-

또 다른 훌륭한 공매도 기회최신 미국주식 매크로 정보 2023. 2. 20. 13:26반응형

2023년 2월 19일 | Stuart Allsopp | 출처

배당금과 명목 GDP 성장률의 누적 효과는 큰 손실을 초래하는 경향이 있으므로 장기적으로 주식을 공매도하는 것은 어리석은 일입니다. 그러나 공매도가 높은 수익을 낼 수 있는 시기가 있으며, 세 가지 주요 이유로 인해 그러한 시기가 다가오고 있다고 생각합니다.

첫째, 오버나이트 금리가 4.6%이므로 S&P 500 선물(SPX) 공매도로 얻는 이자가 배당금 수익률 1.7%를 상회합니다.

둘째, 경제가 경기 침체에 접어들면서 명목 GDP 성장률이 급격히 둔화될 것으로 예상되어 수익과 배당 증가세가 약할 것으로 보입니다.

셋째, 밸류에이션이 극도로 고평가된 영역으로 다시 상승하여 평균 하락으로 돌아설 가능성이 높습니다. 마지막으로 채권 시장에 균열이 나타나고 있으며 주식 시장으로 확산될 가능성이 높습니다.오버나이트 금리 Overnight Rate (Federal Funds Rate) 란?

▶오버나이트 금리는 은행이 하루가 끝날 때 오버나이트 시장에서 서로에게 자금을 빌려주는 금리입니다.

▶이러한 대출 활동의 목적은 연방정부가 규정한 지급준비금 요건을 유지하는 것입니다.

▶은행이 지급준비율 요건을 충족할 수 없는 경우 잉여 지급준비율이 있는 은행에서 대출을 받습니다.

▶오버나이트 금리는 경제 전반의 단기 금리 움직임을 예측하는 지표이며 고용, 인플레이션 등 다양한 경제 지표에 도미노 효과를 일으킬 수 있습니다.

▶오버나이트 금리가 높을수록 은행의 비용 증가가 소비자에게 전가되므로 소비자가 돈을 빌리는 데 더 많은 비용이 듭니다.SPX 공매도는 현금 흐름에 매우 긍정적입니다.

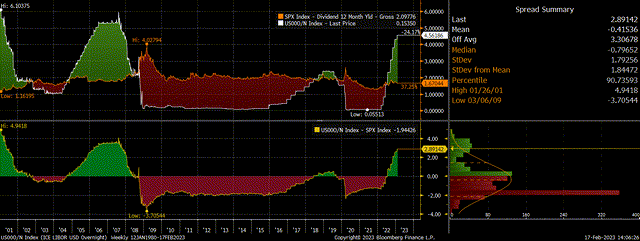

주식을 공매도할 때 투자자는 주식을 빌리기 위해 돈을 빌려준 대가로 이자를 받고, 그 대가로 주식이 지급하는 배당금을 지급해야 합니다. 현재 오버나이트 USD LIBOR SPX 배당 수익률보다 2.9% 높으며, 이는 다른 모든 조건이 동일할 때 숏 포지션에서 꾸준히 플러스 수익을 얻을 수 있음을 의미합니다. 아래 차트에서 볼 수 있듯이 현재 스프레드는 2007년 11월 이후 가장 높은 수준이며, 이후 공매도가 큰 수익을 올렸습니다.

리보금리(LIBOR : London Interbank Offered Rate)

LIBOR는 단기 대출을 위해 국제 은행 간 시장에서 주요 글로벌 은행이 서로 대출하는 기준 금리입니다.

Overnight USD Libor Vs SPX Dividend Yield (Bloomberg) 명목 GDP 성장률 붕괴 예정

금리가 배당 수익률을 초과하면 SPX를 공매도하면 플러스 현금 흐름이 발생하지만, 반드시 고려해야 할 핵심 요소는 배당금 증가 속도이며, 이는 명목 GDP의 성과를 추적하는 경향이 있습니다. 명목 GDP 성장률이 2.9%를 초과하면 밸류에이션에 변화가 없다고 가정할 때 공매도로 인해 손실이 발생할 가능성이 높습니다.

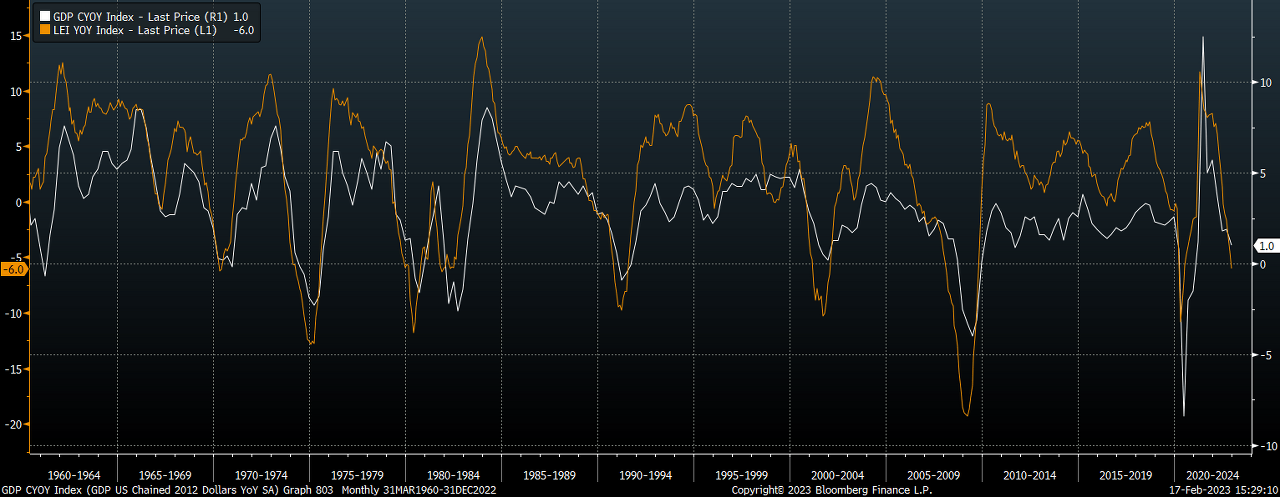

현재 1년 손익분기점 인플레이션 기대치는 2.9%이며 이 기간 동안 실질 GDP 성장률은 마이너스가 될 가능성이 높습니다. 예를 들어 컨퍼런스 보드의 경기선행지수는 -6.0%로 향후 몇 분기 동안 실질 GDP 성장률이 마이너스를 기록할 것으로 예상됩니다.

LEI Vs Real GDP Growth (Bloomberg, Conference Board) 통화 공급 증가율도 명목 GDP 성장률의 붕괴를 가리키고 있습니다. M2 성장률은 종종 후속 명목 GDP 성장률의 좋은 선행 지표가 되는데, 현재 M2 성장률은 사상 처음으로 위축되고 있습니다. 현재와 같이 CPI 성장률이 통화 공급 증가율보다 빠르다면 이는 실질 GDP가 위축되고 있음을 의미합니다. 특히 주식 시장 심리가 악화되고 현금 수요가 급증하는 경우 향후 12개월 동안 명목 GDP가 마이너스로 돌아서도 놀라지 않을 것이지만, 이런 일이 발생하지 않더라도 2.9%는 낙관적으로 보입니다.

밸류에이션 하방 위험에 직면

10월 저점 이후 SPX 랠리로 밸류에이션이 다시 극단적인 영역으로 상승했습니다. 주가매출비율은 지난 2년을 제외하고는 역사상 그 어느 시점보다 높고, 마진 하락 압력이 심해 잉여현금흐름이 감소하고 있습니다.

SPX PE Ratio, PS Ratio, And Profit Margins (Bloomberg) 주식 위험 프리미엄(SPX 기대 수익률과 현금 또는 채권 기대 수익률의 차이)은 전일 대비 관점에서 볼 때 역대 최저 수준일 수 있습니다. 예를 들어, 향후 12개월 동안 명목 GDP 성장률이 평균 2.9%이고 배당금 지급도 그에 따른다면 현재 배당 수익률을 고려한 총 수익률은 4.6%가 될 것이며, 이는 현재 금리와 일치하는 것으로 주식 위험 프리미엄이 0%가 되는 것을 의미합니다. 장기 평균 주식 위험 프리미엄이 5%라는 점을 고려하면 주식이 큰 하방 위험에 직면해 있음을 알 수 있습니다. 위의 가정에 따라 주식 위험 프리미엄이 장기 평균으로 돌아가려면 SPX 배당 수익률이 6.7%까지 상승해야 하며, 이를 위해서는 주가가 75% 하락해야 합니다.

채권 시장이 조기 경고 신호를 보내고 있습니다.

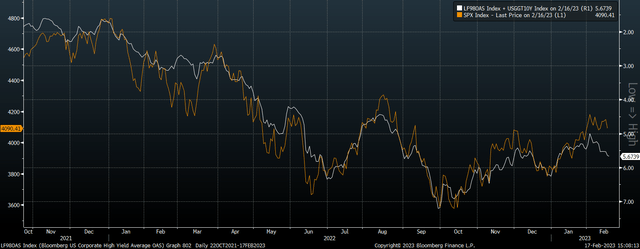

미국 물가연동채 수익률에 대한 상승 압력이 다시 높아지면서 회사채 수익률에 압력을 가하고 있습니다. '정상적인' 경제 상황에서는 실질 채권 수익률 상승과 하이일드 크레딧 스프레드 축소가 일치하는 경향이 있는데, 이는 둘 다 경제 상황 개선에 따른 것이기 때문입니다. 그러나 지금은 연준의 규제 정책이 경제 여건 악화와 맞물리면서 하이일드 회사채 스프레드가 계속 상승하고 있습니다. 그 결과 실질 하이일드 채권 수익률이 상승하고 있으며 SPX는 다시 하락할 것으로 예상됩니다.

SPX Vs Real High Yield Bond Yields (inverted) (Bloomberg) 고려해야 할 위험

선물 공매도는 주가에 상한선이 없기 때문에 이론적으로 손실이 무한대일 수 있다는 점에서 위험하며, 높은 레버리지를 사용할 경우 이러한 위험은 더욱 커집니다. 이러한 주식 약세 베팅은 전면적인 포지션이 아니라 롱 포지션에 대한 헤지 수단으로 추천하지 않습니다. 개인적으로 저는 현재 미국 주식 숏 포지션이 이머징 마켓에 집중된 주식 롱 포지션을 완전히 상쇄하여 완전히 헤지하고 있습니다. 또한 미국 국채를 공격적으로 매수하고 있는데, 미국 주식 숏 포지션이 손실이 나면 이 또한 이익이 될 것입니다.

ps. 공매도 추천이 아니라 현 시장환경의 공매도를 대처하기 위함.

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

약세에는 새로운 내러티브가 필요합니다 (0) 2023.02.21 시장 전망: 봄을 찾아서 (1) 2023.02.20 "지수가 방향성을 유지하지 못하는 상승/하락의 정체에 갇혀 있습니다." (1) 2023.02.19 2023-02-18 미국주식 매크로 (0) 2023.02.18 2023-02-18 글로벌 마켓 요약 (1) 2023.02.18