-

6개월물 국채 수익률, 한 차례 금리 인상으로 가격 형성 시작최신 미국주식 매크로 정보 2023. 5. 21. 10:16반응형

2023.05.20 | by 울프 리히터 | 출처

6월 중순 또는 7월 중으로 예정되어 있습니다.

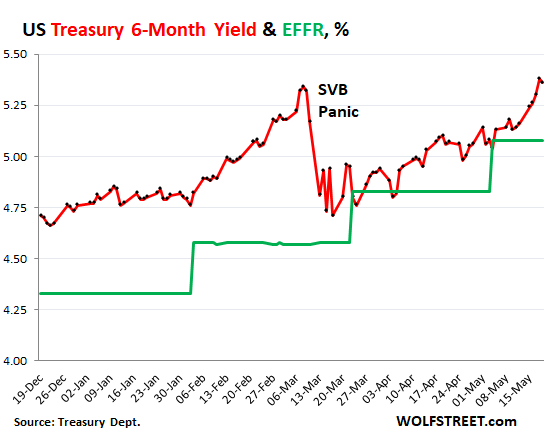

국채 수익률과 모기지 금리는 대체로 이번 주 내내 상승했으며, 실리콘밸리 은행의 붕괴 이후 처음으로 몇 가지 이정표를 통과했습니다:

- 6개월물 수익률이 22년 만에 최고치(5.38%)를 기록했습니다.

- 1년 만기 국채 수익률이 5%를 넘어섰습니다.

- 10년 만기 국채 수익률은 3.7%로 상승했습니다.

- 20년 만기 국채 수익률이 4%를 넘어섰습니다.

- 30년 만기 국채 수익률은 거의 4%로 상승했습니다.

- 평균 30년 고정 모기지 금리는 6.90%로 상승했습니다(모기지 뉴스 데일리).

하지만 정말 흥미로운 것은 6개월 수익률(11월에 만기 도래하는 증권)의 움직임입니다: 채권 시장의 이 구간에서 매수자와 매도자는 은행 패닉을 극복하고 이제 또 다른 금리 인상에 가격을 책정하기 시작했습니다.6개월 수익률은 이제 한 차례 더 금리 인상에 대비한 가격입니다.

6개월물 수익률은 목요일 종가 5.38%에 이어 금요일 5.36%로 마감했는데, 이는 22년(2001년 1월) 만에 가장 높은 종가 수익률로 실리콘밸리 은행 붕괴의 공포를 완전히 떨쳐낸 상태입니다.

연준이 5.0%에서 5.25% 사이의 목표 범위 내에서 괄호로 묶는 유효 연방 기금 금리(EFFR)는 지난 금리 인상 이후 5.08%에 머물러 있습니다. 25bp 금리가 추가로 인상되면 5.33%가 됩니다. 금리가 추가로 인상되면 6개월물 수익률이 현재 수준 바로 밑으로 떨어질 것입니다.

은행 패닉에서 진정되고 연준이 내놓은 찻잎을 다시 읽은 후 6개월 만기를 거래하는 채권 시장의 일부는 이제 6월이 아니더라도 다음 회의 중 하나에서 향후 몇 달 동안 또 다른 금리 인상이있을 것으로 예상하기 시작했습니다. 그리고 연준은 금리 인상을 준비하고 있으며 금리 인상에 대한 가격을 책정하기 시작했습니다. 이것이 6개월 수익률이 보여주는 것입니다.

비교하기: 2018~2019년 마지막 금리 인상 주기 종료.

지난 금리 인상 사이클은 소심했습니다. 그러나 인플레이션은 대부분 연준의 목표치인 2%(핵심 PCE 물가지수)를 밑돌았고, 간혹 연준의 목표치에 도달하기도 했지만 2% 선을 심각하게 넘어선 적은 없었습니다. 연준은 인플레이션과 싸우기 위해서가 아니라 통화 정책을 "정상화"하기 위해 금리를 인상했습니다.

2015년 12월에 한 차례, 2016년 12월에 한 차례, 2017년에 세 차례, 2018년에 네 차례 금리를 인상했으며, 각각 기본 25bp씩 인상했습니다.

2018년에는 주식이 폭락하고 부동산이 하락하기 시작했으며, 트럼프 대통령은 금리 인상과 양적 완화로 인해 자신이 임명한 파월 의장을 매일같이 경질했습니다. 11월 말과 12월 초에 연준 총재들은 결국 금리 인상을 종료할 것임을 암시했습니다. 12월 FOMC 회의에서 연준은 한 차례 더 금리를 인상하고 금리 인상이 끝날 것이라는 신호를 보냈습니다.

2018년 12월 회의 이전에도 6개월물 수익률은 하락하기 시작했습니다. 12월 4일 2.58%로 정점을 찍었고, 12월 19일 FOMC 회의 당시에는 2.54%였으며, 이후 몇 달 동안 점진적으로 하락하기 시작했지만 연준은 정책 금리를 동결했습니다.

2019년 6월 초 연준이 금리 인하 신호를 보냈을 때 6개월물 수익률은 EFFR 아래로 떨어졌고, 6월 중순까지 1차 금리 인하를 완전히 가격에 반영하기 시작했습니다. 금리 인하는 8월 1일에 이루어졌습니다:

6개월 수익률은 11월에 만기가 도래하는 채권을 반영하며, 부채 상한선 혼란은 영향을 미치지 않습니다. 그러나 이러한 혼란과 6월에 미국이 디폴트할 수 있다는 위험으로 인해 1개월 수익률은 완전히 혼란에 빠졌습니다.

채권 시장에서 만기가 긴 채권을 거래하는 부분은 종종 우스꽝스럽게도 틀립니다. 2020년 8월 10년물 수익률이 0.5%까지 떨어졌을 때 이미 유럽에서 그랬던 것처럼 10년물 수익률이 마이너스가 될 것이라는 데 베팅했던 것을 기억하세요.

채권 시장의 큰 부분을 차지하는 은행들도 이 말도 안 되는 말을 믿고 장기 채권과 주택저당증권(MBS)을 사들였고, 큰 인플레이션의 첫 징후로 수익률이 상승하기 시작하자 은행들은 인플레이션이 '일시적'이라는 연준의 말도 안 되는 말을 믿고 두 배로 줄였고, 연준이 그 말을 먹고 금리 인상을 시작하자 장기 채권을 버리지 않고 계속 사들였고, 인플레이션이 상승하자 장기 채권에 쌓아둔 바보 같은 결정 때문에 이들 은행 중 몇몇이 무너졌습니다. 이것이 장기 채권 시장의 일부입니다.

그러나 채권 시장의 다른 쪽 끝은 향후 몇 개월에서 1년 사이에 만기가 도래하는 증권으로 단기 거래를 하고 있습니다. 이들은 연준이 실제로 무엇을 하고 있는지 지켜보고, 연준의 정책 결정, 기자회견, 회의록, 연준 총재의 수많은 연설을 통해 연준이 제공하는 단기 지침에 귀를 기울입니다. 그리고 금리 인상이나 금리 인하가 단행될 때쯤이면 - 깜짝 놀랄 만한 일이 아니라면 - 단기 수익률은 이미 대부분 또는 완전히 가격에 반영되어 있습니다.

현재 6개월 수익률은 22년 만에 최고치입니다:목요일 5.38%, 금요일 5.36%의 6개월 수익률은 3월 8일의 5.34%를 넘어 2001년 1월 이후 가장 높은 수준입니다. 22년만의 기록이니 축하할 만한 일 아닌가요?

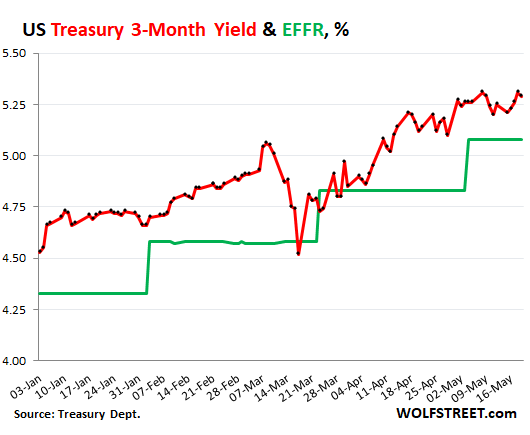

은행 패닉 이후 3개월 수익률도 가까운 미래에 일어날 일을 예측하기 위해 징후나 신호를 읽고 동참합니다:

📃좋은 글이면 공감♥ 한번 꾹 눌러주세요 글 쓰는데 힘💪이 됩니다.

반응형

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

재무부는 부채 상한선 협상 후 몇 주 내에 7,000억 달러의 국채를 발행하여 시장에서 유동성을 고갈시킬 수 있습니다. (0) 2023.05.23 부채 상한선을 위한 최종 게임 (0) 2023.05.22 모기지 금리가 치솟으면서 주택 가격이 11년 만에 가장 많이 하락해 구매 희망자들이 떠나고 있습니다. (0) 2023.05.21 R-star(중립 금리)에 대한 뉴욕 연준의 비둘기파적 넌센스 (1) 2023.05.20 금전적 지지, 약세장이 끝났음을 시사하는 증거 (0) 2023.05.20