-

가치평가(Valuation Projection) & S&P500 예상기술적 분석 2023. 1. 20. 14:06반응형

2023년 1월 19일 | Rumak Research | 출처

가치평가(Valuation Projection)

가치평가, 즉 P / E (Price Earnings Ratio, PER : 주가수익률 : 시장가치비) multiple(배수)로 시작합시다. multiple 개발은 거시 환경, 특히 실질 수익률(인플레이션 조정 명목 금리)에 달려 있습니다. 인플레이션 조정 명목 금리는 통화 정책에 의해 주도됩니다.

이러한 의존성의 근거는 투자자들이 실질 금리가 낮을 때 더 많은 위험을 감수할 용의가 있다는 사실에서 비롯됩니다. 주식이나 투자할 프로젝트를 평가할 때 투자자는 일반적으로 실질 금리에 더해 필수 수익률인 할인율을 사용하여 미래 현금 흐름을 할인합니다. 따라서 실질금리가 낮으면 할인율도 낮고 할인된 미래현금흐름이 높아져 밸류에이션이 높아진다.

연방준비제도이사회(FRB)와 다른 중앙은행들이 금리를 인상하기 시작하면 인플레이션 환경에서 실질금리가 상승한다. 반대로, 통화 정책을 자극하면 실질 금리가 0 또는 심지어 부정적인 영역으로 떨어지게 되고, 그것은 바로 최근까지 GFC(Green Climate Fund : 녹색기후기금) 이후 환경에서 우리가 경험 한 것입니다.

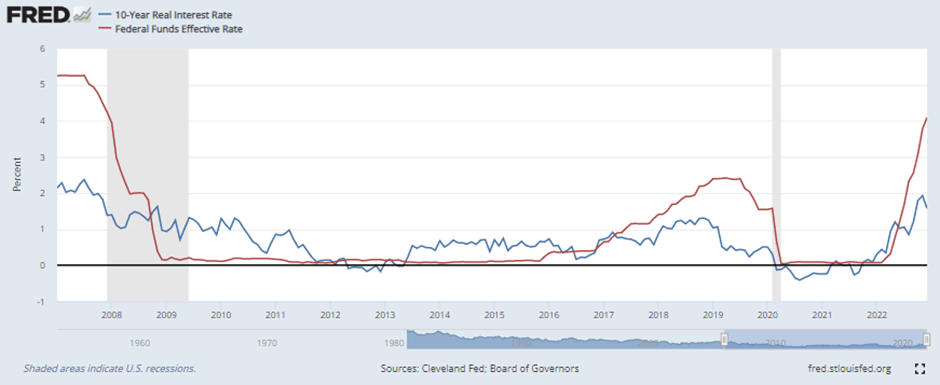

아래 차트에서 볼 수 있듯이, 연준은 2008년과 2016년 사이에 0%와 1% 사이의 실제 금리 범위를 가지고 정책 금리를 거의 0에 가깝게 유지했다.

연준의 2016년 이후 통화긴축은 정책금리가 다시 제로로 꺾이면서 코로나19 대유행 사태로 막을 내렸다. 보시다시피, 실질 금리는 2016 년 이후에 따라가지 않았습니다. 이는 그 당시의 금리 곡선 (장단기 금리의 차이)이 평평 해지고 장단기 금리가 단기 금리와 같은 정도로 영향을 받지 않았기 때문입니다.

P/E multiple(배수) 실질 수익률과 음의 상관관계가 있으며 이는 투자자가 수익률이 낮을 때 더 많은 위험을 감수할 수 있는 능력으로 설명됩니다. 실질금리가 작년 한 해 동안 마이너스 영역에서 거의 2%(GFC 이후 최고 수준)까지 증가한 것을 고려하면 작년에 우리가 본 다중 압축(Multiple Compression : 회사의 이익이 증가하지만 그에 따라 주가가 움직이지 않을 때 발생하는 효과)은 놀라운 일이 아닙니다.

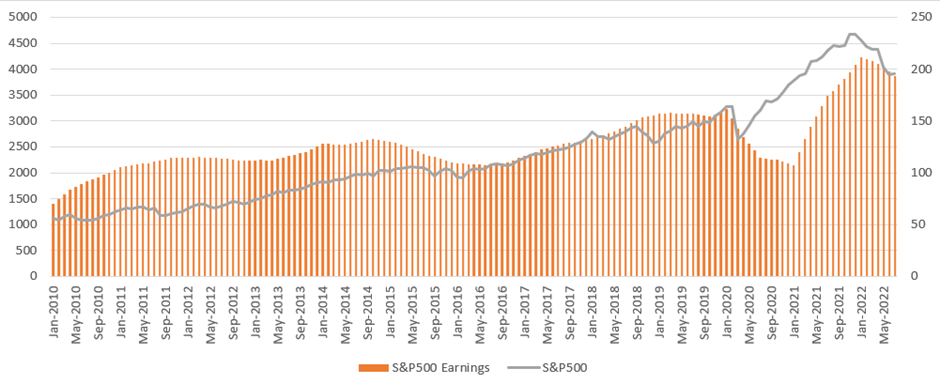

지난 10년 동안 P/E 개발을 분석하면 잘 정의된 두 기간을 확인할 수 있습니다. 2010년부터 2015년까지 P/E가 14배~20배 범위에 있었던 기간과 2016년부터 2020년 초반까지 P/E가 20배~25배 범위에 있었던 기간입니다.

밸류에이션 범위의 변화는 주로 실질 금리가 매우 오랫동안 낮은 수준에 머물렀고 투자자들이 일반적으로 너무 현실에 안주하고 더 많은 위험을 감수했기 때문입니다.

P/E 배수의 동인을 분석하기 위해 P/E 변화가 주로 수익 변화(COVID-19 발생 시 발생한 것과 유사) 또는 실제 밸류에이션 변화와 관련이 있는지 여부를 확인하기 위해 수익 변화도 살펴봐야 합니다. 아래 그림에서 볼 수 있듯이 이익은 가격보다 훨씬 점진적인 속도로 증가하고 있으므로 이 기간 동안의 P/E 증가는 밸류에이션 변화에 기인한다고 결론 내릴 수 있습니다.

2023년 P/E를 예측하기 위해서는 실질 금리와 이익 성장의 가능성이 높은 것을 설정해야 합니다.

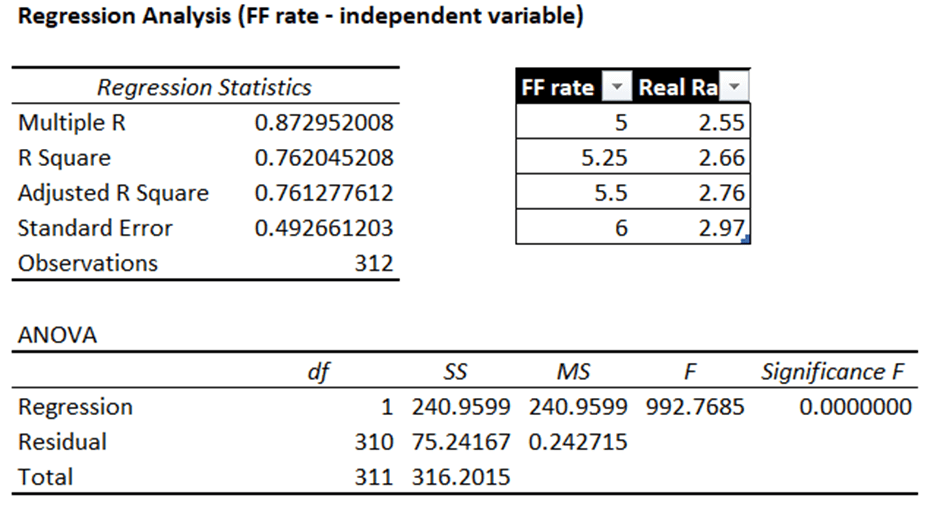

앞서 논의된 바와 같이 실질금리는 통화정책의 직접적인 영향을 받는다. FOMC의 전망에 따르면 위원회는 올해 정책금리가 5.25%(현재 4.5%)에 달해 점진적인 인상을 지속할 것으로 보인다. FOMC의 조치는 올해 인플레이션이 어떻게 전개될지에 크게 좌우된다. 하지만, 확실히 알려진 것은, 몇 번의 금리 인상은 확실히 레이더에 잡히고 있다는 것이다. 12월 미국 CPI는 컨센서스에 부합했으며 11 월의 7.1 % y / y에서 6.5 %로 하락했다. 그것이 계속 둔화될지는 고용시장과 에너지 상황에 달려 있다. 미국 고용시장이 실업자를 초과하는 일자리 창출과 전쟁이 여전히 진행 중이고 중국이 다시 문을 열면서 물가상승률이 상승에서 놀라움을 금치 못할 가능성이 상당히 높으며 이는 연방준비제도이사회(Fed)의 보다 적극적인 긴축을 강요할 수도 있다.

이것은 우리가 더 많은 P/E 다중 압축을 볼 수 있음을 의미합니다. 새로운 범위는 20x-25x의 이전 범위보다 낮을 것이므로 2023년 상반기 말까지 약 14x-16x 정도에 설정될 것이라고 가정합니다.

S&P 500 예측

실제 S&P 500 가격 예측으로 넘어가서 제 생각에 가장 가능성 있는 시나리오는 연준이 상반기 말까지 느린 속도로 긴축을 계속하다가 인플레이션이 약 3% 정도 움직이면 아마도 일시 중지합니다. 연준의 연말 정책금리 전망치 5.25%에 따라 실질금리는 2.7%, P/E는 16배로 끌어올릴 것입니다. 낙관적인 시나리오에서는 P/E를 20배, 약세 시나리오에서는 P/E를 14배로 예상합니다.

수익 성장과 관련하여 2023년 수익 성장률이 4%이고 수익 마진이 변경되지 않는다는 컨센서스 추정치를 사용하겠습니다. 약세 시나리오에서는 수익에 변화가 없을 것으로 예상하지만 강세 시나리오에서는 수익이 10%의 비율로 증가할 것으로 가정합니다.

차트에서 볼 수 있듯이 세계 경제 상황을 고려할 때 여전히 어느 정도 낙관적인 나의 주요 예측조차도 S&P 500이 13% 하락할 것으로 나타냅니다. 곰 사례는 27%의 하락을 시사하고 가장 낙관적인 시나리오에서는 인플레이션이 2%로 낮아지고 연준이 이미 하반기에 금리를 인하하기 시작하여 14% 증가한다고 가정합니다.

생각해 볼 사항

특정 기간 동안 S&P 500 가격 변동은 가치 변동과 이익 증가로 구성됩니다. 현재 거시적 환경의 모든 도전에도 불구하고 에너지나 필수품과 같은 일부 부문은 어려운 시기에도 계속해서 번창할 수 있기 때문에 약간의 수익 증가를 볼 수 있는 상당히 높은 기회가 있습니다. 내 생각에 S&P 500에 대한 큰 타격은 연준이 긴축 여정을 계속할 것이기 때문에 중국이 재개되면서 인플레이션이 가속화될 가능성이 여전히 높기 때문에 추가 멀티플 압축에서 나올 것입니다. 이러한 환경에서 저는 광범위한 시장에 대한 투자(지수투자)를 자제하고 위험 조정 수익률 측면에서 섹터 또는 주식 선택이 더 나은 전략이라고 생각합니다.

반응형'기술적 분석' 카테고리의 다른 글

나스닥에서 매도세가 눈덩이처럼 불어날 수 있는 두 가지 이유 (0) 2023.09.27 주식 시장의 기술적 점검(기술적 분석) (0) 2023.01.21 Bollinger Bands : 투자자들에게 말하는 것은? (0) 2022.12.22 MACD Divergence 을 이용한 거래방법 (0) 2022.11.16 피보나치 되돌림 수준이란 무엇이며 무엇을 알려줍니까?(Fibonacci Retracement Levels) (1) 2022.11.06