-

2022-10-05 미국주식 매크로 상황최신 미국주식 매크로 정보 2022. 10. 5. 10:14반응형

미국 시장 요약

- 트레이더들은 경착륙을 피하기 위해 중앙 은행의 공격적인 자세를 완화해야 하는지 여부에 대해 논의하면서 주식이 심각한 과매도 수준에서 회복을 연장했습니다.

- S&P 500은 2020년 4월 이후 이틀 동안 최고 상승을 기록했습니다. Tesla는 Elon Musk가 22% 증가한 440억 달러의 Twitter 입찰을 부활시킨 후에도 상승했습니다. 주식 숏 스퀴즈 외에도, 약한 경제 데이터는 황소가 정책에 대해 낙관적인 이유를 주었습니다. 미국의 일자리가 14개월 만에 최저치로 떨어졌는데, 이는 뜨거운 노동 시장에 대한 연준의 우려와 일치할 수 있습니다. 채권 수익률은 달러와 함께 하락했습니다.

- 최대 매파 성향에 대한 논쟁은 호주 중앙 은행의 비둘기파적 서프라이즈와 영란 은행의 채권 매입 이후 가열되었습니다. 반면에 Fed 피벗의 개념은 회의론에 직면해 있습니다. 우선, 정책 입안자들이 인플레이션을 낮추는 주요 목표에서 멀어지게 하는 데 근본적인 변화가 거의 없다는 믿음이 널리 퍼져 있습니다.

시장 위험

- Jean-Pierre 백악관 대변인: 바이든 행정부는 새로운 SPR(전략비축유(Strategic Petroleum Reserve)) 발표를 고려하지 않고 있습니다.

- 머스크는 트위터에 54.20달러에 거래를 진행하겠다고 제안했다. $TSLA $TWTR

- Fed의 Jefferson: 물가 안정을 회복하는 데는 시간이 걸리며 추세 이하의 성장 기간이 필요할 것입니다.

- 마스터카드는 암호화폐 구매를 위한 암호화 보안 기술을 도입했습니다.

- OPEC+는 하루 최대 200만 배럴의 쿼터 감축을 고려하고 있습니다. (WTI 원유 강세)

- 백악관은 현재 유럽이 가스 위기에 휘말리면서 천연 가스 수출 금지를 제외하고 있습니다.

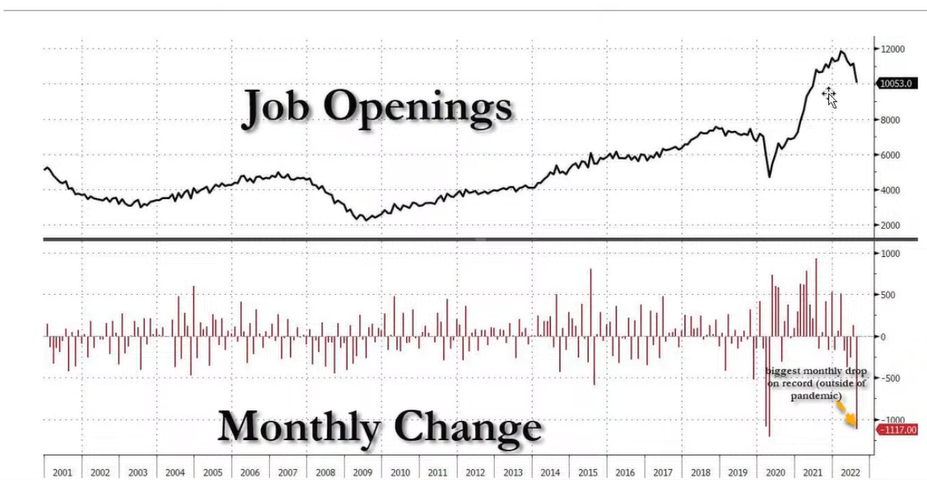

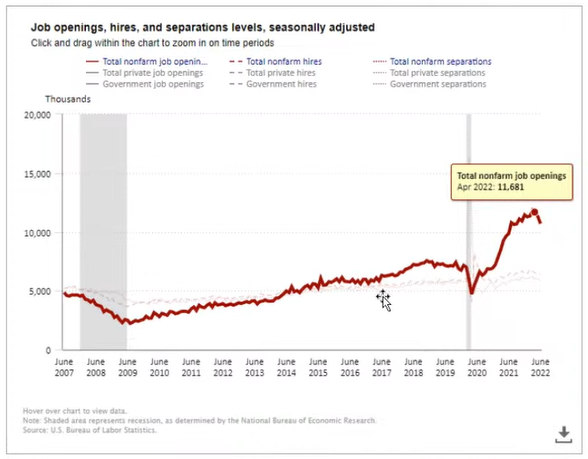

8월 채용 공고 10% 감소 (구인 이직 보고서 : JOLTS)

- 8월 채용 공고 건수 1010만건(전월비 10%⇩, 작년 6월 이후 최저치 : 시장예상 1110만건)

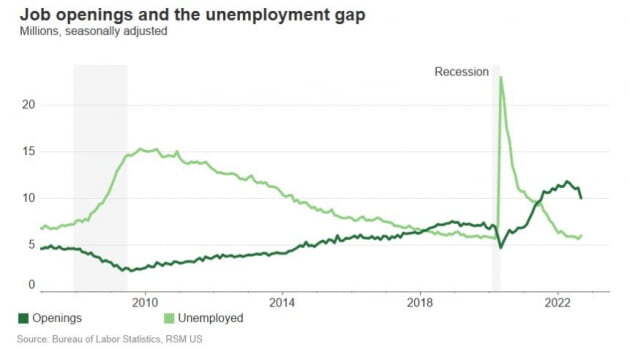

- 실업자 한 명당 구인 건수 7월 2건 → 8월 1.7건

- 채용 공고 수치가 예상보다 큰 폭으로 감소했지만, 여전히 그 절대적 수치는 1000만 건을 넘는다. 노동시장이 이렇게 견조하다면 Fed가 정책을 바꾸기 어려울 것 같다는 생각이 확산됐다

- 제롬 파월 의장은 지난 9월 22일 연방 공개시장위원회(FOMC) 직후 기자회견에서 채용 공고 수치가 구직자의 두 배에 달한다면서 강하게 긴축하겠다는 점을 강조했었습니다.

- 인력 수요가 많다면 임금 상승을 막을 수 없고 이는 인플레이션 통제를 어렵게 만들기 때문입니다. 그런데 8월 채용 공고는 구직자 1인당 약 1.67개로 크게 줄었습니다. 이렇게 급히 감소한다면 파월 의장에게 희소식입니다.

- 골드만삭스는 "채용 공고와 구직자의 수의 차이가 한때 590만 명(미 노동인구의 3.6%)까지 벌어졌었는데 8월에는 400만 명(2.5%)으로 크게 감소했다"라고 밝혔습니다.

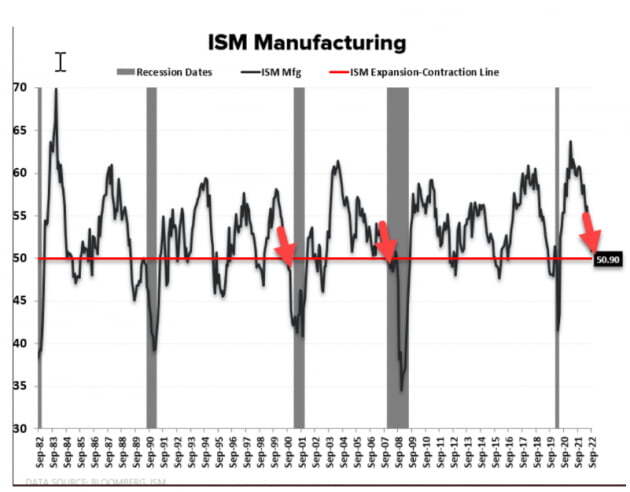

채용공고 / ISM 급감 때마다 찾아왔던 침체

채용공고가 급감, 많은 하락하면 침체가 발생됨

ISM지수가 50이하로 하락하면 경기침체가 옴 Fed 워치

- 11월 : 75bp , 12월 : 50bp , '23.02월 : 25bp or 0

- 기준금리 인상 피크로 긍정적인 분석이 나옴

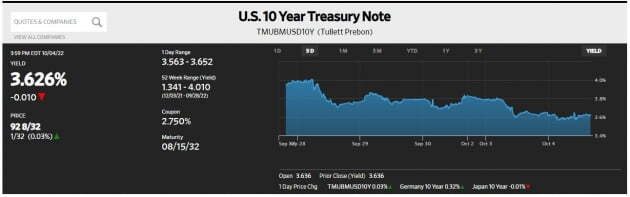

10년물 금리

- 호주연방은행(RBA)이 빅스텝(50bp)을 멈추자 호주 달러와 국채 금리는 급락했고 이는 각국의 국채 금리를 낮추는 요인으로 작용했습니다.

- 미국의 10년물 국채 금리는 아침 한때 3.563%, 2년물 금리는 4% 아래인 3.994%까지 급락하기도 했습니다. 이는 주가 상승에 힘을 실어줬습니다.

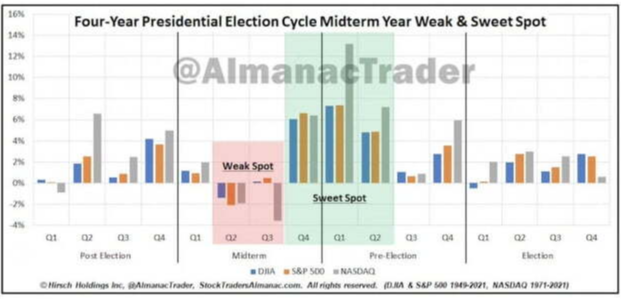

미국 증시에서 4분기는 상승장이 펼쳐질 확률이 높다.

- 게다가 중간선거가 있는 해에는 더욱 그렇습니다. 트레이더스 알마냑에 따르면 이제 뉴욕 증시는 '스위트 스폿'(Sweet Spot)이라고 부르는 곳에 진입했습니다.

- 대통령 임기 4년을 기준으로 16개 분기를 분석하면 중간선서가 있는 해(2년 차)의 4분기부터 다음 해(3년 차) 2분기까지 세 개 분기는 가장 증시의 수익률이 높습니다.

- 핌코의 티파니 와일딩 이코노미스트는 CNBC 인터뷰에서 "인플레이션 압력은 이제 미국 경제에 자리 잡은 것이 명확해 보인다. 우리는 중앙은행의 금리 인상이 다음 몇 분기 동안 계속되리라 생각한다. 물가를 잡기 위해 결국은 경기 침체가 필요할 것이고 실업률이 내년에 5% 이상으로 올라가면 시장은 좀 더 힘든 시기를 겪게 될 것"이라고 말했습니다. (경기 침체가 왔으며, 위 과거 통계에 따라 상승장이 될 가능성이 낮다라고 얘기함)

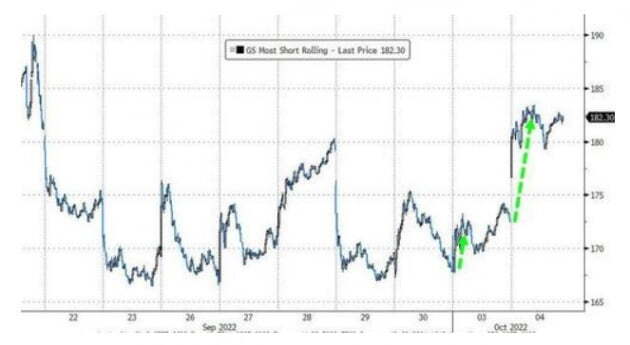

갑작스러운 급등세가 나타나면서 숏스퀴즈가 나타남

- 아크이노베이션펀드(ARKK)가 7.63% 치솟는 등 고평가 기술주가 폭등했습니다. 이들은 대부분 골드만삭스의 '가장 공매도가 많은 주식 바스켓'에 속해 있습니다. 이 바스켓은 오늘 6% 넘게 올랐습니다.

Fed 컨센

필립 제퍼슨(Fed 이사)

- 공급망 결국 개선되는 흐름, 물가 완화 도움

- 인플레 둔화 조짐 있으나 이 싸움 시간 걸려

- 물가 여전히 높아, 진정돼야 장기 고용 안정

메리 데일리 (샌프란시스코 Fed 총재)

- Fed가 인플레 잡을 거란 광범위한 인식 있다.

- 인플레 진짜 둔화할 때까지 높은 금리 유지

- 연착륙을 향하는 경로는 매우 좁을 것

- 주택 시장의 수급 불일치는 우리가 해소 못해

로저 퍼거슨(전 Fed 부의장)

- 지금 매파 태도 전환을 기대하는 건 과도

- 정책 전환 시기상조 : 장밋빛 전망이라 생각

- 금주 증시 반등은 Fed가 보고 싶지 않은 일

- 시장 기대와 Fed의 현실 사이 괴리가 존재

월가 컨센

에버코어 ISI

- 올해 침체 빠질 확률 11% , 내년 89%

- 연말 지수 전망치 평균 3490

- 근원 CPI, 내년 말 4.2%⇧ (올 8월 6.3%⇧)

콜리 콕스(이토로 분석가)

- 10월은 대박 아니면 쪽박(make or break)

- 6월 저점 탈출 때와 비슷, 다만 반대도 가능

- 고용 및 물가, 3분기 실적, FOMC 및 중간선거(11.08) 전 : 변동성 높다

댄 완트롭스키(재니 기술분석가)

- 증시 이틀간 상승했으나, 잠재 저항성 육박

- 증시 더 뛰면 3800~4000 저항선 부닥칠 것

- 다시 떨어지면 첫 번째 지지선 3500~3600 , 더 낮아지면 3100~3200까지 밀릴 것

니콜라스 콜라스(데이터트랙 창업자)

- 증시가 바닥 쳤다는 징후는 아직 없다.

- 10월 초 증시가 반등한다고 흥분해선 안돼

- 역사적 약세 탈출은 지정학 위험 개선되거나 통화 정책이 불확실성 줄일 때만 발생했다.

하위드 실버블랫(S&P글로벌 선임분석가)

- 3분기 실적보다 4분기 가이던스가 더 중요

- 10월 57.4% 확률로 상승, 상승땐 평균 4.18%

- 내년 S&P500 기업 PER 15.0까지 낮아질 것

배리 스턴릿(스타우드캐피탈 창업자)

- Fed의 공격적 긴축이 세계 경제에 큰 타격

- 공격적 금리 인상 잘못, 지속 땐 재앙 초래

- 강달러의 세계 통화 시장 악영향이 그 증거

- Fed는 천천히 움직이고 지표 면밀히 살펴야

바이탈 날리지(애덤 크리사펄리 설립자)

- 호주중앙은행(RBA)이 예상보다 낮은 25bp만 인상했는데, 이는 세계가 찾고 있는 중앙은행 전환에 중대한 변곡점을 나타낼 수 있다. 중앙은행이 금리 인상 속도를 조절하는 것은 위험자산 가격에 순풍이 될 것

에릭 존스턴 전략가(켄트 피츠제럴드)

- 이번 랠리가 세 가지 요인으로 인해 지속할 것이라고 분석합니다.

- 첫 번째는 각종 데이터를 보면 경기가 냉각되면서 인플레이션이 급격히 떨어지고 있다는 것입니다.

- 두 번째, 그래서 오는 12월 금리 인상이 Fed의 이번 긴축 주기의 마지막 인상이 되리라는 것입니다. 그 시점이 불과 두 달 정도밖에 남지 않았기 때문에 증시가 벌써 움직이고 있다는 것이죠.

- 세 번째는 지난주 변동성지수(VIX)가 34를 넘고 상대강도지수(RSI)가 30보다 훨씬 아래로 떨어지는 등 과매도 조건이 충족됐다는 것입니다.

캐머런 도슨 최고투자책임자(뉴에지 캐피털 CIO)

- 우리는 단기적으로 너무 과매도 되었고 투자자 감정은 매우 나쁘고 주식 포지셔닝은 너무 적었기 때문에 반등할 준비가 됐다. 좋은 계절성을 가지고 있으므로 S&P500 지수는 3900, 혹은 200일 이동평균선이 지나는 4200까지도 반등할 수 있다"라고 말했습니다.

- "공매도 포지셔닝이 많았기 때문에 숏스퀴즈로 인해 큰 폭 반등도 얼마든지 가능하다"라면서도 "다만 200일 이동평균선까지 가더라도 여전히 200일 선은 하락 추세를 보이고 우리는 다가오는 경기 침체 우려와 기업 이익 하락에 대비해야 한다"면서 랠리는 단기에 그칠 것으로 봤습니다.

월가의 한 고위 관계자

- "헤지펀드들이 4분기 증시가 랠리 할 것이라며 대규모 베팅을 하고 있다"라고 말했습니다.

- 헤지펀드 업계는 지난 몇 년간 수익률이 S&P500 지수에도 미치지 못했고 올해는 S&P500 지수보다는 좋지만, 여전히 마이너스에 허덕이고 있습니다.

- "헤지펀드 업계는 매우 큰 위기감을 느끼고 있고 내년에 침체가 오면 하락장이 이어질 수 있으므로 이번 4분기에 크게 벌겠다고 벼르고 있다"라고 설명했습니다.

- "헤지펀드는 계절적으로 4분기에 상승장이 많았고 Fed가 빠르면 올해 말, 늦어도 내년 초에는 긴축 속도 조절에 들어갈 수 있으므로 증시가 큰 폭으로 반등할 수 있다고 보는 곳들이 많다"라고 전했습니다.

출처 : 한경 글로벌마켓

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

2022-10-06 미국주식 매크로 (0) 2022.10.06 BlackRock : Global outlook – Q4 2022 update (0) 2022.10.05 실적이 더 낮아질 것으로 예상됨에 따라 주식에 대한 바닥이 보이지 않음 (0) 2022.10.04 2022-10-04 미국주식 매크로 상황 (0) 2022.10.04 Fed 속삭이는 Timiraos는 Fed가 정책을 너무 공격적으로 긴축하는 방법에 대해 트윗했습니다. (0) 2022.10.03