-

금리 인상이 인플레이션을 길들이지 못하는 이유는 무엇입니까?최신 미국주식 매크로 정보 2023. 7. 4. 14:56반응형

2023-07-04 | 런던의 크리스 자일스, 발렌티나 로메이, 앨런 스미스 | 출처

타이트한 노동 시장과 노골적인 주택 소유로 인해 가격 안정으로의 복귀가 지연됩니다.

크리스틴 라가르드, 앤드류 베일리, 제이 파월 등 세계 중앙은행 총재들은 모두 인플레이션을 억제하기 위해 금리를 인상하려고 노력했습니다 © FT montage/AFP/Getty Images/Boomberg

중앙은행들은 1990년대 이후 가장 빠른 속도로 금리를 인상해 왔지만, 한 세대 만에 가장 심각한 인플레이션은 아직 진정되지 않고 있습니다.

많은 사람들이 인플레이션이 얼마나 큰 문제가 될지 늦게 알아차렸지만, 세계 20대 경제 대국을 대표하는 관리들은 차입 비용을 긴축하기 시작한 이후 금리를 각각 평균 3.5% 포인트 인상했습니다.

그러나 제이 파월 연방준비제도이사회 의장이나 크리스틴 라가르드 유럽중앙은행 총재 모두 2025년 초까지 인플레이션이 공통의 목표치인 2%로 회복될 것으로 예상하지 않습니다. 헤드라인 소비자 지수는 하락했지만, 중앙은행가들은 높은 핵심 인플레이션, 타이트한 노동 시장, 서비스 부문의 압력을 물가가 당분간 계속 치솟을 것이라는 증거로 꼽고 있습니다.

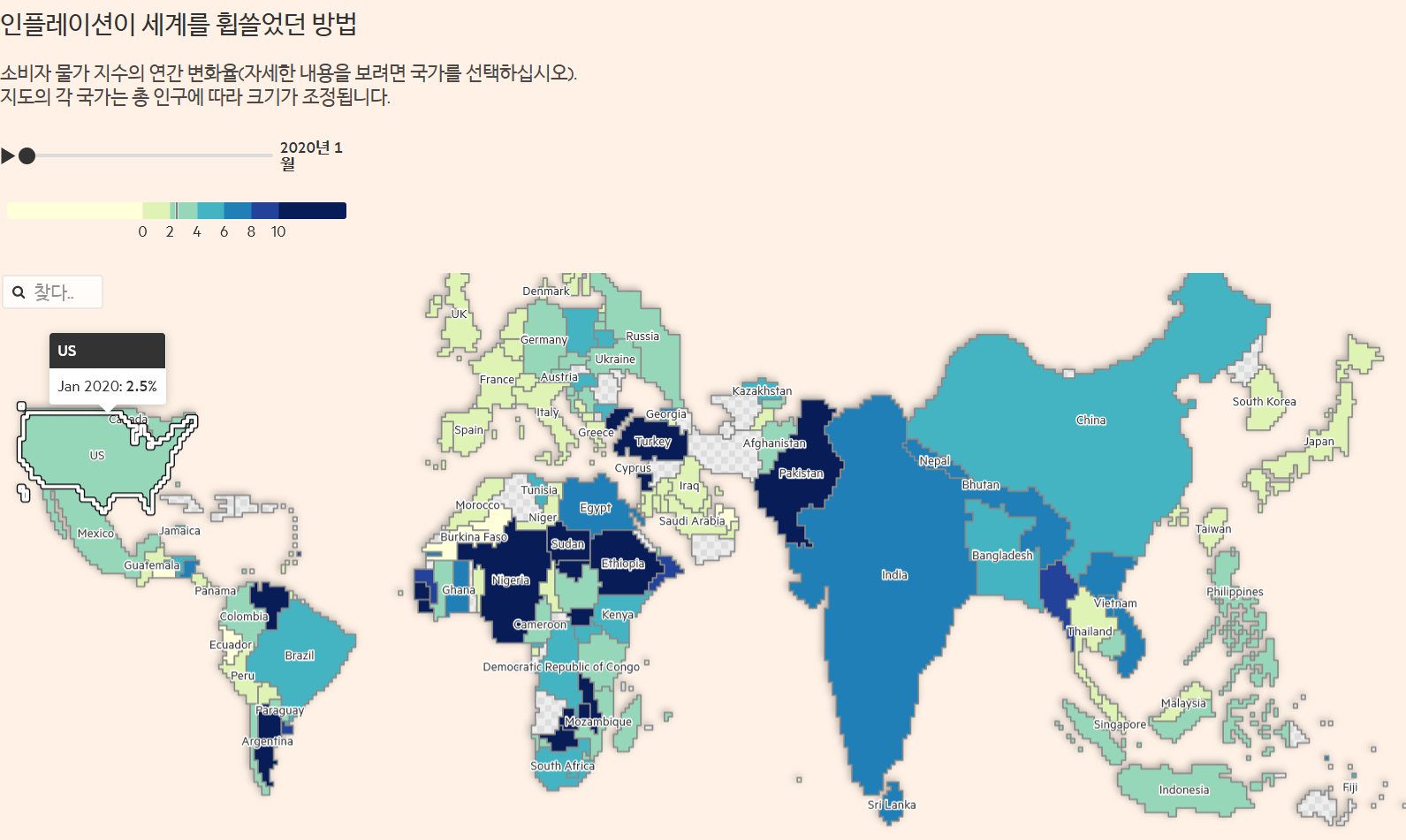

그렇다면 공격적인 금리 인상에도 불구하고 인플레이션이 지속되는 이유는 무엇일까요?인플레이션이 전 세계를 휩쓴 방법

평소보다 지연됨

통화 정책에는 항상 시차가 있으며, 한 번의 금리 인상의 영향이 소비 패턴과 물가에 완전히 스며들기까지 약 18개월이 걸립니다.

통화 정책 입안자들이 금리를 인상하기 시작한 것은 미국과 영국에서는 1년 반 전, 유로존에서는 1년도 채 되지 않았습니다. 불과 몇 달 전만 해도 경제를 적극적으로 제한하는 중립금리보다 금리가 더 높았습니다.

그러나 일부 중앙은행가와 경제학자들은 이번에는 시차가 더 길어질 수 있으며 긴축의 효과는 덜 강력할 것으로 보고 있습니다.

"통화정책이 수십 년 전만큼 강력하지 않을 수도 있습니다."라고 미국 은행 Citi의 수석 이코노미스트인 네이선 시트는 말합니다.

그들은 차입 비용의 급증에도 불구하고, 특히 대부분의 경제에서 경제 생산의 대부분을 차지하는 서비스 부문에서 성장이 놀라울 정도로 탄력적이라는 것이 입증되었다고 주장합니다. 시츠는 "주요 경제국과 세계 경제 전체가 금리 인상을 놀랍도록 잘 흡수했다"고 말했습니다.

제조업에서 자본이 덜 필요한 서비스업으로의 장기적인 전환은 긴축 통화 정책의 전달 속도가 느려질 수도 있습니다.

현재와 1990년대 사이에 주택과 노동 시장을 포함한 경제의 중요한 부분의 구조적 변화는 당시 금리 인상이 훨씬 더 빠르고 급격한 영향을 미친 이유를 설명할 수 있습니다.서비스 부문이 제조업보다 높은 성장률 기록

구매관리자 지수(50 이상 = 전월 대비 경기 확장을 보고한 기업의 과반수)

주택 트렌드의 역할

주택 시장의 변화는 금리 인상이 더 오래 걸리는 이유를 설명하는 데 중요한 열쇠가 될 수 있습니다.

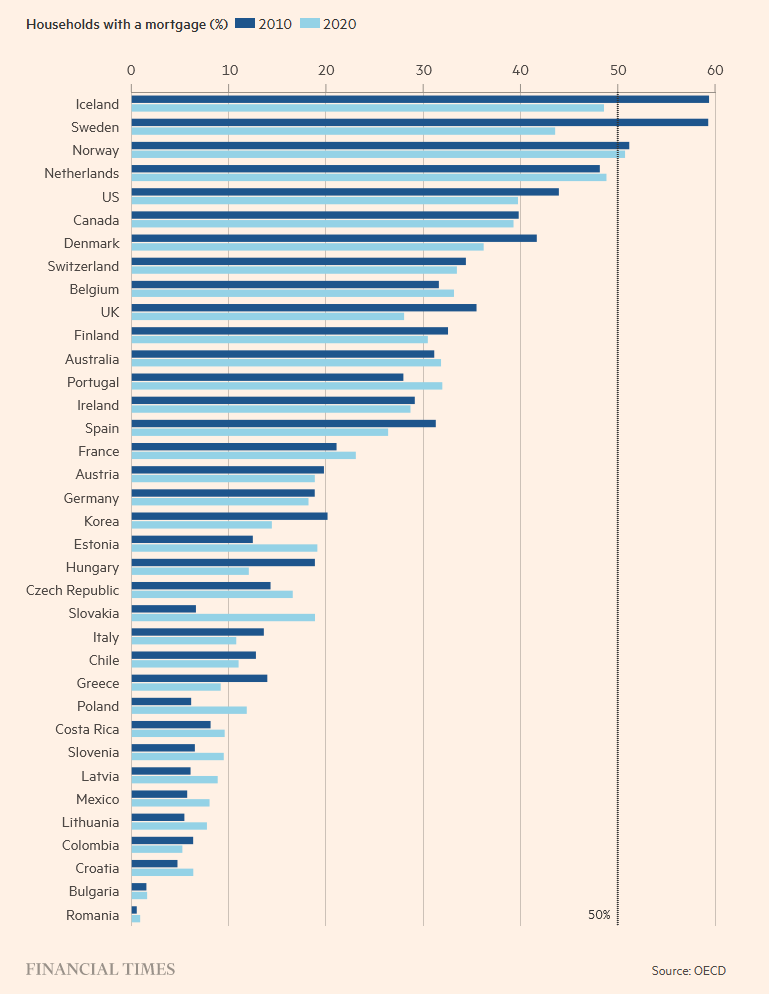

여러 국가에서 주택을 직접 소유하거나 임차하는 가구의 비율이 증가했습니다. 이제 고정금리 모기지는 중앙은행 금리 인상이 가계의 소비 여력에 거의 즉각적으로 반영되는 변동금리 모기지보다 더 인기가 높습니다.

영국에서 모기지가 있는 부동산을 소유한 가구의 비율은 1990년대의 40%에서 30% 미만으로 감소했습니다. 변동금리 모기지를 보유한 가구의 비율은 2011년 70%에서 올해 10%를 약간 상회하는 수준으로 감소했습니다.

영란은행 총재 앤드류 베일리는 지난주 이러한 추세가 "결과적으로 통화 정책의 전달이 더 느려질 것"을 의미한다고 말했습니다.모기지가 있는 부동산을 소유한 가구는 대부분의 국가에서 소수에 불과합니다.

타이트한 노동 시장

팬데믹이 고용 동향에 미친 후유증은 여전히 계속되고 있습니다.

특히 서비스 부문에서 광범위한 노동력 부족이 남아 있어 임금 상승과 인플레이션을 부추기고 있습니다.

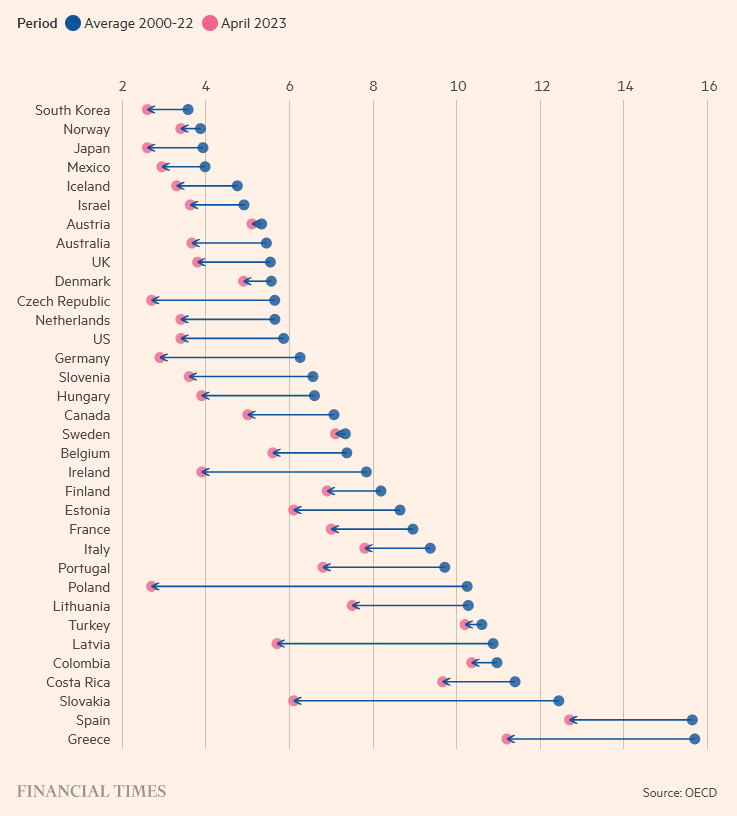

라가르드 총재는 지난주 서비스 부문 기업들이 성장이 강화될 경우 채용을 하지 못할 것을 우려해 '노동력 비축'에 나서고 있을 수 있다고 말했습니다. ECB 총재는 이 부문이 "과거보다 더 오랫동안 정책 긴축의 영향으로부터 격리될 수 있다"고 말했습니다.대부분의 국가에서 노동 시장은 역사적으로 타이트합니다.

실업률, %

중앙 은행가들의 수수께끼

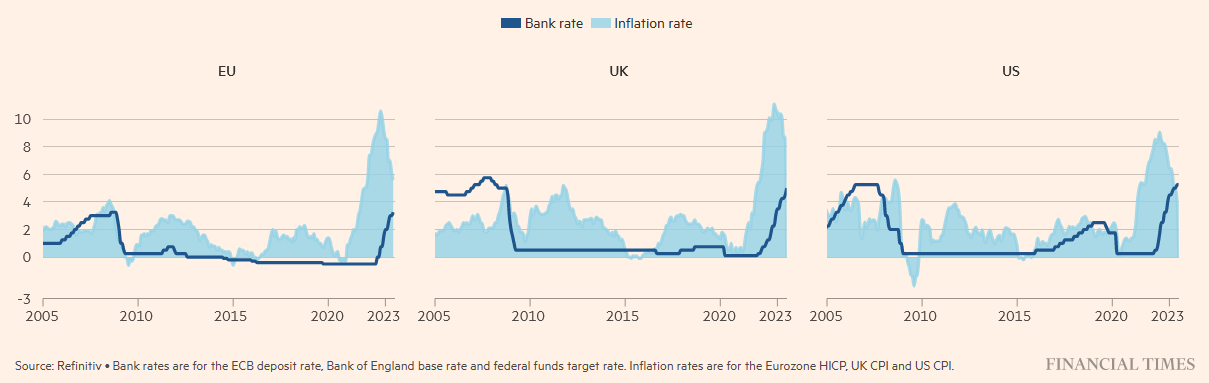

인플레이션이 단기간에 그칠 것이라는 중앙은행가들의 초기 주장은 수십 년간 지속된 공격적이고 매우 느슨한 통화정책의 폐기를 지연시켰습니다.

이러한 지연으로 인해 인플레이션이 공급망 병목 현상으로 인해 일부 제품에 영향을 미치는 문제에서 거의 모든 상품과 서비스에 영향을 미치는 훨씬 더 광범위한 현상으로 가격 압력이 확대됨에 따라 더 높은 금리로 인플레이션을 정복하기가 더욱 어려워졌을 수 있습니다.

중앙은행들의 은행이라고 불리는 국제결제은행은 작년에 금리를 너무 적게 올리거나 그 효과가 많이 지연되면 각국이 높은 인플레이션이 일상화되는 환경으로 빠져들 수 있다고 경고했습니다.

2% 인플레이션으로 돌아갈 경우 중앙은행들은 금융 시스템의 건전성을 위협할 정도로 차입 비용을 높여야 할 수도 있다는 위험성이 있습니다.중앙은행가들은 EU, 영국, 미국의 인플레이션 급등에 느리게 대응했습니다.

올해 초 미국의 여러 중견 대출 기관의 붕괴와 크레디트 스위스의 문제는 차입 비용 상승 때문이었습니다.

경제학자들은 성장마저 사라지면 인플레이션을 억제해야 하는 중앙은행가들에게 더 많은 압력이 가해질 것으로 예상합니다.

캐피털 이코노믹스의 수석 글로벌 이코노미스트인 제니퍼 맥키언은 금리 상승으로 인해 "앞으로 몇 달 안에 대부분의 선진국이 경기 침체에 빠질 것"이라고 예상합니다.반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

올해 예상되는 경기 침체에도 불구하고 경제 낙관론이 높아지고 있다고 캐나다 회계사협회가 밝혔습니다. (0) 2023.07.05 상반기 주식의 강세는 지속되지 않을 것입니다 (0) 2023.07.05 앞으로 나아갈 길의 갈림길 (0) 2023.07.03 1분기 PCE 인플레이션 및 수정 GDP (0) 2023.07.02 두 가지 주요 순풍이 사라지면서 수년간의 끔찍한 주식 시장 수익률에 대비하십시오, 연준 이코노미스트 경고 (0) 2023.07.01