-

"한계점"에 접근한 연준 금리 인상최신 미국주식 매크로 정보 2022. 10. 19. 13:10반응형

지난주 FOMC는 9월 회의록을 발표하여 인플레이션이 진정될 때까지 연준의 금리 인상이 계속될 것이라는 최근 입장을 확인했습니다.

“많은 참가자들은 인플레이션이 위원회의 목표인 2%를 훨씬 웃돌고 있고 지금까지 줄어들 기미가 거의 보이지 않으며 경제의 수요와 공급 불균형이 계속되는 상황에서 위원회의 목표를 달성하기 위해 필요합니다.”

앞서 언급했듯이 이러한 관점의 문제는 연준이 후행 경제 데이터를 기반으로 통화 정책을 관리하고 있다는 것입니다.

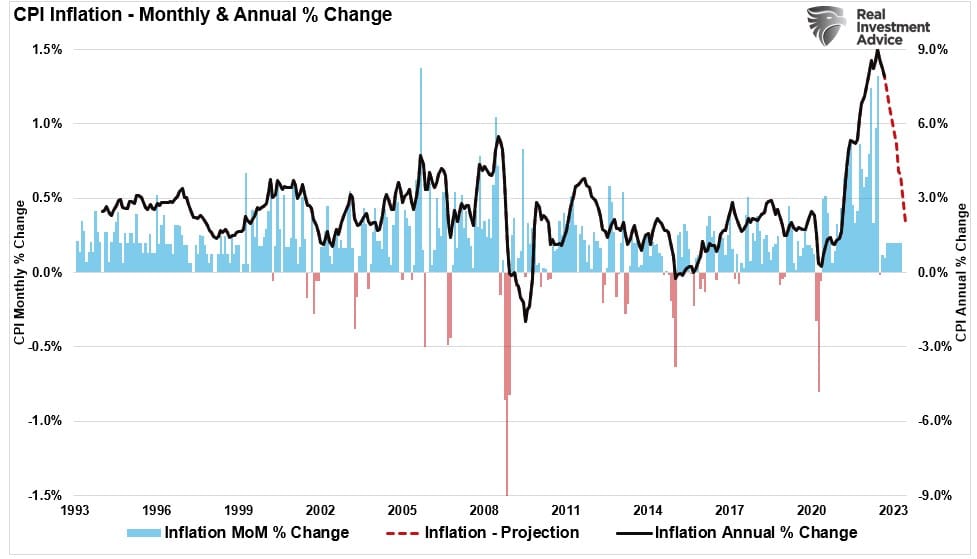

앞으로 2023년 3월까지 연간 비교는 0.9%, 0.7%, 0.6%, 0.6%, 0.8%, 1.2%로 더욱 어려워집니다. 8월에는 인플레이션이 6월의 9%에서 7.9%로 떨어질 것이며, 지수가 월평균 0.2% 증가한다고 가정하면 CPI는 2023년 6월 연준의 목표치인 2%에 도달할 것입니다.”

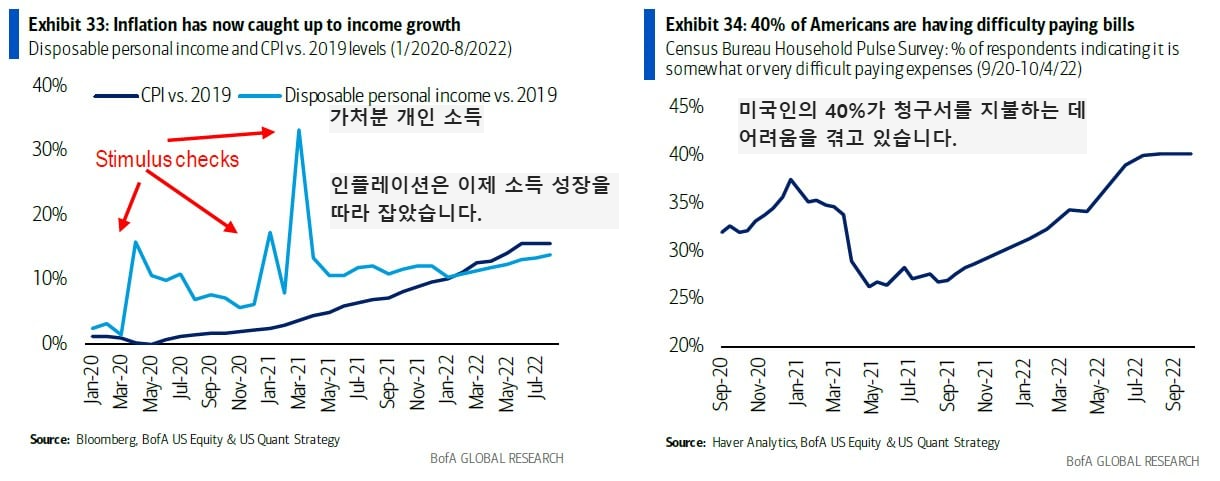

이미 가계가 생계에 어려움을 겪고 있는 상황에서 연준의 금리 인상이 경제 성장의 주요 동력인 소비에 미치는 영향은 빠르게 나타날 것입니다. 최근 Bank of America 설문 조사에 따르면 인플레이션이 소득 성장을 따라잡았습니다.

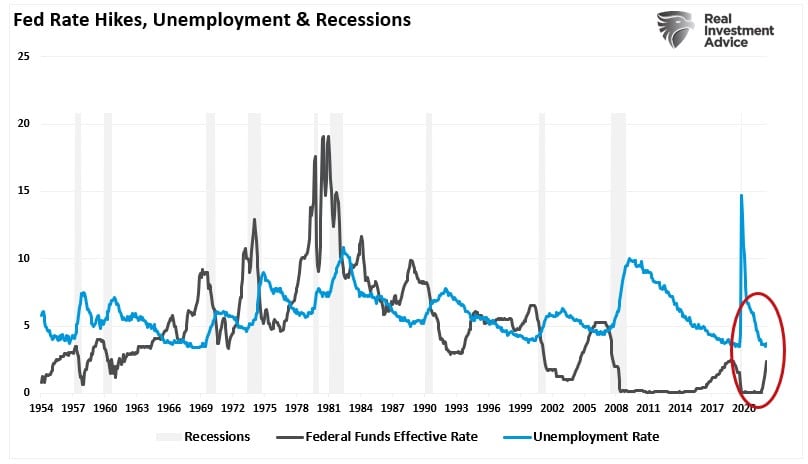

연준의 금리 인상이 증가하면 경제가 둔화되고 실업률이 증가하는 것은 당연합니다. 이전의 공격적인 연준의 금리 인상 캠페인은 갑작스러운 실업률 증가로 끝났다는 것을 알 수 있습니다.

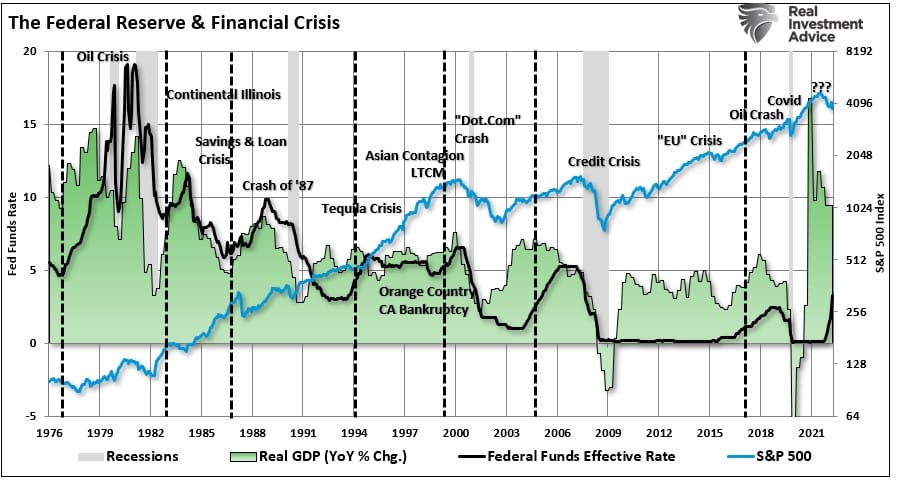

그 이유는 이러한 공격적인 연준의 금리 인상이 경제적으로 말해서 "무언가를 깨뜨렸기" 때문에 경기 침체, 위기, 약세장으로 이어졌기 때문입니다.

역사가 분명히 보여주듯이 문제는 연준이 결코 연착륙을 달성하지 못한다는 것입니다. 오히려, 그들이 해결하려고 하는 인플레이션 문제는 오히려 빨리 "디플레이션 경기 침체"가 됩니다.

불가피한 인식

"일부 참가자들은 특히 현재 매우 불확실한 세계 경제 및 금융 환경에서 경제 전망에 심각한 악영향을 미칠 위험을 완화하기 위해 추가 긴축 정책의 속도를 조정하는 것이 중요할 것이라고 언급했습니다."

그러나 연준은 위험을 인지하고 있지만 통화 정책 변경에 필요한 '위기 수준'은 아직 멀었다.

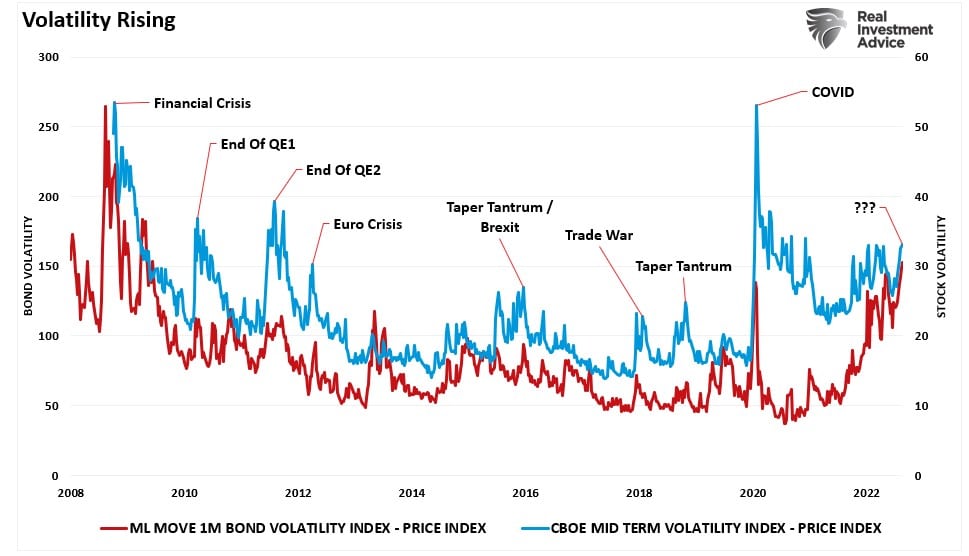

Bank of America 불행히도 위에서 보듯이 역사는 연준이 지나치게 긴축을 가한 통화 정책 실수로 가득 차 있습니다. 시장이 양적 긴축을 반대함에 따라 연준은 결국 매도세를 묵인할 것입니다. "부의 효과"의 파괴는 주식 시장과 신용 시장 모두의 기능을 위협합니다. 다음 기사에서 다루겠지만, 우리는 이미 통화 및 국채 시장 모두에서 초기 균열을 보고 있습니다. 그러나 변동성은 이전 "사건"이 발생한 수준으로 상승하고 있습니다.

"인플레이션은 디플레이션이 될 것이다"에서 언급했듯이 연준의 더 큰 위협은 여전히 경제 또는 신용 위기입니다. 연준의 현재 행동이 다시 한번 커브 뒤에 있음을 역사는 분명합니다. 각 금리 인상은 연준을 원치 않는 "사건의 지평선"에 더 가깝게 만듭니다.

통화 정책의 지연 효과가 경기 둔화 가속화와 충돌할 때 연준은 자신의 실수를 깨닫게 될 것입니다.

그 위험은 연준이 현재 인식하고 있는 것보다 훨씬 큽니다.

출처 : https://seekingalpha.com/article/4547313-fed-rate-hikes-approaching-breaking-point

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

연준의 10월 베이지북이 발표되었습니다. (0) 2022.10.20 2022-10-20 미국주식 매크로 (0) 2022.10.20 2022-10-19 미국주식 매크로 (0) 2022.10.19 2022-10-18 미국주식 매크로 (0) 2022.10.18 주간 매크로 (10.11~14) : 소비자들이 마침내 후퇴할 수 있음 (0) 2022.10.17