-

미국 증시는 전략가들이 하락할 때 상승한다최신 미국주식 매크로 정보 2023. 12. 23. 15:04반응형

2023년 12월 22일 | 조나단 레빈 | 출처

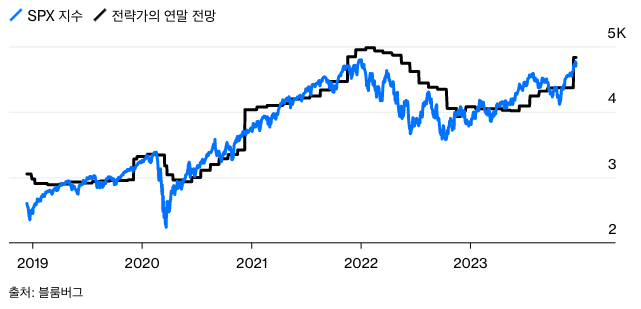

새해에는 어떤 일이 일어날까요? 2024년이 기대되시나요? 미국 주식 전략가들은 그렇지 않습니다. 그들 중 누구도 큰 폭락을 예상하지는 않지만, 전략가들의 평균 2024년 S&P 500 지수 목표 가격은 향후 12개월 동안 상승 여력이 크지 않다는 것을 보여줍니다. 역사는 그들이 기회를 과소평가하고 있을 가능성에 대비해야 함을 시사합니다.

전략가들의 S&P 500 전망

주식 시장 점쟁이들은 상승 여력이 크지 않다고 보고 있습니다.

S&P 500 지수가 평균 전망치를 따라간다면 12월 21일 종가 대비 약 2.4% 상승할 것으로 예상되는데, 이는 과거 기준으로 볼 때 비관적인 전망입니다. 2000년 이후 매년 1월 초에 수집된 전략가들의 연말 전망을 보면 평균 8.3% 상승을 예상했으며, 표본 기간 동안 전략가들이 하락을 예상한 적은 단 한 번도 없었습니다. 이러한 맥락에서 볼 때, 2.4% 상승에 불과한 현재의 전망은 거의 최악의 시나리오에 가깝습니다. 전략가들의 말을 믿는다면 주식에 투자하는 것보다 4.83% 수익률을 내는 12개월 만기 국채에 투자하는 것이 낫습니다.

'평균'이라는 수치는 다양한 의견에 대한 정의를 내리지 못합니다. 2024년 지수 목표치는 JP모건 체이스의 4,200에서 야데니 리서치의 5,400으로 28% 높습니다. 문제는 개별 전략가들의 실적은 평균보다 훨씬 더 들쭉날쭉한 경향이 있다는 것입니다. 오늘날 2023년 강세 전망으로 승리의 한 바퀴를 돌고 있는 전략가들 중 상당수는 2022년의 큰 폭의 하락을 예측하지 못했습니다.

그렇다면 평균적인 전략가들의 전망이 유용할까요?예측력이 떨어집니다.

최고의 수익률 중 일부는 전략가들이 가장 예상치 못한 시기에 발생했습니다.

2024 : 2.4% 상황에 따라 다릅니다. 아주 기본적인 수준에서 자선 단체의 반응은 보통 연초에 바로 그 신호를 받는다는 것입니다. 하지만 매년 수익률을 예측하면 그렇게 되기 쉽습니다! 표본 기간 동안 시장은 3년 중 2년 동안 상승했는데, 이는 시장이 하락하는 것보다 상승하는 것이 더 많다는 증거와 일치합니다.

다른 기준을 도입하면 성과는 훨씬 덜 인상적입니다. 연초에 예상한 평균 포인트는 실제 결과와 큰 차이가 나는 경우가 많습니다. 하지만 목표 가격의 변화를 추적하고 적극적으로 트레이딩(지수가 전략가 목표보다 상승할 때마다 매도, 하락할 때마다 매수)을 해도 매수 후 보유 전략의 성과는 상당히 저조합니다.

손실 신호지수 대비 수익률을 낮출 방법을 찾고 계신가요? 전략가 상승에 적극적으로 거래하세요

물론 전략가들의 말을 듣고 정반대의 매매를 하라는 말은 없습니다. 물론 완벽한 '반대의 지표'와는 거리가 멀지만, 지수가 최고치를 기록했던 시기는 전략가 커뮤니티가 상승을 예상하지 못했던 시기였다는 점을 기억할 필요가 있습니다. 그 중 일부는 낮은 기대치 때문이고 나머지는 시장과 경제의 근본적인 예측 불가능성 때문이라고 볼 수 있습니다.

2000년 이후 S&P 500 최고의 10년 중 4개 해는 평균적으로 전략가들이 연간 수익률을 5% 미만으로 예상했던 시기였습니다. 여기에는 밀레니엄 최고의 해였던 2013년과 2023년이 포함됩니다. 즉, 평균적인 전략가가 지나치게 부정적일 수 있다는 가능성을 고려하는 것이 중요합니다.

그렇다면 2024년에는 어떤 일이 일어날 수 있을까요? 상승장의 경우 다음과 같은 조합이 나타날 수 있습니다:- 시장 선두주자의 상승세 지속(예상보다 양호한 실적과 인공지능의 장기적 잠재력에 대한 고무적인 신호가 결합되어).

- 시장 후발주자들의 추격 시작(경기침체 우려 약화 및 주요 경기사이클 업종의 실적 회복에 힘입어).

- 그리고 채권 수익률의 추가 하락(높은 주가수익 배수를 계속 지지할 수 있음).

즉, 지수가 기대치를 크게 상회하려면 본질적으로 "골디락스" 경제가 필요하며, 이는 희망사항일 수 있지만 최근 거시경제 데이터를 고려할 때 확실히 가능하다고 생각합니다.

투자 애호가들은 흔히 위험 완화란 최후의 날 시나리오에 대비하는 것이라고 생각합니다(예를 들어, 다음 대공황이나 블랙먼데이에 대비하기 위해 양도성예금증서나 '보호 풋' 옵션에 투자하는 것). 연준의 2022~2023년 인플레이션 퇴치 캠페인이 실제로 실업률을 의미 있는 수준으로 끌어올리기 시작할 것이라는 무시할 수 없는 위험을 포함하여 시장 급락을 경계해야 할 충분한 이유가 여전히 많습니다. 물론 현실적으로 대세 상승을 놓칠 위험도 크며, 전략가 계급이 드물게 상상력을 발휘하지 못한다고 해서 대세 상승이 일어나지 않을 것이라고 가정해서는 안 됩니다.반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

자금 시장 유출이 가속화되면서 대형 은행 예금은 증가하지만, 소형 은행은 여전히 압박을 받고 있습니다. (0) 2023.12.24 월가의 경제 파멸론자들은 미국 경기 침체가 곧 닥칠 것으로 보고 있습니다. (0) 2023.12.24 2023/12/20 AAII 투자자 감정 설문조사 (0) 2023.12.22 [특집 월가 인터뷰] 활짝 열린 연착륙의 길…위험요인은 '이것' / 에드 클리솔드 NDR 수석전략가 (0) 2023.12.21 2023년 12월 뱅크 오브 아메리카 글로벌 펀드 매니저 설문조사 결과(요약) (1) 2023.12.20