-

2022-10-21 미국주식 매크로최신 미국주식 매크로 정보 2022. 10. 21. 09:59반응형

아시아 시장 요약

- 투자자들이 높은 인플레이션과 공격적인 통화 정책이 세계 경제를 더 둔화시킬 수 있다고 우려하면서 아시아의 주식은 하락했고 채권 수익률은 상승했습니다. 일본, 호주, 중국에서 주가가 하락했으며 홍콩의 시장 벤치마크가 2009년 이후 최저 수준으로 내려갔습니다.

- 일본의 10년물 금리가 다시 한번 중앙은행의 목표 범위 상한선인 0.25%를 넘어섰고, 이에 따라 일본 은행은 이를 억제하기 위해 예정에 없던 채권 매입을 발표했습니다.

- 한편, 엔화는 1990년에 마지막으로 본 수준 근처에서 거래되었으며, 이는 미국 달러 대비 150달러라는 중요한 이정표를 살짝 벗어난 것입니다. 거래자들은 통화를 지원하기 위해 잠재적인 정부 개입에 대해 매우 경계하고 있습니다.

- 역외 위안화는 사상 최저치를 기록했으며 수요일 미국에 상장된 중국 기업 지수는 7% 이상 하락해 9년 만에 최저치를 기록했습니다. 투자자들은 중국의 경제 미래와 20년에 걸친 당 대회 기간 동안 코로나바이러스 감염 사례가 증가하는 것을 우려하고 있습니다.

- 호주와 뉴질랜드의 국채 수익률은 수요일 미국 국채의 유사한 움직임에 따라 10bp 이상 상승했습니다. 목요일 미국 수익률은 거의 변경되지 않아 정책에 민감한 2년물 채권 수익률이 2007년 이후 최고 수준에 근접했습니다.

- 더 높은 국채 수익률은 달러를 지지했으며, 이는 주요 동료 및 아시아 신흥 시장 통화에 대해 더 높았습니다.

- Fed의 Bullard는 중앙 은행이 내년 초까지 공격적인 금리 인상을 중단하고 인플레이션이 진정됨에 따라 적절한 제한 정책을 유지할 것이라고 예측했습니다.

- 중앙은행들이 40년 만에 가장 빠른 인플레이션을 완화하는 것을 목표로 함에 따라 연준은 11월 1-2일 회의에서 금리를 75bp 인상할 것으로 보입니다.

유럽시장 요약

- 미국 주식 선물은 부진한 소비자 지출에 대한 저항을 보여주는 AT&T Inc.의 결과가 예상을 뛰어넘는 강력한 실적에 대한 응답으로 손실을 되돌렸습니다.

- S&P 500 계약과 NASDAQ 100 선물은 모두 AT&T가 상승하면서 시장 전 거래에서 약간 증가했습니다. 그러나 Tesla는 전기 자동차 제조업체가 예상에 미치지 못하는 판매를 보고한 후 하락했습니다. 유럽의 Stoxx 600 지수에서 통신 회사가 가장 뒤처졌습니다.

- 투자자들은 Liz Truss의 불안정한 총리직이 무너지기 직전에 등장한 영국의 상황을 예의 주시하고 있습니다. 그녀의 사무실의 성명에 따르면 Truss는 보수 정당 지도부에 대한 투표 담당자와 만날 것입니다. 파운드의 초기 약세는 반전되었습니다.

- 엔화가 주의 깊게 관찰된 150대 1 달러 수준 아래로 떨어지고 32년 최저치에 도달함에 따라 투자자들은 새로운 지원 조치에 대해 경계하고 있습니다. 이러한 조치는 미 국채 금리가 수년래 최고치까지 치솟으면서 일본 금리와 격차가 벌어지자 나온 것입니다.

미국시장 요약

- 연방준비제도(Fed·연준) 관리들의 매파적 발언과 스왑 가격이 2023년 5% 피크 정책 금리로 상승하면서 국채 수익률이 상승하면서 또 다른 날 주가가 하락했습니다. 파운드는 리즈 트러스(Liz Truss) 영국 총리가 사임한 후 하락했습니다.

- 경제적 도전에 대한 두려움이 너무 강해서 S&P 500 지수가 같은 날에 같은 금액으로 반등 한 후 적어도 1 % 하락하는 것을 보는 것은별로 필요하지 않습니다.이는 2022년 이 규모의 16번째 장중 변동으로 금융위기 이후 1년 만에 가장 많은 것이다.

- 패트릭 하커 필라델피아 연방준비제도이사회(Fed) 의장이 올해 정책입안자들이 금리를 4%를 훨씬 넘는 수준으로 인상하고 제한적인 수준으로 유지할 가능성이 높다고 밝힌 이후 기술 주도의 주식시장 랠리는 목요일 빠르게 사라졌다. 현재 벤치마크 범위는 3%에서 3.25%입니다.리사 쿡 연방준비제도이사회(Fed) 총재도 인플레이션을 억제하기 위해서는 금리가 계속 상승해야 한다고 말했다.

- 최근 발표된 경제 보고서에서도 이전에 소유한 미국 주택의 판매가 8개월 연속 하락하면서 큰 희망을 주지 못했습니다. 이는 모기지 이자율 상승이 주택 시장을 어떻게 압박하고 있는지를 보여줍니다. 주택 시장 붕괴로 경제가 대공황에 빠졌던 2007년 이후 가장 긴 하락폭이다.

시장 위험

- Fed의 Evans: Fed의 중기 인플레이션 목표는 2%입니다.

- 일본 수출 YoY 실제 28.9% (예상 26.6%, 이전 22.1%)

- 일본 총 무역수지 실제 -2,094.0B(예상 -2,154.7B, 이전 -2,817.3B)

나쁘지 않은 미국의 경제 지표와 미 중앙은행(Fed) 위원들의 매파적 발언, 그리고 유동성이 모자란 채권 시장 탓입니다.

1. 나쁘지 않은 경제 지표

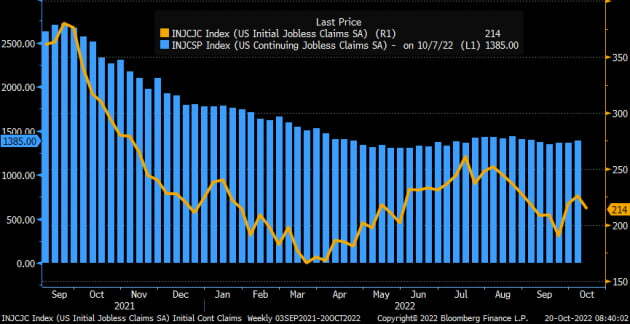

- 오전 8시 30분에 발표된 주간(~15일) 실업급여 청구 건수는 전주보다 1만2000건 감소한 21만4000건으로 집계됐습니다. 예상(23만5000건)보다 훨씬 적었으며, 팬데믹 이전인 2019년 평균(21만8000건)보다도 낮습니다.

- 리처드 번스타인 어드바이저스는 "현실적으로 Fed는 실업급여 청구 건수가 이처럼 매우 적을 때 전환은 고려조차 하지 않을 것"이라고 밝혔습니다. 라스무센은 "이는 계속 빡빡한 노동 시장을 가리킨다. 임금 상승에 대한 우려로 Fed가 해야 할 일이 더 많다는 것을 의미한다"라고 설명했습니다.

- 필라델피아 연방은행의 제조업 지수는 -8.7로 하락했습니다. 예상(-5%)보다 낮았습니다. 판테온 이코노믹스는 "실망스러운 수치지만 절망적 수준은 아니다"라고 평가했습니다.

- 9월 기존주택 판매는 전월 대비 1.5% 감소해 2020년 봄을 제외하고는 지난 2012년 9월 이후 최저를 기록했습니다. 예상과 같았습니다. 그러나 공급이 빡빡한 탓에 주택 가격은 여전히 높은 수준에 머물고 있습니다. 기존주택 매매 중앙값은 전년 동기보다 8.4% 상승한 38만4800달러로 집계됐습니다.

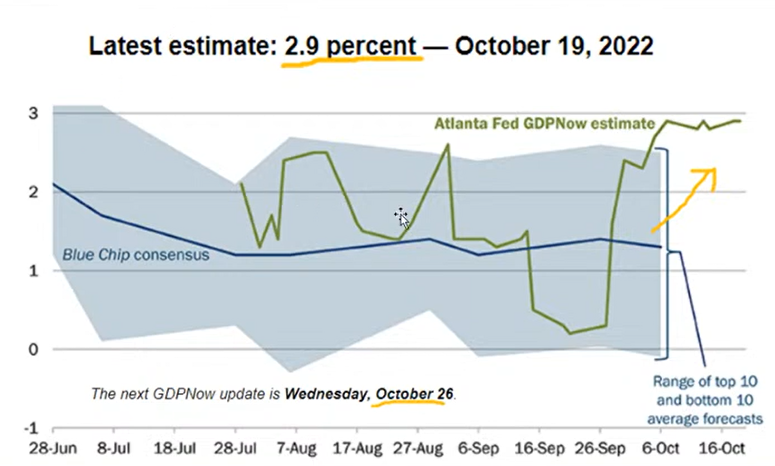

- 뱅크오브아메리카는 "우리 예상보다 약간 적은 기존주택 판매 수치는 우리의 3분기 미국 국내총생산(GDP) 증가율을 2.0%에서 2.1%로 높인다"라고 밝혔습니다.

- 9월 기존주택 매매, 작년 동기대비 -23.8% 하락

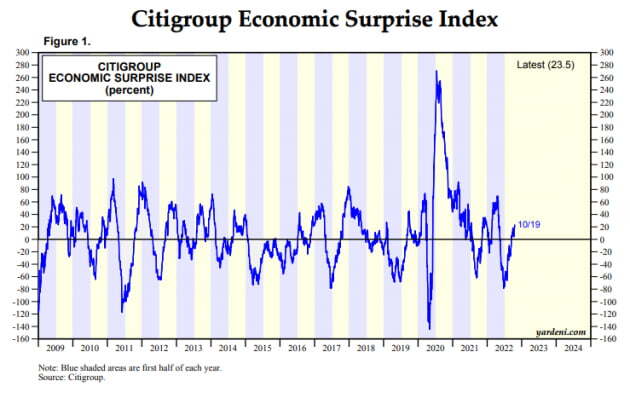

- 최근 경제 지표들은 이처럼 나쁘지만, 예상보다 좋게 나오는 게 많습니다.

씨티 경제 지표는 다시 오르고 있음 - 3분기 성장률 추정치 2.9%(GDP 나우)

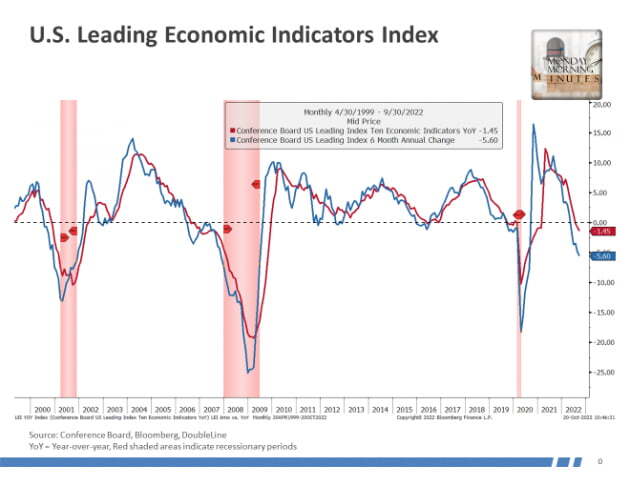

2% 넘는것으로 예상 - 물론 전망은 좋지 않습니다. 콘퍼런스보드가 발표한 9월 경기선행지수(LEI)는 1.45% 추가 하락했습니다. 콘퍼런스보드 측은 "선행지수가 최근 몇 달간 지속해서 하락하는 추세이고 이는 올해 말 이전에 미국 경제가 침체에 빠질 것을 시사한다"라고 말했습니다. 그러나 지금은 침체가 아닌 것은 확실합니다.

- 웰스파고는 "소비자 지출은 여전히 회복력이 있고 경제는 아직 침체에 있지 않지만 경기선행지수는 곧 우리가 침체에 빠질 것이라고 주장한다"라고 설명했습니다.

그림에서 보면 침체가 오면 경기선행지수는 특정지점으로 떨어졌다 2. Fed의 매파적 발언

- 패트릭 하커 필라델피아연행 총재는 오늘 "내년 어느 시점에는 금리 인상을 중단해야 할 것이다. 그리고 우리는 제약적 수준의 금리를 상당 기간 유지해야 할 것"이라고 말했습니다. 그러면서 "데이터에 따라 필요하다면 더 높일 수도 있다”라고 덧붙였습니다. 내년까지 금리 인상을 계속하고 전환은 하지 않을 것이란 얘기입니다.

- 하커 총재는 “우리는 당분간 금리를 계속 인상할 것”이라며 "솔직히 실망스러운 인플레이션 억제에 대한 진전이 없다는 점을 고려할 때 올해 말까지 4%를 훨씬 넘어설 것으로 예상한다"라고 설명했습니다.

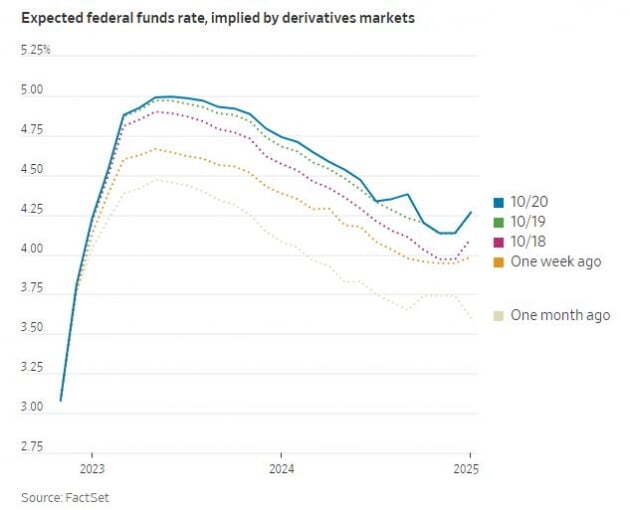

- 시카고상품거래소(CME)의 Fed 워치 시장에서는 최종금리 예상이 이제 내년 2분기 5%를 약간 넘을 것으로 보고 있습니다.

시간이 지남에 따라 최종금리는 계속 높아져 가고 있다. 3. 채권 시장의 수요 부족

- 아메리벳 증권의 그렉 파라넬로 채권 전략가는 "10년물 금리는 지금 약간의 자유 낙하 상태에 있다. Fed가 물러설 수 없다는 사실에 구매자가 부족하기 때문"이라면서 "차트를 보면 금리 상승세가 여기서 멈출 것이라고 알려주는 게 없다"라고 말했습니다.

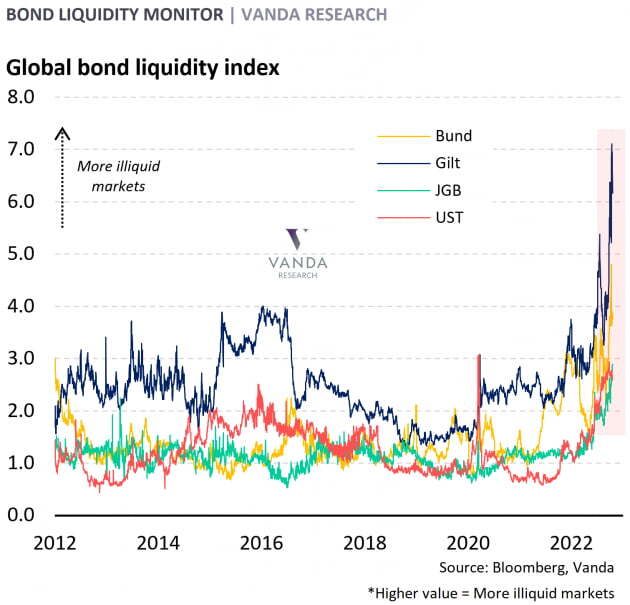

- 그동안 채권 시장의 3대 수요자는 Fed, 미국 상업은행, 그리고 일본 등 해외 투자자였습니다. 이중 Fed는 양적 완화(QE)에서 양적 긴축(QT)으로 돌아서 채권 보유량을 줄이고 있습니다. 미국 상업은행들은 예금 감소에 대비해 채권 매수를 꺼리고 있습니다. 해외 투자자들은 환 헤지 비용이 많이 들어 미국 채권을 사기가 어려운 상황입니다. 환 헤지 비용은 기본적으로 양국 간 금리 차에 기반하는, 미국 금리가 높아져 헤지 비용이 치솟은 상태입니다.

- 특히 월가에선 해외 투자자들의 채권 매도를 우려하고 있습니다. 영국 연기금들은 부채연계투자(LDI)로 인한 마진 콜에 처하자 미국 채권, 주식을 팔고 있습니다.

- 월가 관계자는 "일본의 물가가 높은 게 아니어서 당장 YCC를 수정하지는 않겠지만 그럴 가능성은 커지고 있다"라며 "YCC를 포기한다면 일본 국채 금리가 급등해서 최악의 경우 일본 국채를 대거 보유한 일본 금융사들이 영국처럼 마진콜에 처해 미 국채를 팔아야 하는 상황이 올 수도 있다"라고 말했습니다.

채권시장의 유동성이 없어지고 있다. 즉 변동성 높다. 결국 사임한 트러스 영국 총리

- 영국 금융시장 추가 안정

- 취임 44일만에 사임(역대 최단명 총리)

- 9월23일 450억 파운드 감세안에 파운드 급락

- 다음주(28일) 보수당 의원 투표로 차기 총리 결정

- 금융시장이 긍정적(파운드 상승, 영국 국채 금리 하락)으로 반응하면서 20일(미 동부시간) 주요 지수는 보합세로 출발한 뒤 상승 폭을 키웠습니다

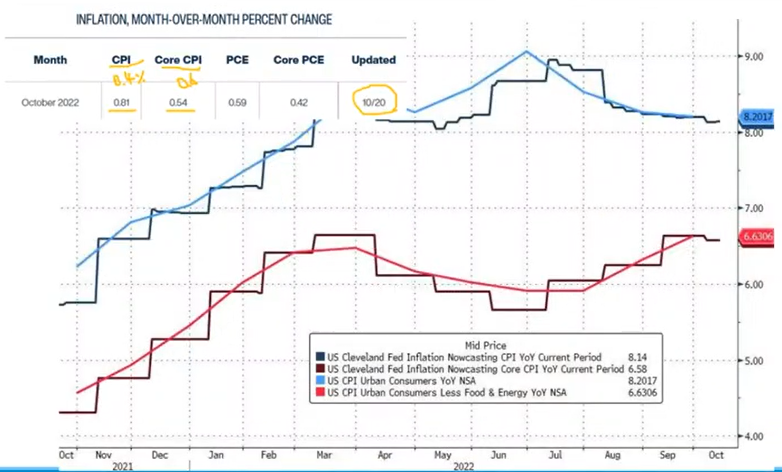

10월 물가지수 추이(클리블랜드Fed 나우캐스트)

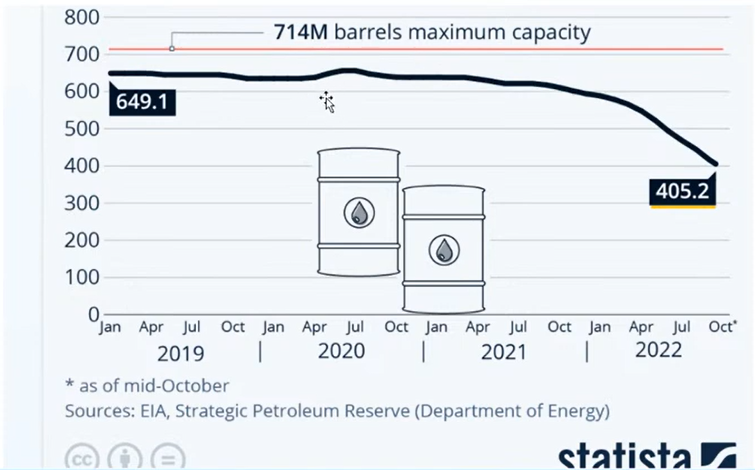

전월 CPI, 코어 CPI 모두 올라가 안좋은 상황 어느새 4억 배럴까지 떨어진 비축유(SPR)

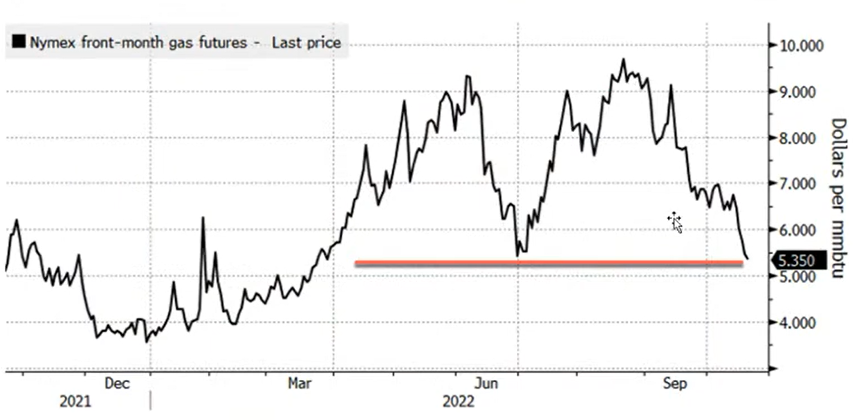

미국 천연가스 가격은 6개월이래 최저

Fed 컨센서스

패트릭 하커(필라델리피아 Fed 총재)

- 그동안 금리 올렸는데 물가 억제에 실패 : 연말까지 4% 훨씬 넘는 수준으로 인상할 것

- 내년엔 인상 멈추겠지만 높은 수준 지속, 제약영역에 한동안 머물며 경제 영향 줘야

- 인플레 떨어지겠지만 목표까지 시간 걸릴 것

월가 컨센서스

제프리 건들락(더블라인 창업자)

- 미 국채 수익률 연말 전 정점 찍을 것

- 2년물 4.52%, 5년 4.37%, 10년 4.13%, 30년 4.13% : 장기물 금리 평탄한 걸 보라

- 국채 금리의 피로도 반영 : 피크 후 하락

데이비드 아인혼(그린라이트 창업자)

- Fed 목표는 증시 하락, 매수할 때 아니다

- 수요 억제가 분명한 목적인데 주택 보면 명확

- 인플레 → 부채 위기로 , 장기 보면 금 유망

마이클 샤울(마켓필드 운용 회장)

- 1973~74년의 약세장과 지금 비슷한 움직임

- 73.12~74.4월까지 15% 범위에서 증시 급등락

- 그러다 바닥 깨지며 6개월간 30% 폭락했다.

- 물론 당시엔 워터게이트 사건에다 경제 하락

케빈 고든(찰스슈왑 선임매니저)

- 2000년대 초처럼 증시가 경기 침체 유발

- 최근 투기적 기술주 투자, 개인 매집 거품 ⇧

- 약세장 길어질수록 소비, 경기 둔화 심화할 것

골드만삭스

- 연말까지 향후 3개월간 주식에서 비중축소를 유지할 것으로 권하고 있습니다. 투자자 심리와 주식 포지셔닝이 다소 약세이지만 아직 이런 약세 심리의 정점에 도달했다고 생각하지 않기 때문입니다.

- 골드만은 "베어마켓에서 약세 심리는 오랫동안 지속할 수 있다"라면서 " 주가의 하락 위험은 내년까지도 여전히 높다고 생각한다"라고 밝혔습니다.

출처 : 한경 글로벌마켓

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

2022-10-22 미국주식 매크로 (0) 2022.10.22 AAII 감정 조사: 낙관론과 비관론 모두 상승 (0) 2022.10.21 연준의 10월 베이지북이 발표되었습니다. (0) 2022.10.20 2022-10-20 미국주식 매크로 (0) 2022.10.20 "한계점"에 접근한 연준 금리 인상 (0) 2022.10.19