-

2024년 10월 Bank of America Global Fund Manager 설문조사 결과(요약)최신 미국주식 매크로 정보 2024. 10. 16. 17:28반응형

10월 조사에서는 5,030억 달러를 관리하고 있는 195명의 기관 펀드 매니저를 대상으로 실시했습니다.

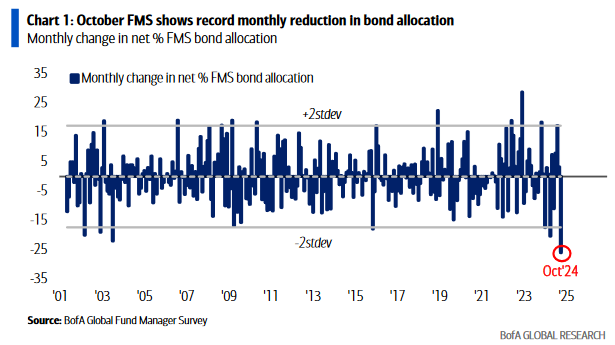

차트 1: 10월 FMS, 월별 채권 할당량 감소 기록 월별 순 % FMS 채권 할당량 변화 추이

전망:

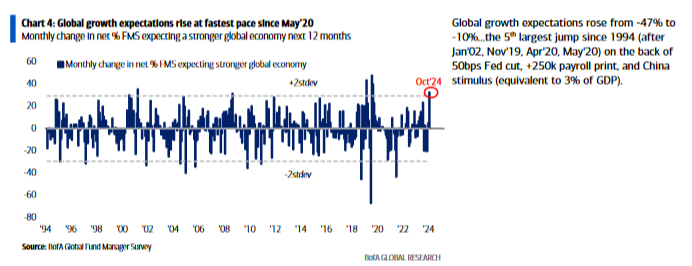

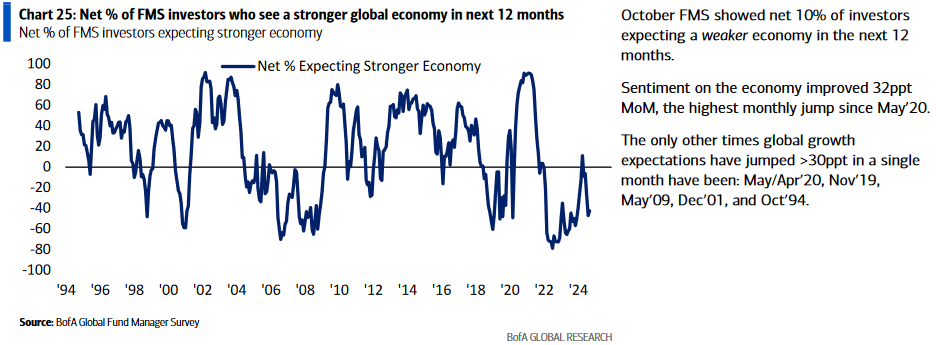

- 글로벌 성장률 기대치가 -47%에서 -10%로 상승... 1994년(02년 1월, 19년 11월, 20년 4월, 5월 이후) 이후 가장 큰 폭으로 상승... 50bps 연준 금리 인하, +25만 명 고용 창출, 중국 부양책(GDP의 3%에 해당)에 힘입어 상승.

- 자산 가격이 경제 성장에 대한 기대치를 높이고 있습니다.

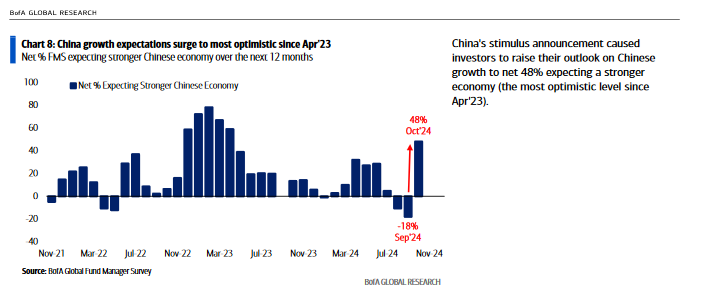

- 중국의 경기 부양책 발표로 인해 투자자들은 중국 경제가 강세를 보일 것이라는 전망을 48%로 상향 조정했습니다(4월 23일 이후 가장 낙관적인 수준).

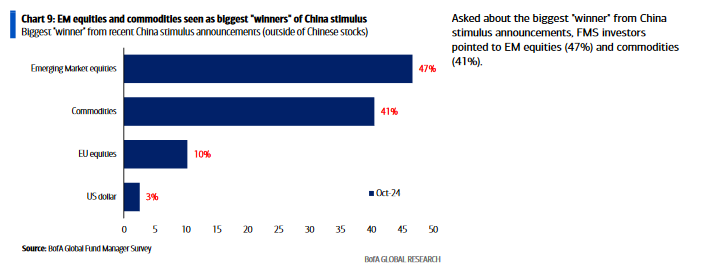

- 중국 경기 부양책 발표로 가장 큰 '승자'가 누구인지 묻는 질문에 FMS 투자자들은 신흥국 주식(47%)과 원자재(41%)를 꼽았습니다.

- 중국 부양책 발표로 가장 큰 '패자'로 꼽힌 것은 국채(41%)와 일본 주식(33%)이었습니다.

- 10월 FMS에서는 향후 12개월 동안 경제가 약세를 보일 것으로 예상하는 투자자가 순 10%로 나타났습니다.

- 경제에 대한 심리는 전월 대비 32%p 개선되어 5월 20일 이후 가장 높은 월간 상승폭을 기록했습니다.

- 글로벌 성장 기대감이 한 달 만에 30%포인트 이상 상승한 것은 5월 20일 이후 단 한 번뿐입니다: '20년 5월/4월, '18년 11월, '08년 5월, '94년 10월.

- 순 44%는 12개월 후 글로벌 PI가 전월 대비 23%p 하락할 것으로 예상합니다.

- 인플레이션 기대치는 '22년 4월 이후 가장 낮습니다.

- FMS 투자자들은 향후 12개월 동안 글로벌 수익이 개선될 것으로 예상하며, 이는 지난달보다 26%p 상승한 수치입니다.

- 이는 '20년 6월 이후 가장 큰 월간 상승폭입니다.

- FMS 금융 시장 안정성 위험 지표가 2.8에서 0.0으로 하락.

- FMS 금융시장 안정 리스크 지표는 참고용 지표로만 사용되며, BofA Global Research의 사전 서면 동의 없이 금융상품 또는 계약의 성과 측정이나 기타 목적으로 제3자에 의해 다른 용도로 사용되어서는 안 됩니다. 이 지표는 벤치마크 역할을 하기 위해 만들어지지 않았습니다.

- FMS 금융시장 안정 리스크 지표에 대한 자세한 정보 및 방법론은 11월 22일 글로벌 FMS에서 확인할 수 있습니다.

- 미국 선거 '싹쓸이*', 즉 같은 당이 백악관과 의회에서 승리하는 경우의 영향에 대한 질문에 47%는 S&P 500에 부정적이라고 답했고, 28%는 주식에 긍정적이라고 답했습니다.

감정:

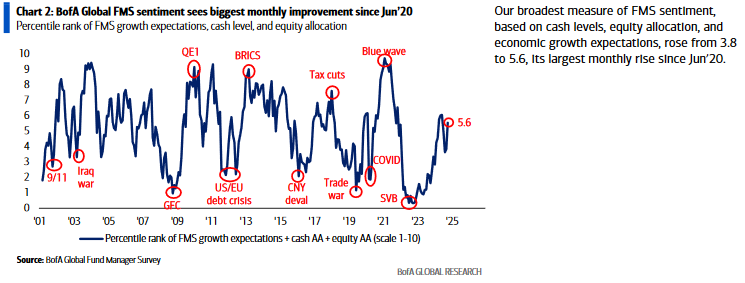

- 현금 수준, 주식 배분, 경제 성장 기대치를 기반으로 한 가장 광범위한 FMS 심리지수는 3.8에서 5.6으로 상승하여 '20년 6월 이후 월간 최대 상승폭을 기록했습니다.

- 10월에 FMS 투자자들은 주식 비중을 '20년 6월 이후 가장 큰 폭으로 늘렸습니다.

- FMS 투자자의 순 31%가 주식 비중을 늘렸는데, 이는 지난달 순 11% 비중 확대에서 증가한 수치입니다.

- 섹터 내에서 FMS 투자자들은 방어주(예: 필수소비재, 유틸리티)에 대한 노출을 줄이고 경기사이클주(예: 투자일임, 산업재, 에너지)로 로테이션을 진행했습니다.

- 스테이플에 대한 비중은 '05년 이후 가장 빠른 속도로 감소한 반면, 소비자재량에 대한 비중은 '05년 이후 월간 기준 사상 최대 증가폭을 기록했습니다.

- 상대적 기준으로, 투자자들은 '21년 12월 이후 소비자 재량형 대비 가장 많은 UW 스테이플을 보유하고 있습니다.

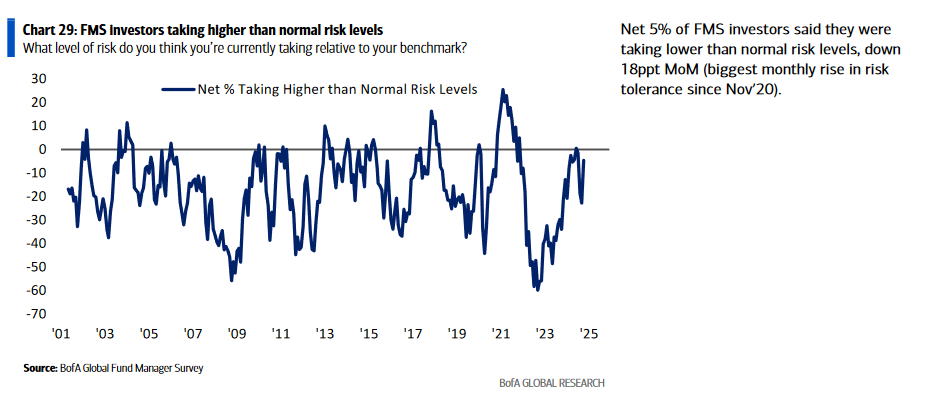

- FMS 투자자의 순 5%가 보통보다 낮은 위험 수준을 감수하고 있다고 답해 전월 대비 18%p 감소했습니다(11월 20일 이후 월간 위험 감수성 최대 상승폭).

포지셔닝:

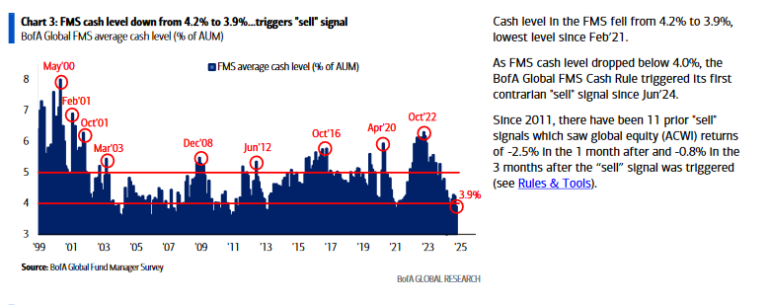

- FMS의 현금 수준이 4.2%에서 3.9%로 하락하여 2월 21일 이후 최저 수준.

- FMS 현금 수준이 4.0% 이하로 하락함에 따라 BofA 글로벌 FMS 현금 규칙은 6월 24일 이후 처음으로 반대매매 신호를 발동했습니다.

- 2011년 이후 11번의 이전 “매도” 신호가 있었으며, 글로벌 주식(ACW 수익률 -2.5%, 1개월 후 -0.8%)이 하락했습니다.

“매도” 신호가 발동된 지 3개월 후

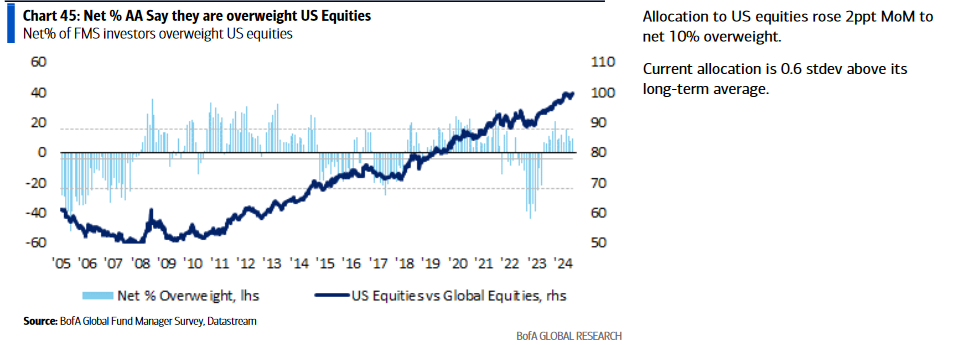

- 미국 주식에 대한 비중은 전월 대비 2%p 상승하여 순 10% 비중확대.

- 현재 비중은 장기 평균보다 0.6% 높은 수준입니다.

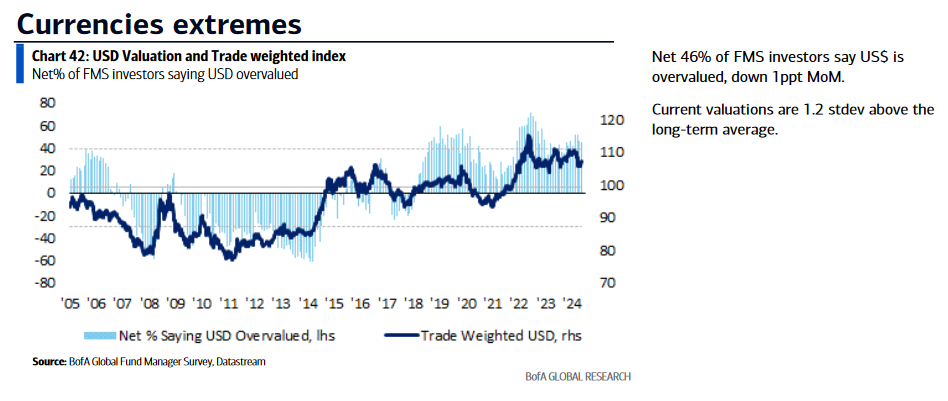

- FMS 투자자의 순 46%는 US$가 고평가되었다고 답했으며, 이는 전월 대비 1%p 하락한 수치입니다.

- 현재 밸류에이션은 장기 평균보다 1.2배 높은 수준입니다.

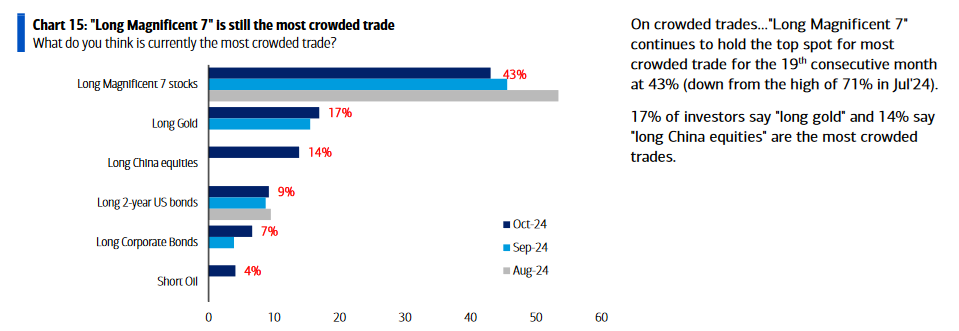

가장 혼잡한 거래:

- 혼조세 거래...“매그니피센트 7* 롱”이 43%로 19개월 연속 가장 혼조세 거래 1위를 차지했습니다

(7월 24일 최고치인 719에서 하락). - 투자자의 17%는 '금 매수', 14%는 '중국 주식 매수'가 가장 혼잡한 거래라고 답했습니다.

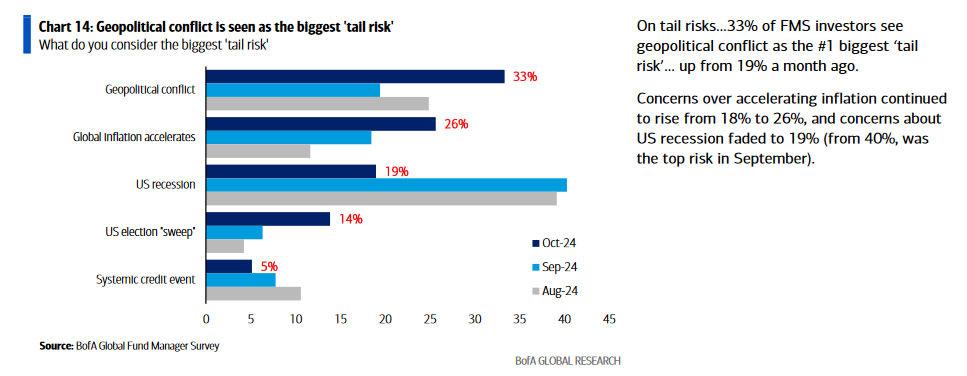

가장 큰 꼬리 위험:

- 꼬리 위험... FMS 투자자의 33%가 지정학적 갈등을 가장 큰 '꼬리 위험'으로 꼽았습니다(한 달 전 19%에서 증가).

- 인플레이션 가속화에 대한 우려는 18%에서 26%로 계속 증가했으며, 미국 경기 침체에 대한 우려는 19%로 감소했습니다(9월에는 40%로 가장 큰 리스크였음).

BofA 10월 글로벌 펀드 매니저 설문조사

결론:

- 연준의 금리 인하, 중국 경기 부양책, 연착륙에 대한 투자자들의 낙관론이 6월 이후 가장 큰 폭으로 상승했습니다(차트 2);

- FMS 현금 수준이 4.2%에서 3.9%로 하락하면서 주식 비중은 급증하고 채권 비중은 감소(ACWI “매도 신호” 유발);

- 거품이 상승하고 있지만 BofA 강세 및 약세 지표는 7.1로 아직 큰 “매도 신호” 수준인 8.0에는 미치지 못했습니다.

매크로:

- 미국과 중국이 주도하는 글로벌 성장 기대치 '20년 5월 이후 가장 큰 폭으로 상승(순 -42%에서 -10%);

- 투자자의 76%가 '연착륙', 14%가 'no landing', 8%가 '경착륙' 전망;

- 향후 12개월간 160bps의 Fed 인하 예상, 85%가 수익률 곡선이 더 가파를 것으로 전망.

AA:

- 글로벌 주식 비중은 '20년 6월 이후 가장 큰 폭으로 상승(순매수 31%), 채권 비중은 기록적인 하락(순매도 11%→15%); 투자자들은 중국 부양책의 '최대 승자'라고 답했습니다:

- 신흥국 주식 및 원자재, “최대 패자”: 국채 및 일본 주식; 10월 들어 필수/유틸리티에서 신흥국 주식 및 임의/산업으로 큰 폭의 로테이션.

위험 및 군중:

- 3대 '꼬리 위험': 지정학 33%, 인플레이션 26%, 미국 경기침체 19%;

- 가장 많은 '군중 거래': 매그니피센트 7 43%, 금 17%, 중국 주식 14% 순매수.

미국 대선:

- 투자자들은 대선이 무역 정책(47%), 지정학(15%), 세금(11%)에 가장 큰 영향을 미칠 것이라고 답했습니다;

- 1/3의 투자자가 선거 전 헤징을 늘릴 예정;

- 투자자들은 선거 '휩쓸기' = 채권 수익률 상승, S&P 500 하락, 미국 달러 상승이라고 답했습니다.

반대매매:

- 'no landing'... 유럽 대 미국, 소재 대 헬스케어 매수,

- '경착륙'... 수익률 곡선 평탄화, 채권 대 주식, 필수소비재 대 산업재 매수.

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

VIX와 시장 상승: 관심을 가져야 할까요? (16) 2024.10.17 2024/10/16 AAII 투자자 감정 설문조사 (4) 2024.10.17 연착륙인가, 경착륙인가? 은행 결과, No Landing으로 가는 길 - 거리에서 듣다 - WSJ (19) 2024.10.14 경기 침체 예측을 계속 무시하는 GDP 보고서 (20) 2024.10.12 9월 인플레이션은 진정되었지만 여전히 끈질기다 (11) 2024.10.12