-

S&P 500이 계속 기록을 경신하고 있는데, 시장 전문가들은 왜 긴장하고 있을까요?최신 미국주식 매크로 정보 2024. 6. 30. 10:14반응형

2024년 6월 28일 | 콜린 레이들리 | 출처

주요사항

- 2분기 S&P 500 지수는 대부분의 지수가 하락한 가운데서도 반도체주와 기술 대형주의 급등에 힘입어 4% 가까이 상승했습니다.

- AI 테마는 기술을 넘어선 분야로 확장되었습니다. 월스트리트가 AI 혁명으로 인한 막대한 전력 수요를 고려하면서 유틸리티와 친환경 에너지 주식이 급등했습니다.

- 좁은 시장 폭, 지나치게 확장된 칩 주식, S&P 500의 기술주 집중은 하반기를 앞두고 애널리스트들이 우려하는 몇 가지 상황입니다.

주식 시장은 대형 기술주에 힘입어 2분기를 강세로 마감했습니다. 이는 일부 애널리스트들을 긴장하게 만들고 있습니다.

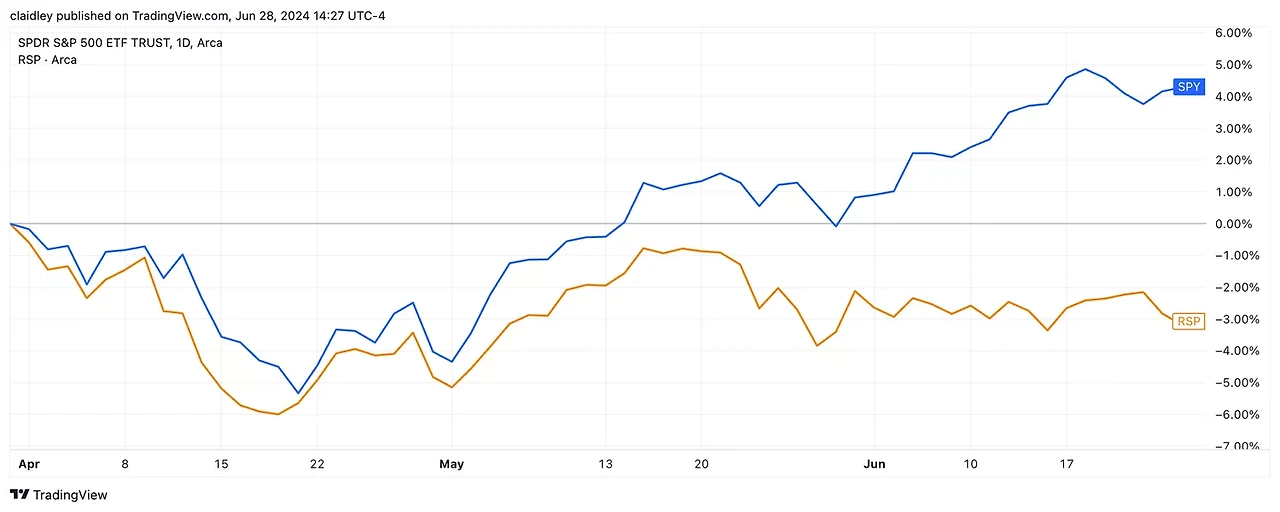

시가총액 가중 S&P 500 지수는 분기 동안 3.9% 상승하여 사상 최고치를 9번이나 경신했습니다. 하지만 동일가중 지수는 1분기 말 사상 최고치 대비 3.1% 하락했습니다.

이러한 차이는 크게 인공지능이라는 한 가지 테마로 설명할 수 있습니다. 이는 엔비디아(NVDA)가 1분기에 36% 상승한 원동력이자 애플(AAPL)이 1분기 부진에서 반등할 수 있었던 원동력이었습니다. 시가총액이 3조 달러가 넘는 이 기술 대기업들은 하반기에 들어서면서 미지근한 시장을 뜨겁게 달구고 있습니다.

SPDR S&P 500 ETF(SPY)와 인베스코 S&P 500 동일가중 ETF(RSP)의 괴리율은 5월 말부터 시작되어 6월에 가속화되었습니다. AI가 칩 주식을 끌어올리지만 칩 주식만 상승한 것은 아닙니다.

S&P 500의 11개 업종 중 정보 기술(13.6% 상승), 통신 서비스(9.1% 상승), 유틸리티(3.9% 상승) 등 3개 업종만이 2분기에 전체 지수보다 높은 수익률을 기록하거나 비슷한 성과를 냈습니다. S&P 500 종목의 약 25%가 지수 자체의 수익률을 상회했습니다.

기술 업종 내에서는 이번 분기의 승자와 패자가 극명한 차이를 보였습니다: 이 섹터를 구성하는 산업 중 반도체만이 S&P 500보다 높은 수익률을 기록했습니다.

엔비디아의 주가는 계속해서 급등하여 잠시 동안 세계에서 가장 가치 있는 기업이 되었습니다. 칩 제조업체 브로드컴(AVGO)은 지속적인 AI 인프라 구축으로 분기 매출이 증가하면서 급등했고, 퀄컴(QCOM)은 새로운 온디바이스 AI 프로세서를 공개한 후 상승세를 보였습니다.

그러나 소프트웨어는 분기 대비 3% 하락했고, 인터넷 서비스 및 인프라 산업은 7% 가까이 하락했습니다. 거대 소프트웨어 기업인 Salesforce(CRM)는 6월 초에 매출 부진과 가이던스 약화로 하락했습니다. Shopify(SHOP), Workday(WDAY), MongoDB(MDB) 같은 소규모 소프트웨어 업체들도 마찬가지로 실망스러운 실적을 발표하며 하락세를 보였습니다.

오라클(ORCL)의 주가는 매출과 이익이 부진한 실적 때문이 아니라 마이크로소프트(MSFT) 및 OpenAI와의 클라우드 파트너십을 발표했기 때문에 급등했습니다.

인공지능 플레이에 대한 투자자들의 욕구가 너무 커서 투자자들은 칩 제조업체를 넘어 인공지능 혁명의 주도주를 찾아 나섰습니다. 엔비디아에 이어 S&P 500에서 두 번째로 실적이 좋은 종목은 퍼스트솔라(FSLR)로, 5월 초 애널리스트들이 이 회사를 잠재적인 AI 수혜주라고 부르면서 상승세를 보였습니다.

일반적으로 인컴 중심의 투자자들이 선호하는 조용한 시장인 유틸리티는 고성장 업종처럼 계속해서 성과를 냈습니다. 1분기 주가가 80% 급등한 후 5월에 S&P 500에 편입된 비스트라(VST)는 지수 상위 종목 중 하나였습니다. NRG 에너지(NRG)와 넥스트에라 에너지(NEE)는 각각 10% 이상 상승했습니다.일부 분석가들은 내부에서 문제를 보고 있습니다.

그러나 이러한 일부 업종을 제외하면 2분기는 상당히 힘든 한 해였습니다.

에너지, 금융, 헬스케어, 산업, 소재, 부동산 섹터는 3월 이후 모두 하락세를 보였습니다. S&P 500 지수의 약 60%가 적자로 분기를 마감했습니다.

6월에는 S&P 500과 대부분의 구성 종목 간의 괴리가 극명하게 드러났습니다. 엔비디아를 비롯한 칩 주가가 급등하면서 S&P 500 지수는 연일 최고 기록을 경신했습니다. 하지만 상승과 하락 종목의 비중을 나타내는 S&P 500의 상승-하락 선이 하락하기 시작했고, 이는 내부적으로 문제가 있다는 신호였습니다.

6월 12일 S&P 500 지수가 분기 다섯 번째 사상 최고치를 기록한 날, "S&P 500 종목의 34%만이 20일 단기 이동평균선 위로 마감했다"며 "이는 1990년 데이터가 시작된 이래 최고치 경신에 따른 최저 비율"이라고 LPL Financial의 수석 기술 전략가인 아담 턴퀴스트는 말했습니다.주식의 다음 단계는 무엇인가요?

일부 시장 전문가들은 특히 2분기 실적이 예상대로 나온다면 강세장이 이어질 여지가 더 많다고 보고 있습니다. 2분기 실적이 감소할 것으로 예상되는 업종은 필수소비재, 산업재, 소재 등 3개 업종에 불과합니다. 7개 업종은 5%를 초과하는 수익 성장률을 발표할 것으로 예상됩니다.2 기업 이익이 견조하다는 증거는 주가 상승폭을 확대하는 데 도움이 될 수 있습니다.

역사도 시장의 편입니다. 목요일 LPL Financial 메모에 따르면 상반기 상승률이 10% 이상인 경우, S&P 500 지수는 80% 이상 상승하여 하반기 평균 8%에 가까운 상승률을 기록했습니다.

하지만 상승폭 축소는 최근 몇 주 동안 애널리스트들이 경종을 울리는 경고 신호 중 하나에 불과합니다. 턴퀴스트는 "최근 상승세에서 확인되지 않은 것은 강세장이 끝났다는 것을 의미하지는 않지만, 이 랠리가 더 확대되지 않는 한 일시 정지 또는 하락의 위험이 높아집니다."라고 말했습니다.

파이퍼 샌들러의 애널리스트들도 화요일에 "조정 가능성이 있다"며 비슷한 평가를 내렸습니다." 애널리스트들은 월말이 가까워지면서 모멘텀이 약해지고 있고 방어주가 시장 최고 실적 대열에 진입하기 시작했다고 지적했습니다.

또한 기술주에 대한 지수의 극심한 집중도(Microsoft, Nvidia, Apple의 누적 가치가 전체 소형주 러셀 2000 지수의 4배에 달함)와 반도체주의 과도한 상승을 우려의 원인으로 지적했습니다.반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

'24.07.05 미국 비농업 급여(Nonfarm Payrolls) 예상 (1) 2024.07.02 하반기 석유 시장에서 주목해야 할 사항 (3) 2024.07.01 2024/06/26 AAII 투자자 감정 설문조사 (1) 2024.06.28 바이든-트럼프 대선 토론에 대한 분석가들의 반응 (1) 2024.06.28 '24.05 미국 PCE 예상 (1) 2024.06.28