-

M2 업데이트 - 여전히 좋은 모습최신 미국주식 매크로 정보 2024. 3. 27. 16:56반응형

2024년 3월 26일 화요일 | Scott Grannis | 출처

오늘 연준은 2월 통화 공급 데이터를 발표했는데, 반갑지 않은 놀랄 만한 소식은 없었습니다. M2는 경제에 비해 계속 줄어들고 있으며, 이것이 인플레이션이 계속 하락할 것으로 예상되는 이유입니다.

차트1 차트 #1은 M2의 약 10%를 차지하는 최근 유통 화폐의 역사를 보여줍니다. 2010년부터 2020년 초까지 연간 6.6%의 일정한 비율로 증가하다가 2020년 3월부터 2021년 초까지 M2와 마찬가지로 급등했습니다. 저는 사람들이 화폐를 원할 때만 화폐를 보유하기 때문에 이 통화 공급량 측정치가 화폐 수요의 신뢰할 만한 척도라고 수년 동안 가정해 왔습니다. (중요 참고: 화폐 수요를 직접적으로 측정할 수 있는 수단이 없기 때문에 연준이 화폐 공급과 수요의 균형을 유지하기가 어렵습니다.) 원치 않는 화폐를 가진 합리적인 사람이라면 어떤 형태로든 이자가 붙는 예금을 받는 대가로 은행에 돌려주면 됩니다.

따라서 화폐의 메시지는 코로나 위기 이후 화폐에 대한 수요가 폭발적으로 증가했다는 것입니다. 불확실성이 너무 커서 모두가 더 많은 현금을 원했기 때문입니다. 게다가 당시에는 집을 떠날 수 없는 상황에서 돈을 쓰는 것이 쉽지 않았습니다. 하지만 2021년 초 백신이 도입되면서 상황이 바뀌기 시작했습니다. 삶이 서서히 정상으로 돌아오기 시작했습니다. 돈에 대한 수요가 가라앉기 시작했습니다. 오늘날 유통되는 통화는 '팽창'을 완전히 되돌리고 연간 6.6%의 성장 궤도로 돌아섰습니다.

가장 중요한 것은 지금처럼 통화 공급과 통화 수요가 거의 균형을 이루고 있다면 인플레이션에 의미 있는 변화를 기대할 이유가 없다는 사실입니다.

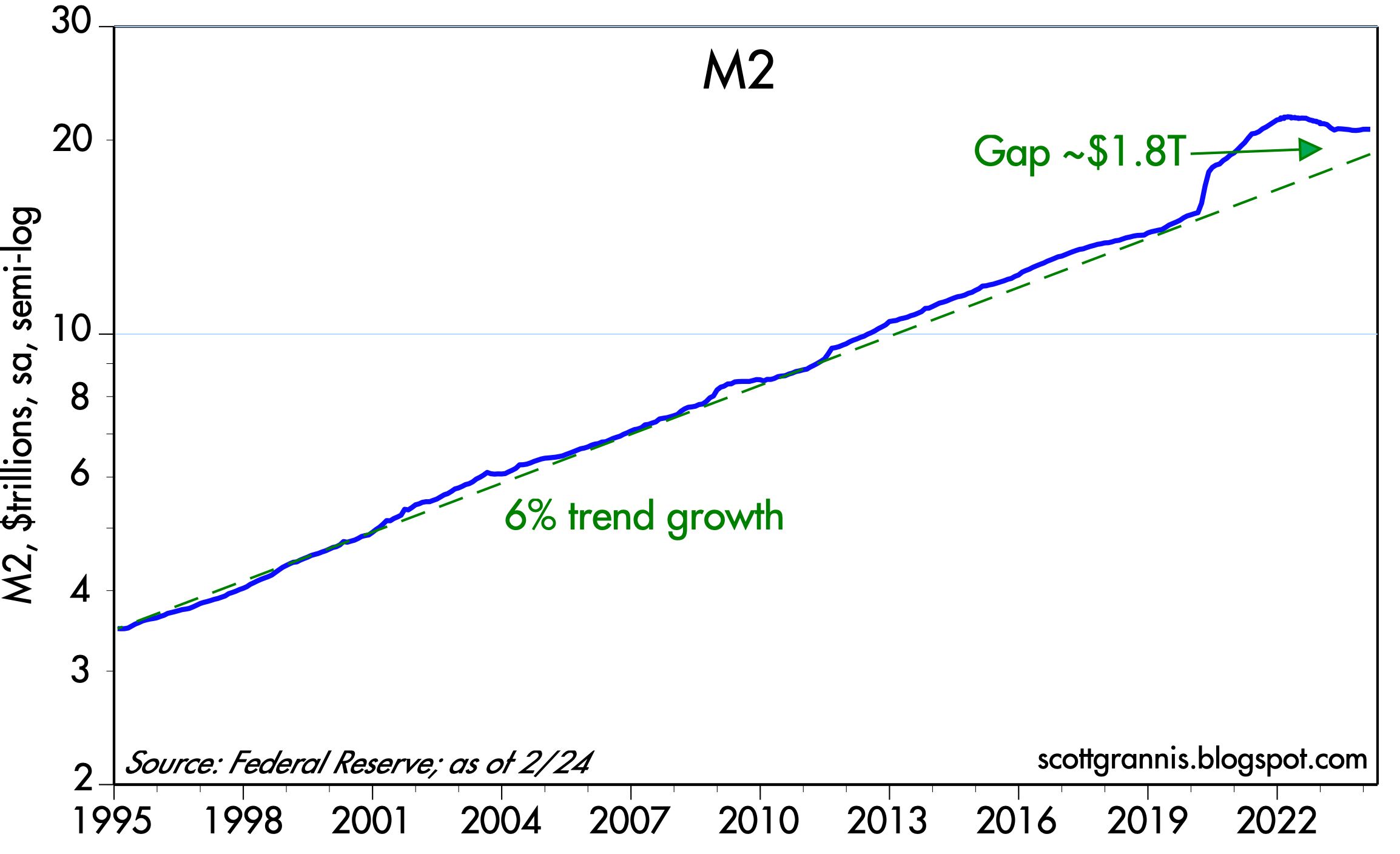

차트2 M2는 1995년부터 2019년까지 연평균 6%의 성장률을 보였습니다. 그 후 2년 동안 약 6조 달러가 급증했는데, 이는 6조 달러에 달하는 정부의 '경기 부양' 지출에 힘입어 화폐화되었습니다. 최근 역사상 다른 모든 적자 지출은 재무부 부채를 매각하여 자금을 조달했습니다. 하지만 이번에는 새로 찍어낸 화폐로 지출을 효과적으로 조달했습니다.

M2의 초기 급증은 인플레이션이 아니었습니다. 유통되는 통화에서 알 수 있듯이 M2가 급증한 첫해에는 M2에 대한 수요가 강렬했기 때문입니다. 하지만 2021년부터 화폐에 대한 수요가 감소하기 시작하면서 사람들이 잉여 현금을 소비하기 시작하면서 과잉 화폐가 인플레이션으로 이어졌습니다. 이는 공급 병목 현상과 맞물려 너무 많은 돈이 너무 적은 상품을 쫓는 전형적인 '수요 견인' 인플레이션을 일으켰습니다.

연준의 뒤늦은 금리 인상 결정으로 인해 2022년 초 이후 M2 증가율은 마이너스에서 제자리걸음을 하고 있습니다. 금리 인상으로 M2 자금의 매력이 높아지면서 당시의 막대한 M2 과잉을 상당 부분 효과적으로 무력화시켰습니다. 이 차트에 따르면 여전히 "과잉" 자금이 존재하지만, 금리가 여전히 높기 때문에 추가 통화 공급은 고금리로 인한 추가 통화 수요로 상쇄되기 때문에 인플레이션의 원인이 되지 않습니다.

차트3 차트 #3은 M2 성장률의 변화가 CPI의 변화보다 약 1년 정도 선행하는 경향을 보여줍니다. 그러나 지난 6~8개월 동안 이러한 관계가 무너진 것으로 보입니다. 그 이유는 BLS가 주거비 비용을 계산하는 방식에 따라 CPI가 과장되어 있기 때문이라고 생각합니다. 빨간색 별표는 '24년 2월 기준 쉼터 제외 CPI의 전년 대비 변동률(1.8%)을 나타내며, 이는 M2의 성장률과 훨씬 더 일치하는 수치입니다. 또한 향후 6~8개월 동안 주거비 비용이 거의 확실하게 감소할 것이기 때문에 디플레이션이 지속되고 있음을 시사합니다.

차트4 차트 #4는 통화 수요를 계산하는 또 다른 방법을 보여줍니다. M2와 명목 GDP의 비율입니다. 연간 소득 중 얼마나 많은 금액을 화폐(현금 및 현금 등가물)의 형태로 보유하고자 하는지를 나타내는 척도라고 생각하면 됩니다. 여기서 코로나 위기 초기에 화폐 수요가 갑작스럽고 엄청나게 급증한 것을 쉽게 확인할 수 있습니다. 그리고 약 1년 후부터 자금 수요가 급감하는 것을 볼 수 있습니다. 현재 속도로라면 내년 정도에 코로나 이전 수준으로 돌아갈 것입니다. 다시 말해, 우리는 거의 코로나 숲에서 벗어난 것입니다.

많은 사람들이 이를 '연착륙' 또는 '무착륙' 시나리오라고 부릅니다. 연준이 경기 침체를 유발하지 않으면서도 불편할 정도로 높은 수준에서 인플레이션을 낮춘 것은 이번이 처음이기 때문입니다. 그 이유는 은행 시스템에 유동성 부족을 초래하지 않도록 하는 연준의 "풍부한 준비금" 정책 때문입니다.반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

2024/03/27 AAII 투자자 감정 설문조사 (1) 2024.03.29 미국 핵심 PCE 미리보기: 7개 주요 은행의 전망, 인플레이션 압력은 여전히 너무 높습니다. (1) 2024.03.29 2024년 시장과 경제는 어떤 성과를 거두었나요? (0) 2024.03.27 장기 강세장의 중반에 있는 주식으로 2026년 말까지 S&P 500의 34% 상승이 가능하다고 BofA의 기술 전략가는 말합니다. (1) 2024.03.26 미국 달러 주간 전망: 인플레이션이 다시 전면에 부상 (2) 2024.03.23