-

2024년 7월 Bank of America Global Fund Manager 설문조사 결과(요약)최신 미국주식 매크로 정보 2024. 7. 17. 16:04반응형

6월 조사에서는 5,600억 달러를 관리하고 있는 209명의 펀드 매니저를 대상으로 실시했습니다.

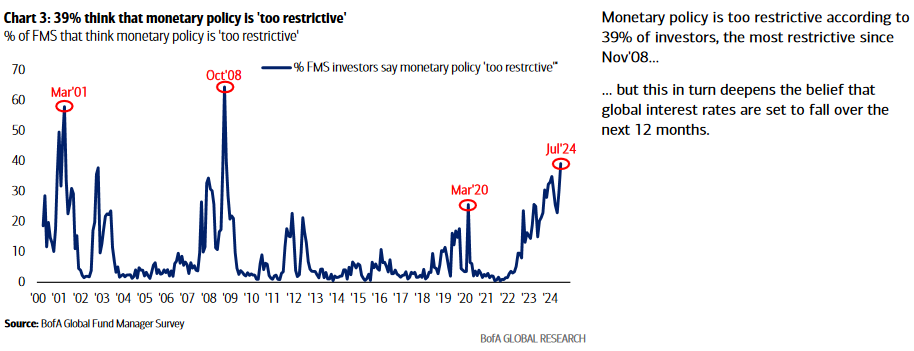

- 39%는 통화 정책이 '너무 제한적'이라고 생각합니다.

- 투자자의 39%는 통화정책이 너무 제한적이라고 응답했으며, 이는 2008년 11월 이후 가장 높은 수치입니다......

- 하지만 이는 향후 12개월 동안 글로벌 금리가 하락할 것이라는 믿음을 더욱 심화시킵니다.

전망

- 1998년부터 2024년까지 FMS(Fund Manager Survey) 투자자들의 글로벌 기업 이익 성장에 대한 전망을 보여주는 차트

- "글로벌 이익 기대치가 7월에 급락... FMS 투자자의 순 2%만이 향후 12개월 동안 이익이 개선될 것으로 생각함 (2022년 3월 이후 가장 큰 월간 하락폭, 17포인트 MoM 하락)"

- 차트는 글로벌 이익이 개선될 것이라고 말하는 투자자들의 순 비율을 보여주며, -80%에서 100% 사이를 오가는 변동성 높은 추세를 나타냅니다. 최근 데이터는 급격한 하락을 보여주고 있으며, 2024년 초반에 약간의 반등이 있었음을 보여줍니다.

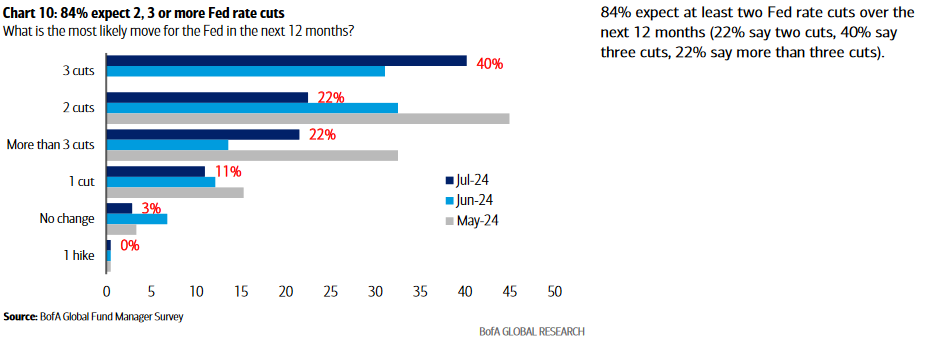

- 향후 12개월 동안 연방준비제도(Fed)의 금리 정책에 대한 예상을 보여줍니다

- "84%가 향후 12개월 동안 최소 두 번의 Fed 금리 인하를 예상합니다 (22%는 두 번 인하, 40%는 세 번 인하, 22%는 세 번 이상 인하를 예상)."

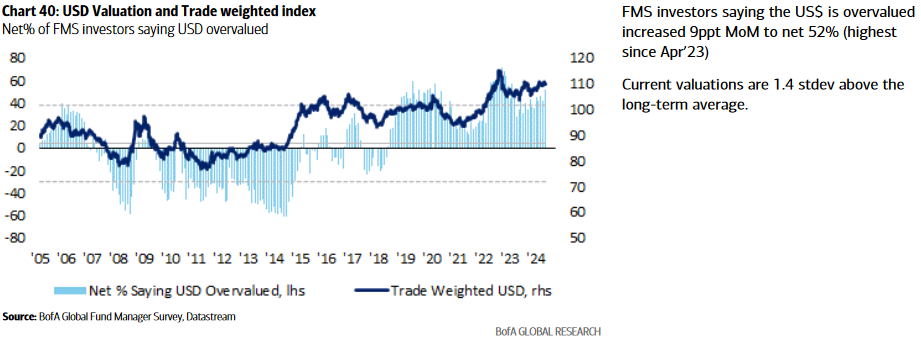

- 미국 달러(USD)의 가치 평가와 무역 가중 지수에 대한 정보를 보여줍니다

- "USD가 과대평가되었다고 말하는 FMS 투자자들의 순 비율"

- FMS 투자자들 중 USD가 과대평가되었다고 말하는 비율이 전월 대비 9%p 증가하여 순 52%에 도달했습니다 (2023년 4월 이후 최고).

- 현재 평가는 장기 평균보다 1.4 표준편차 높습니다.

- 파란색 막대 그래프는 USD가 과대평가되었다고 말하는 투자자들의 순 비율을 나타냅니다 (왼쪽 축).

- 진한 파란색 선은 무역 가중 USD 지수를 나타냅니다 (오른쪽 축).

- 두 지표는 대체로 반대 방향으로 움직이는 경향을 보입니다.

- 글로벌 기업 이익 성장에 대한 FMS(Fund Manager Survey) 투자자들의 전망을 보여주는 차트입니다.

- "글로벌 이익이 개선될 것이라고 말하는 FMS 투자자들의 순 비율"

- "글로벌 이익 기대치가 7월에 급락... FMS 투자자의 순 2%만이 향후 12개월 동안 이익이 개선될 것으로 생각함 (2022년 3월 이후 가장 큰 월간 하락폭, 17포인트 MoM 하락)"

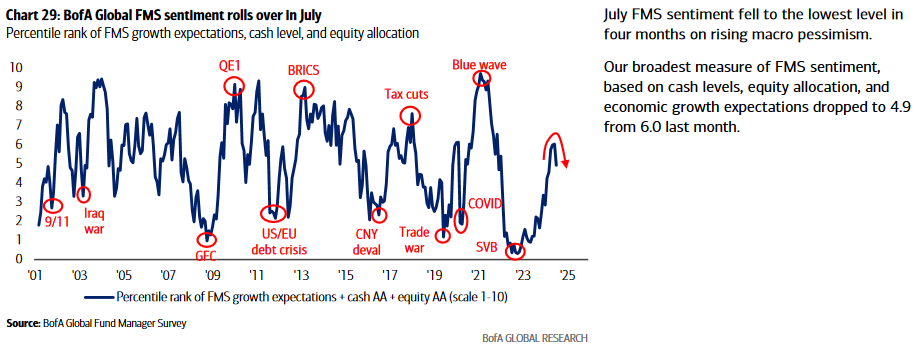

- 7월 BofA 글로벌 FMS 투자심리 하락

- FMS 성장 기대, 현금 수준, 주식 배분의 백분위 순위

- 7월 FMS 투자심리는 거시경제 비관론 증가로 4개월 만에 최저 수준으로 하락했습니다.

- 현금 수준, 주식 배분, 경제 성장 기대치를 기반으로 한 우리의 가장 광범위한 FMS 투자심리 지표는 전월 6.0에서 4.9로 하락했습니다.

- 글로벌 CPI가 (전년 대비) 더 높아질 것으로 생각하는 FMS 투자자들의 순 비율

- 더 높은 인플레이션을 예상하는 FMS 투자자들의 순 비율

- 순 62%가 12개월 후 글로벌 CPI가 더 낮아질 것으로 예상하며, 전월 대비 5%p 상승했습니다.

BofA 7월 글로벌 펀드 매니저 설문조사

- 핵심 내용: FMS 투자자들은 Fed의 금리 인하와 연착륙으로 여전히 강세를 보임; 7월 성장 기대치는 하락하고 FMS 현금 수준은 4.1%로 상승; "장기 주식-단기 채권" 신념은 연착륙 내러티브(및 기존 신념을 강화하는 정치)에 대한 충격을 기다림; BofA 강세/약세 지표는 6.3

- FMS의 성장 전망: 글로벌 성장 기대치는 -6%에서 -27%(net)로 하락, Mar'22 이후 최대 하락폭. 그러나 투자자들은 "연착륙"(68%) 대 "경착륙"(18%) 또는 "경기침체 없음"(11%)에 대해 매우 낙관적; 67%는 향후 12개월 내 경기침체 없을 것으로 예상.

- FMS의 금리 전망: "높은 인플레이션"은 더 이상 #1 리스크가 아님(현재는 "지정학적 위험"); 투자자들은 Nov'08 이후 가장 "제한적인" 통화정책을 예상; 87%는 금리 인하 예상, 81%는 더 가파른 수익률 곡선 예상, 62%는 Fed가 향후 12개월 동안 최소 3번의 금리 인하를 할 것으로 예측(9월 18일 시작).

- FMS의 자산 배분: 금리 인하 + 연착륙... 자산 배분자들은 주식 비중 확대(net 33%)와 채권 비중 축소(net -9%) 유지; 7월의 주목할 만한 극단: Jan'09 이후 REITs에 대한 가장 큰 비중 축소, Jul'22 이후 첫 유틸리티 비중 확대, Feb'09 이후 "장기 성장주"가 가장 "붐비는 FMS 거래"로 국가별 랭킹 71%.

- FMS의 정치 전망: 투자자들은 미국 선거가 무역 정책에 가장 큰 영향을 미칠 것으로 예상; 미국 선거 "싹쓸이"(한 정당이 백악관과 의회 모두 장악) 영향에 대해 질문 시, 77%는 채권 수익률 상승, 52%는 미 달러 강세, 48%는 미국 주식 상승(vs 29% 하락) 예상.

- FMS 반대 투자: 7월 FMS 절대/상대적 극단치 기준, 반대 투자는 단기 현금 대비 장기 현금, 장기 유럽 대 미국 주식, 장기 사이클리컬 대 디펜시브 주식, 장기 재량소비재 대 기술주.

반응형'최신 미국주식 매크로 정보' 카테고리의 다른 글

2024/07/17 AAII 투자자 감정 설문조사 (1) 2024.07.18 2024.07 베이지북(The Beige Book) (1) 2024.07.18 '상대적 가치'의 함정에 주의하세요 (2) 2024.07.17 미 연준의 금리 인하를 서두르지 말라고 IMF의 수석 이코노미스트는 말합니다. (1) 2024.07.17 최근 BofA 펀드 매니저 설문조사에서 지정학이 인플레이션 상승을 능가하는 톱 테일 리스크 (2) 2024.07.16