-

상승/하락이 시사하는 것만큼 강하지 않은 범위카테고리 없음 2023. 6. 7. 13:25반응형

2023 6월 6일, | By 랜스 로버츠 | 출처

최근 여러 블로그 게시물과 주간 강세장 보고서에서 2023년 랠리의 폭이 좁을 것이라는 우려에 대해 논의한 바 있습니다. 즉:

"인공지능의 추격은 매우 좁은 시장을 만들고 있습니다. 밥 패럴은 이렇게 말했습니다:

"시장은 광범위할 때 가장 강하고 소수의 우량 종목으로 좁혀질 때 가장 약합니다."

폭이 중요합니다. 폭이 좁은 랠리는 참여가 제한적이며 실패할 확률이 평균 이상임을 나타냅니다. 소수의 대형주(대장주)가 주도하는 랠리로는 시장이 계속 상승할 수 없습니다. 랠리에 신뢰성을 부여하려면 중소형주(병력)도 함께 참여해야 합니다. "모든 배를 들어 올리는" 랠리는 광범위한 힘을 나타내며 추가 상승 가능성을 높입니다."앞서 언급했듯이 시가총액과 동일가중 지수 간의 스프레드를 보면 시가총액 상위 종목의 성과를 시각화할 수 있습니다.

다음 차트는 동일 가중 지수 대비 무가중 나스닥의 연초 대비 괄목할 만한 성과를 보여줍니다. NDX > NDXE 스프레드는 현재 연초 대비 +11%로, 지난 18년 동안 4.5개월 동안 가장 넓은 스프레드를 기록했습니다."

이 차트는 5월 말까지 업데이트된 것으로, 5개월간의 전체 스프레드를 보여줍니다. 현재 스프레드는 15% 이상으로 사상 최대를 기록하고 있습니다.

일방적인 시장

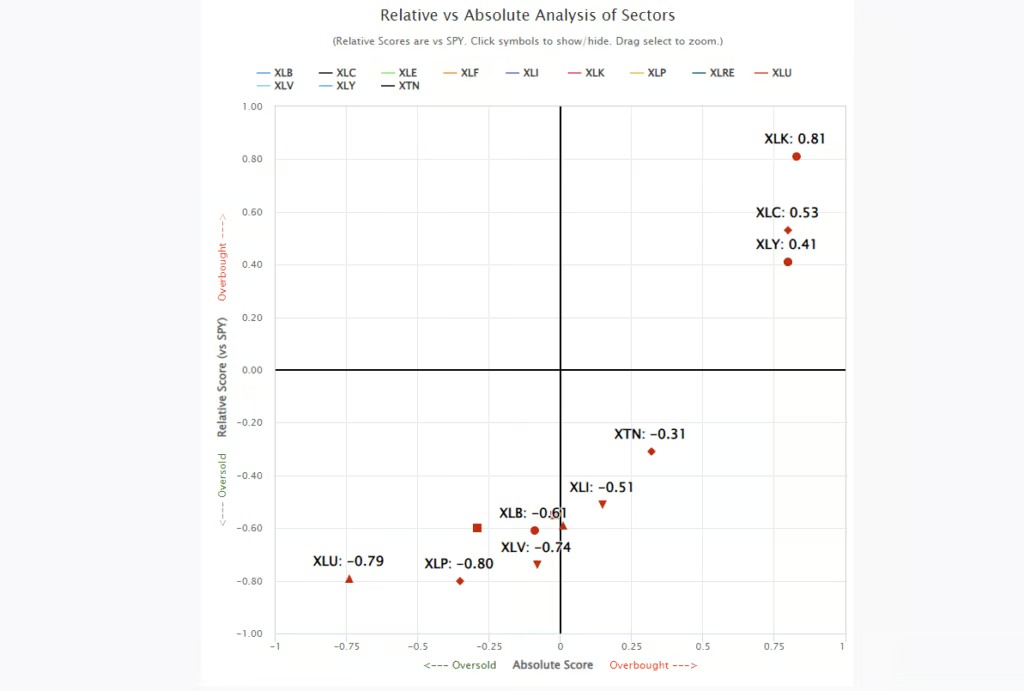

지난주 글에서 언급했듯이 S&P 500 시장 섹터의 절대 수익률과 상대 수익률을 보면 참여 폭이 비슷한 것으로 나타났습니다. 또는 오히려 부족할 수도 있습니다.

"다른 모든 시장 부문이 여전히 압박을 받고 있는 가운데 기술주 거래가 유입 자금의 대부분을 흡수하고 있습니다. 이는 성장세 약화, 은행 스트레스, 금리 상승 등 경제 및 펀더멘털 전망이 계속되고 있기 때문입니다."

좀 더 자세히 살펴보면 팩터 참여도를 고려할 때 동일한 "폭" 문제가 더 분명하게 드러납니다. 이 분석에서는 중소형주(IWM) 및 동일가중지수(RSP)와 비교하여 상위 10개 종목에 대한 프록시로 뱅가드 메가캡 성장 ETF(MGK)를 사용했습니다. 뱅가드 고배당 수익률 ETF(VYM)도 포함했습니다.

분명한 것은 시가총액 상위 종목 이외의 다른 자산을 보유하는 것이 올해 다소 실망스러운 수익률로 이어졌다는 것입니다.

하지만 S&P 500의 상승률과 하락률을 살펴보면 매우 다른 이야기가 나옵니다.시장 폭은 괜찮다고?

최근에 Barry Ritholtz는 "이 시장에 대한 10가지 나쁜 견해"를 발표했는데, 읽어볼 만한 가치가 있습니다. 그러나 그는 시장 폭이 많은 사람들이 생각하는 것보다 훨씬 낫다고 지적합니다. 즉:

"시장 참여가 얼마나 광범위한지를 나타내는 방법은 여러 가지가 있지만 가장 간단한 방법은 상승/하락 선입니다. 이 선은 상승하는 종목과 하락하는 종목의 수를 측정합니다. 다음은 NDX와 SPX(하단의 빨간 선)입니다. 둘 다 잘하고 있는 것 같습니다."

그의 말대로라면, 폭이 많은 데이터에서 제시하는 것보다 훨씬 더 나은 것으로 보입니다.

하지만 분석에 문제가 있습니다. 문제를 더 잘 이해하려면 상승-하락 라인에 대한 설명이 필요합니다."상승/하락 선(또는 A/D 선)은 일일 상승 종목 수와 하락 종목 수의 차이를 표시하는 보조지표입니다. 이 지표는 누적되며 양수이면 이전 숫자에 더하고 음수이면 이전 숫자에서 뺍니다." - 인베스토피디아

정의의 핵심은 "상승 또는 하락하는 종목의 수"입니다. 이는 전체 시장에서 무슨 일이 일어나고 있는지 이해하는 데 중요합니다. 이 지표는 매일 상승 또는 하락하는 종목의 수를 추적하지만 두 가지를 고려하지 않습니다:

1. 해당 종목의 상승 또는 하락폭.

2. 변동성 및 시장 섹터 간 순환. (일부 종목은 하루는 상승했다가 다음날 하락할 수 있습니다.)S&P 500 분석

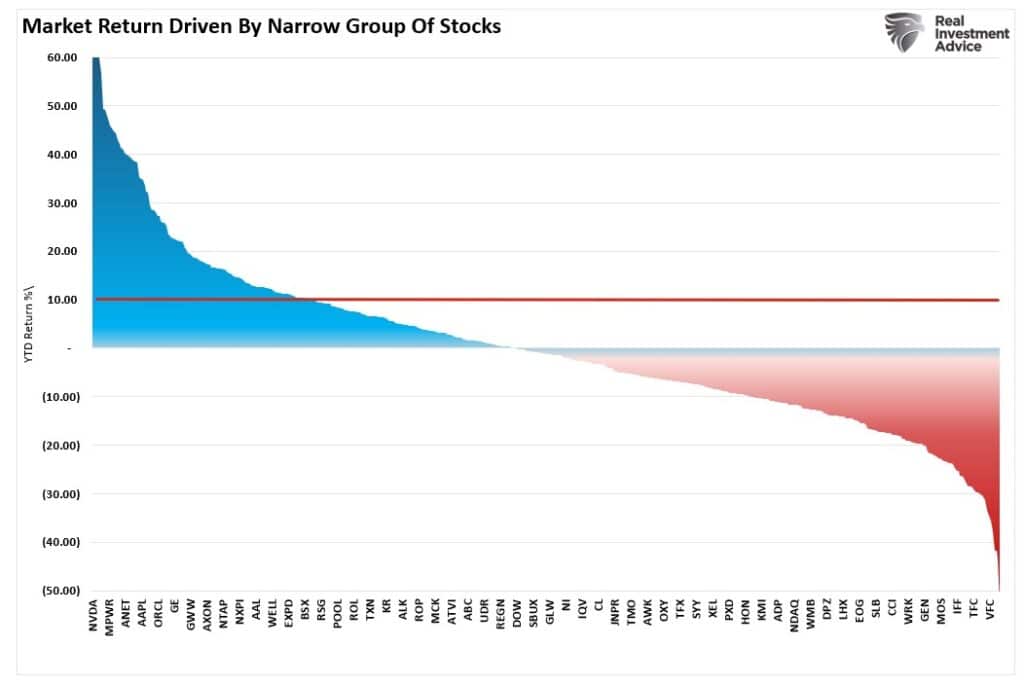

아래 차트는 S&P 500의 모든 종목과 올해 수익률의 플러스 또는 마이너스 여부를 보여줍니다. 보시다시피 상당수의 주식이 연초 대비 플러스 수익률을 기록했지만 절반 이상은 그렇지 않습니다. 가로의 빨간색 선은 연초 대비 수익률이 10% 이상인 주식의 수를 나타냅니다. 이 데이터는 상승-하락 선이 시사하는 것과는 분명히 다릅니다.

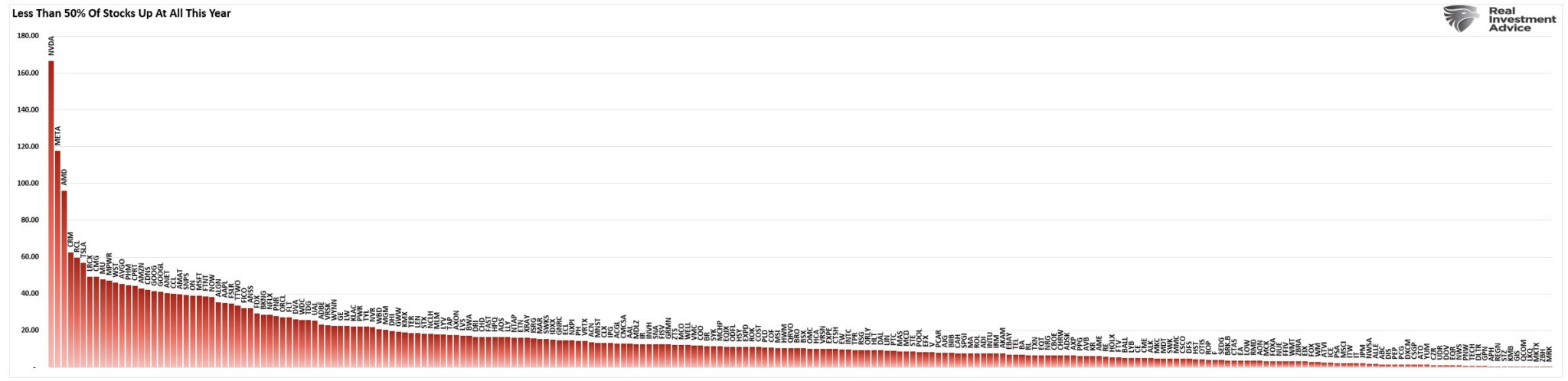

하지만 데이터를 좀 더 자세히 살펴봅시다. 다음 차트는 S&P 500 지수에서 올해 수익률이 플러스(5월 말 기준)인 주식만 보여줍니다. (차트를 클릭하면 확대됩니다.) 위에서 언급했듯이 지수에 포함된 500개 종목 중 올해 수익률이 플러스인 종목은 절반도 안 되며, 상당수는 간신히 플러스에 그쳤습니다.

그러나 5월 말 현재 연초 대비 수익률이 시장보다 높은 종목은 25% 미만입니다.

물론 대형주들이 큰 폭으로 올해 수익률을 주도하고 있습니다. S&P 500 지수 내에서 시가총액 상위 기업의 비중을 고려할 때 이는 중요한 사실입니다. 이들 주식이 1%포인트 상승할 때마다 지수 전체에 큰 영향을 미칩니다. 그림에서 보는 바와 같이 지수 상위 10개 종목이 상승할 때마다 하위 426개 종목이 상승하는 것과 동일한 영향을 미칩니다.

하위 426개 종목이 각각 1포인트씩 상승했지만 상위 10개 종목이 보합인 경우 시장 상승률은 0이 됩니다. 즉, 상승-하락 선에 의해 결정되는 시장 폭은 강하지만 시장은 상승하지 않습니다.

문제가 보이시나요?그렇지 않을 때까지는 상승장이다

앞서 언급했듯이 시장 상승폭이 좁아지는 것은 우려할 만한 일이지만, 이러한 상승은 논리적인 것보다 훨씬 오래 지속될 수 있습니다. 앞서 살펴본 바와 같이, '인공지능'에 대한 투기에 기반한 현재의 시장 상승은 1999년 "닷컴" 급등장에서 보았던 것과 비슷한 추세를 보이고 있습니다.

1999년에 이 시장에 투자했다면 말 그대로 "광풍"이 불었습니다. 기업들은 미친 듯이 웹사이트를 개설하고 실적 발표에서 기업의 초점을 '웹'으로 바꾸고 있었습니다. 포트폴리오 매니저들은 인터넷 기반 주식을 쫓는 펀드를 출시했고, 다른 펀드들은 인터넷 광풍에 따른 자금 흐름을 포착하기 위해 펀드 이름만 바꿨습니다.

물론 이듬해 3월에는 모든 것이 끝났고, 대부분의 투자자들은 그 동안의 이익을 모두 잃었습니다.

물론 인터넷은 여전히 존재하며 우리가 알고 있는 세상을 변화시켰습니다. 문제는 오늘날과 마찬가지로 인터넷에서 기대했던 수익 성장이 성숙하지 못했다는 것입니다. 기업들의 수익이 크게 성장하지 않은 것은 아니었지만, 기대치가 너무 터무니없어서 많은 기업이 이를 달성하지 못했습니다.

간단히 말해서 결국 밸류에이션이 중요했던 것입니다.

오늘날 우리는 좁은 시장 랠리가 지수를 부양하고 투자자를 흥분시키며 상상할 수 없는 부의 꿈을 만들어내는 것과 거의 같은 것을 목격하고 있습니다.

혹시 놓치셨을 경우를 대비해 이전 결론을 다시 말씀드리겠습니다.

투자자로서 이러한 시장 변화에 참여하는 것은 필수적입니다. 그러나 기대가 펀더멘털 현실을 초과할 때 매도하는 것을 기억하는 것도 마찬가지로 중요합니다.

다시 말해, 전설적인 투자자 버나드 바루크의 유명한 말을 빌리자면:"너무 빨리 팔아서 돈을 벌었습니다."

📃좋은 글이면 공감♥ 한번 꾹 눌러주세요 글 쓰는데 힘💪이 됩니다.

반응형

반응형