-

P/E10 및 시장 가치 평가: 2024년 4월카테고리 없음 2024. 5. 2. 16:09반응형

2024년 5월 1일 | Jennifer Nash | 출처

다음은 스탠더드앤드푸어스의 가장 최근 '보고된 대로' 수익 및 수익 추정치와 지난 한 달간 일일 종가의 지수 월평균을 사용한 인기 있는 시장 가치 평가 방법의 최신 업데이트입니다. 수익은 스탠더드앤드푸어스의 최신 수익 스프레드시트에서 만든 아래 표를 참조하세요.

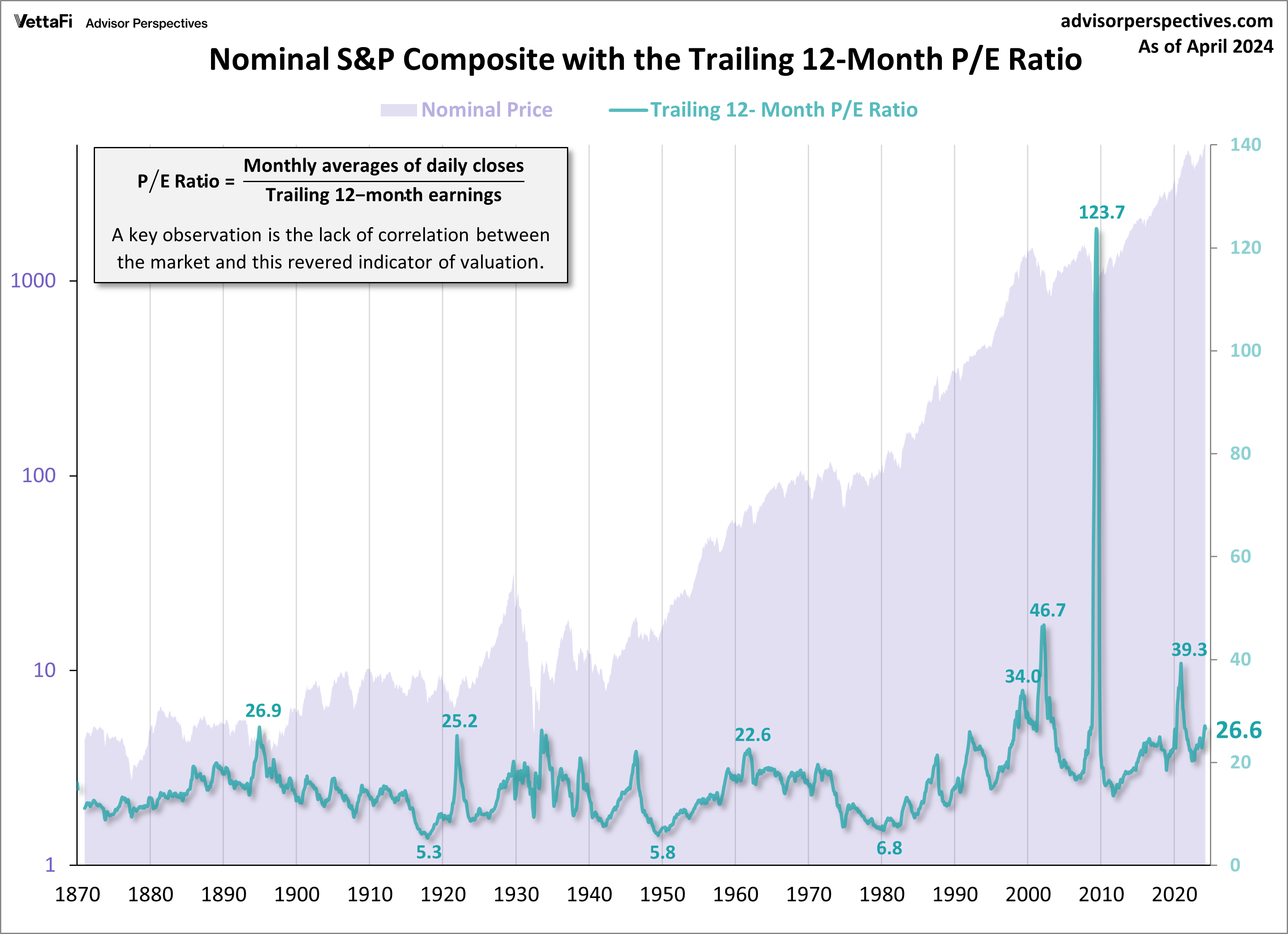

TTM P/E 비율 = 26.6

P/E10 비율 = 33.0밸류에이션 이론: 가격 대비 수익 비율 (Price-to-Earnings Ratio)

- 시장 가치를 조사하는 표준적인 방법은 과거 12개월(TTM) 동안의 수익 보고를 사용해 과거 주가수익비율(P/E)을 조사하는 것입니다. 이 접근법을 지지하는 사람들은 종종 희망적 사고, 잘못된 가정, 분석가의 편견에 근거하기 때문에 미래 추정치를 무시합니다.

TTM 주가수익비율 ( P/E Ratio)

P/E 계산의 '가격' 부분은 TV와 인터넷에서 실시간으로 확인할 수 있습니다. 그러나 "수익" 부분은 찾기가 더 어렵습니다. 권위 있는 출처는 스탠더드앤드푸어스 웹사이트로, 수익 페이지에 최신 수치가 게시되어 있습니다. 이 표에는 '보고된 대로' 수익과 '보고된 대로' 수익 및 향후 몇 분기의 '보고된 대로' 수익에 대한 Standard & Poor의 추정치를 조합한 TTM 수익이 나와 있습니다. 그 사이의 월 값은 분기별 수치에서 선형 보간한 값입니다.

1870년대 이후 평균 P/E 비율은 약 16.0이었습니다. 그러나 2009년 대부분 기간 동안 주가와 TTM 수익 사이의 괴리가 너무 심해 2009년 봄에는 P/E 비율이 120대까지 세 자릿수에 달했습니다. 기술 버블이 정점을 찍기 몇 달 전인 1999년에 기존 P/E 비율은 34를 기록했습니다. 시장이 정점을 찍은 지 2년 후 47에 가까운 정점을 찍었습니다. 가장 최근의 정점은 2020년 말 P/E 비율이 39.3을 기록한 때였습니다.

이러한 예에서 알 수 있듯이, 매우 중요한 시기에는 기존의 P/E 비율이 가치 지표로서 쓸모없을 정도로 지수에 뒤처지는 경우가 많습니다. "왜 이렇게 지연될까?"라고 궁금해하실 수도 있습니다. "주가가 이렇게까지 하락했는데 어떻게 P/E가 사상 최고치를 기록할 수 있을까요?" 설명은 간단합니다. 수익이 가격보다 빠르게 하락했기 때문입니다. 실제로 2008년 4분기의 마이너스 수익(-23.25달러)은 S&P 500 역사상 전례가 없는 일입니다.

시장 밸류에이션의 일관된 지표로서 TTM P/E가 부적합하다는 것을 보여주는 차트를 살펴봅시다.

P/E10 비율

전설적인 경제학자이자 가치투자자인 벤자민 그레이엄은 1920년대 활황기와 이후 시장 폭락기에 동일한 기괴한 주가수익비율(P/E) 현상을 발견했습니다. 그레이엄은 데이비드 도드와 협력하여 시장 가치를 보다 정확하게 계산하는 방법을 고안했고, 1934년 저서인 '증권 분석'에서 이를 논의했습니다. 이들은 비논리적인 주가수익비율이 일시적이고 때로는 극단적인 비즈니스 사이클의 변동에 기인한다고 생각했습니다. 이들의 해결책은 주가를 다년간의 평균 수익으로 나누고 5년, 7년 또는 10년을 제시하는 것이었습니다. 예일대 교수이자 노벨 경제학상 수상자인 로버트 실러는 '비이성적 과잉'의 저자로 더 많은 투자자들에게 이 개념을 널리 알렸으며, 10년 평균 '실질'(인플레이션 조정) 수익을 분모로 선택했습니다. 실러는 이 비율을 주기적으로 조정된 주가수익비율(Cyclically Adjusted Price Earnings Ratio, 약칭 CAPE) 또는 더 정확한 약어인 P/E10이라고 부릅니다.

주식과 P/E10의 상관관계

아래 차트에서 볼 수 있듯이 P/E10은 S&P 종합지수의 실질(인플레이션 조정) 가격을 밀접하게 추종합니다. 실제로 첫 10년간의 평균 수익이 나온 1881년 이후 이 둘의 디트렌드 상관관계는 0.9977입니다. (참고: 완벽한 양의 상관관계는 1이고 상관관계가 없는 경우는 0입니다).

역사적인 P/E10 평균은 17.4입니다. 2009년 3월 13.3까지 하락한 이 비율은 2011년 2월 23.5로 최고치를 기록한 후 이후 몇 년 동안 20~21 범위에서 맴돌았습니다. 2013년 말부터 다시 상승하기 시작하여 2018년에는 33.3에 도달했습니다. 잠시 하락한 후 2021년에는 최근 최고치인 38.6에 도달했습니다. 현재 P/E10은 33.0입니다.

물론 역사적인 P/E10이 평균적으로 평평하게 유지된 적은 없습니다. 오히려 장기적으로 볼 때 고평가와 저평가 범위 사이에서 큰 폭으로 변동했습니다. P/E10의 주요 고점과 저점을 살펴보면 1999년 12월 44.2로 사상 최고치를 기록한 기술 버블 시기가 최고점이고, 2021년 11월 38.6이 두 번째로 높았습니다. 2024년 3월의 P/E10 고점은 33.7로 3위, 1929년 고점인 32.6이 4위를 차지했습니다. 1921년, 1932년, 1942년, 1982년의 장기 저점에서는 P/E10 비율이 한 자릿수에 머물렀습니다.

이 차트에는 시장이 진화함에 따라 주가수익비율이 자연스럽게 높아지는 경향이 있다고 믿는 분들을 위해 P/E10 비율을 통한 회귀 추세선도 포함되어 있습니다. 최근 비율은 지난달보다 하락한 53%로 추세보다 높은 수준입니다.

P/E10: 현재 밸류에이션은 어느 정도인가요?현재의 P/E10이 과거와 어떻게 연관되어 있는지 보다 정확하게 보기 위해 차트에는 월별 밸류에이션을 각각 전체의 20%씩 5개 그룹으로 나누는 가로 밴드가 포함되어 있습니다. 상위 20%의 비율은 매우 고평가된 시장, 하위 20%는 매우 저평가된 시장을 나타냅니다. 이 분석에서 무엇을 배울 수 있을까요? 2008년 금융 위기로 인해 저평가 영역으로의 하락이 가속화되어 2009년 3월에는 이 비율이 두 번째 하위 5분위수까지 떨어졌습니다. 2009년 저점 이후 가격이 반등하면서 이 비율은 다시 상위 5분위권으로 올라섰습니다.

주의할 점은 P/E10이 최상위에서 두 번째 하위 5분위까지 떨어졌다가 결국 최하위 5분위까지 하락하여 한 자릿수로 바닥을 쳤다는 것입니다. 최근 10년 수익 평균을 기준으로 볼 때 한 자릿수 초반의 P/E10에 도달하려면 S&P 500 지수가 1539 아래로 하락해야 합니다. 물론 기업 실적이 강하고 장기적인 상승세를 이어가는 것이 더 행복한 대안이 될 수 있습니다. 2009년 저점이 P/E10 바닥이 아니라면 언제쯤 바닥이 될까요? 이러한 추세적 하락은 길게는 19년 이상에서 짧게는 3년까지 다양했습니다.P/E10 백분위수 분석

백분위수 분석을 사용하여 오늘날의 시장 가치를 역사적 맥락에서 살펴볼 수도 있습니다. 아래 차트에서 볼 수 있듯이 최근의 P/E10 비율은 이 시리즈의 약 97번째 백분위수에 해당합니다.

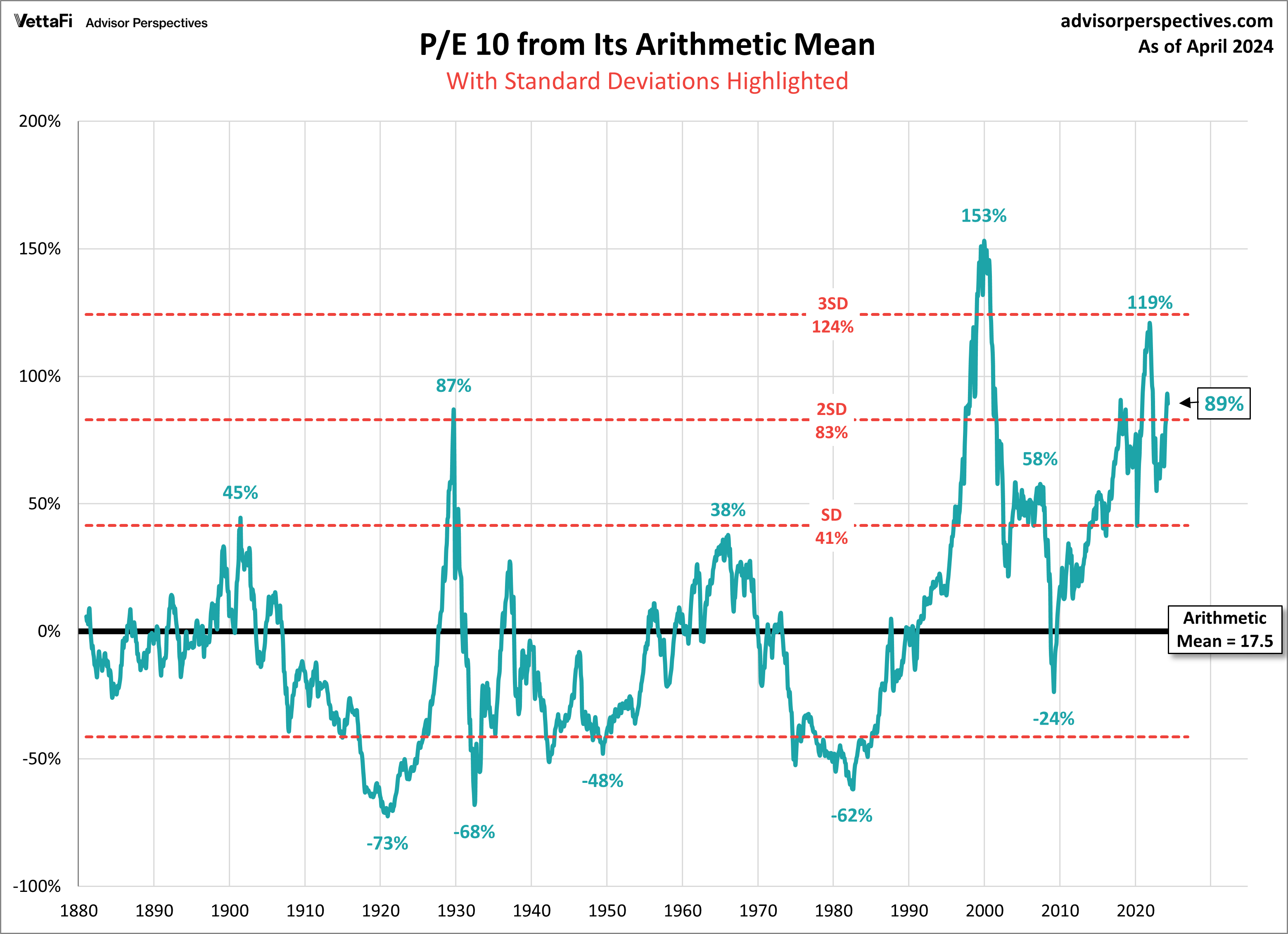

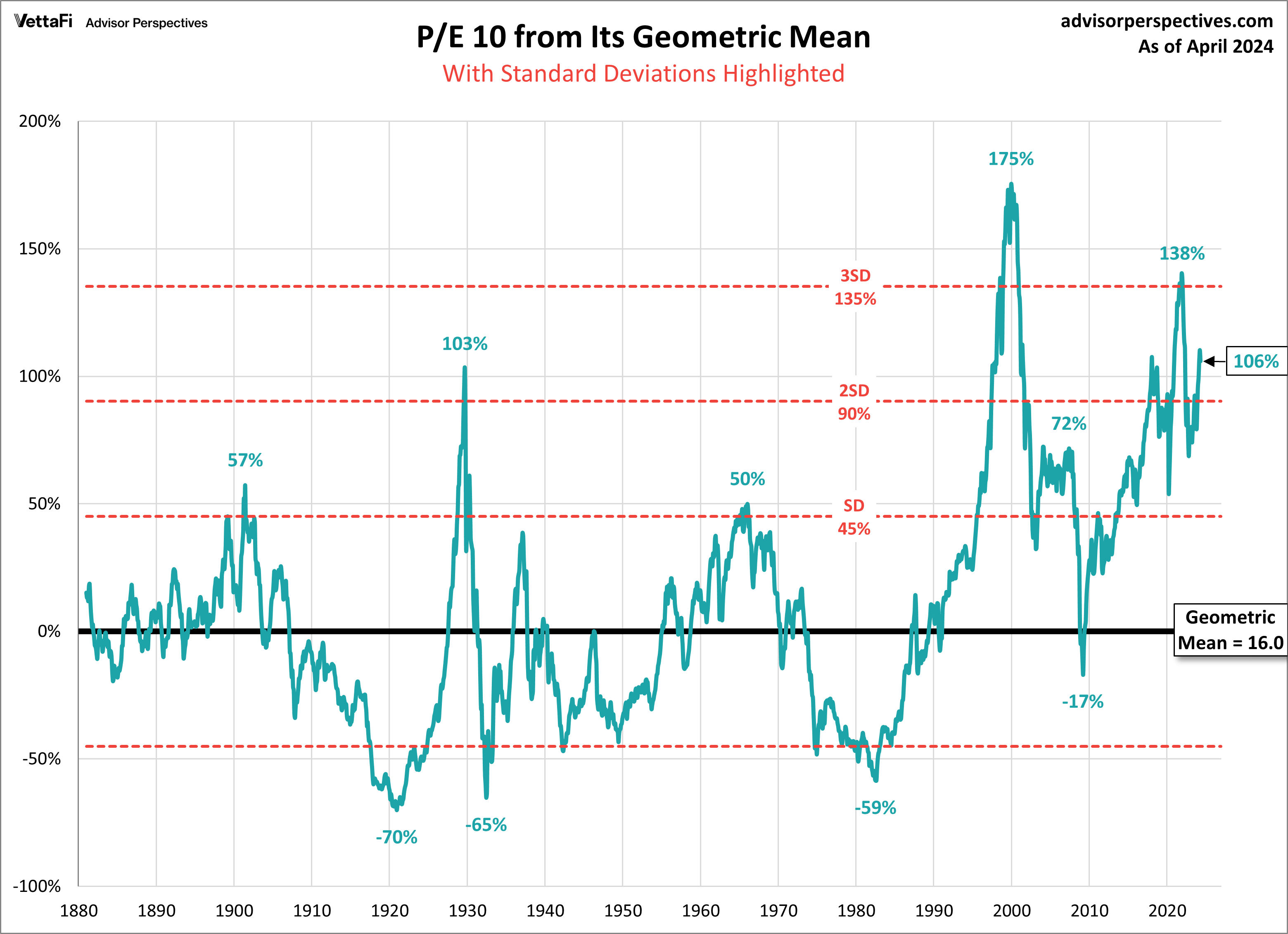

평균으로부터의 P/E10 편차

다음은 평균(평균) 및 기하평균으로부터의 과거 P/E 10 비율을 보여주는 한 쌍의 차트이며, 최고점과 최저점에 대한 콜아웃과 최신 값이 함께 표시됩니다.

산술평균

기하평균 평균 대비로는 산술 평균보다 약 89%, 기하 평균보다 약 106% 높은 비율로 여전히 상당히 비싼 시장입니다.

반응형