최신 미국주식 매크로 정보

2022-11-16 미국주식 매크

미주매

2022. 11. 16. 09:35

반응형

아시아시장 요약

- 투자자들이 중국 경제 전망과 연준의 금리 경로에 무게를 두면서 화요일 아시아 주식과 미국 선물은 상승했습니다.

- 홍콩 및 본토 주식이 상승했습니다. 중국의 소매 판매에 대한 낮은 보고서는 상품 가격을 재조정하려는 정부의 최근 노력으로 경제가 얼마나 이익을 얻을 수 있는지를 강조했습니다. S&P 500과 나스닥 100의 계약이 상승하는 동안 아시아 증시는 두 달 만에 최고 수준을 향하고 있었습니다.

- 달러와 국채 수익률은 인플레이션이 2% 목표 수준으로 돌아올 때까지 인내심을 유지하겠다는 의지를 연준 의장들이 강조한 후 10년물 수익률이 3.86%를 맴도는 등 상승세를 유지했습니다. Fed의 Brainard는 금리 인상 속도를 늦추는 것이 곧 적절할 것이라고 말하면서 일시적으로 감정을 끌어올렸습니다.

- 10월 중국 경제가 침체되고 산업 생산이 기대에 미치지 못하는 동안 일부 바이러스 대책과 주택 시장 지원으로 자신감이 높아졌습니다. PBoC는 계획보다 적은 돈을 투입하면서 중기 대출 금리를 안정적으로 유지했습니다.

유럽시장 요약

- 미중 긴장이 개선되고 연준이 금리 인상 속도를 늦출 수 있을 것이라는 낙관론이 커지면서 강세론자들이 글로벌 주식 시장에 다시 진입했습니다.

- Nasdaq 100의 지수 선물은 국채 수익률과 달러 하락으로 1% 이상 상승했습니다. 이러한 증가는 이전에 아시아 기술 회사가 상당한 이익을 얻은 덕분입니다. 미국 시판 전 거래에서 칩 제조업체인 Advanced Micro Devices, Nvidia 및 Intel은 모두 1.3%에서 2%의 이득을 보았고 Tesla, Amazon, Apple 및 Alphabet은 모두 약 1%의 이득을 보았습니다.

- 최근 며칠 동안 예상보다 부드러운 미국 데이터의 결과로 위험 감수가 증가했는데, 많은 사람들은 연방준비제도이사회가 75 베이시스 포인트를 두 번 연속 인상한 후 50 베이시스 포인트씩 금리를 인상할 수 있을 것으로 믿고 있다. 월요일 "더 느린 속도로 이동하는 것이 곧 적절할 것"이라고 말한 Lael Brainard 부회장은 그러한 견해를 지지했다.

미국시장 요약

- 미 증시는 인플레이션이 최고조에 달했을 것이라는 새로운 데이터가 추가되면서 연방준비제도이사회(Fed·연준)의 금리인상 둔화 가능성이 높아짐에 따라 상승했습니다. 화요일 국채 수익률은 상승했지만 달러는 하락했습니다.

- S&P 500지수는 0.9% 상승했고, 기술주 중심의 나스닥 100지수는 9월 19일 이후 최고치를 기록했다. 세션의 대부분 동안 주식이 급등하는 동안, 러시아 미사일이 나토 회원국 폴란드에 상륙했다는 우려는 오후에 잠시 분위기를 약화시켰다.

- 많은 사람들이 연준이 0.5포인트 단위로 금리를 인상할 수 있을 것으로 믿는 미국 소비자 물가 지수 보고서가 예상보다 부드럽다는 반응으로 최근 시장이 더 위험해졌습니다. 최근 일련의 연준 연사들은 관료들이 금리 인상 속도를 늦출 수 있다고 제안했지만 중앙은행이 여전히 인플레이션을 통제하기 위해 해야 할 일이 있다고 강조했습니다.

- 화요일 10월 생산자물가지수는 전년 동기 대비 8%로 전망치 8.3%를 하회하며 인플레이션 우려를 완화시켰습니다.

러 미사일, 폴란드 떨어지며 2명 사망

- AP 보도 : 폴란드, 긴급회의 (NATO 회원국 : 2발로 발생)

- 러, 우크라이나 12개 도시에 미사일 100여발 : 개전 후 최대 규모 공습(전국 700만 가구 정전)

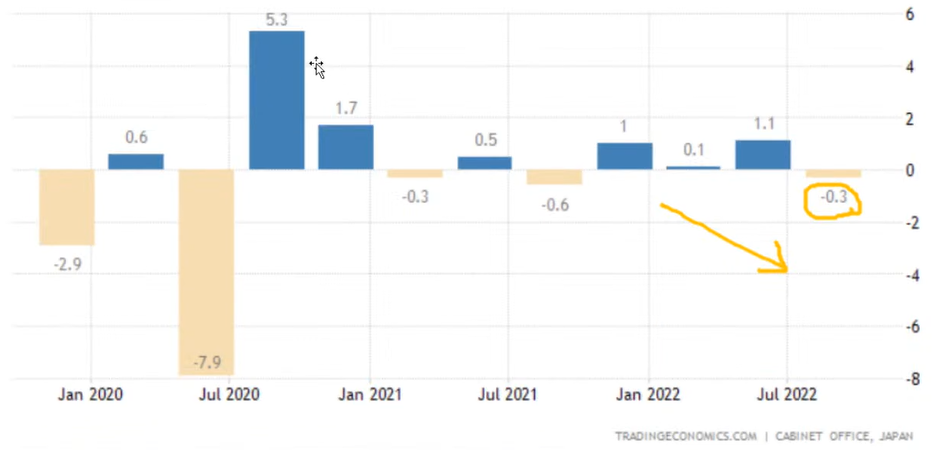

일본 3분기 성장률 -0.3% (예상 0.3%)

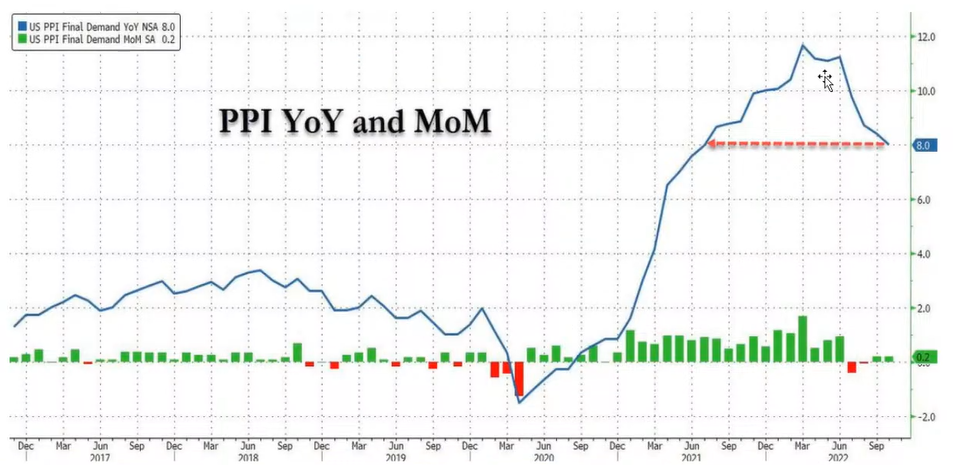

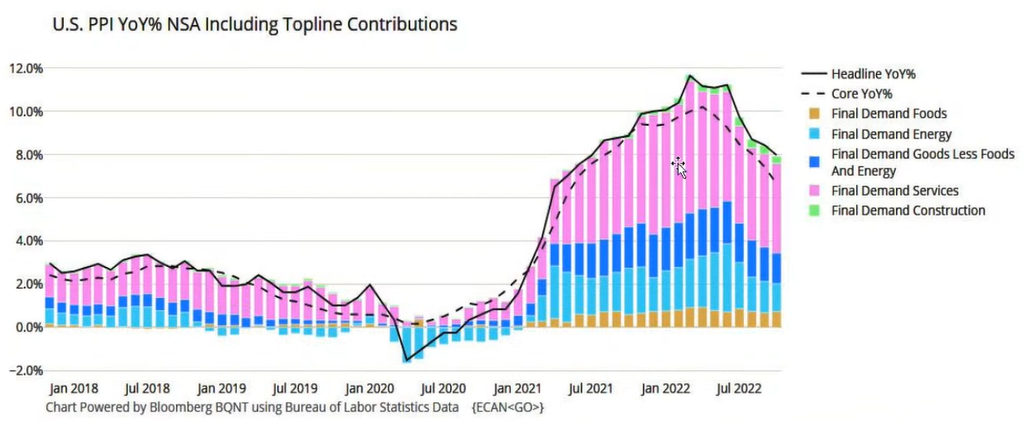

둔화한 10월 생산자물가지수(PPI)

- 전월 대비 0.2% ⇧ (9월 0.2%, 예상 0.4% ⇧)

- 전년 동기 대비 8.0% ⇧ (9월 8.4%, 예상 8.3%) = 4개월 연속 둔화

- 근원 PPI 전월비 0.2% ⇧, 작년 동기 대비 5.4% ⇧

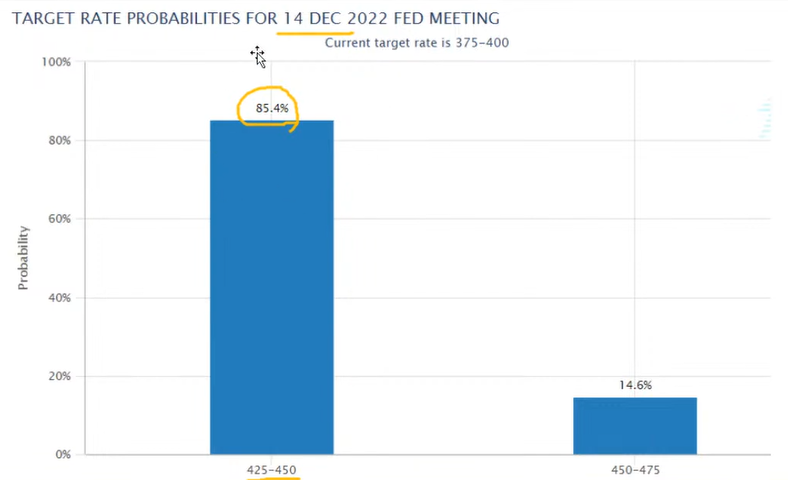

더 올라간 12월 50bp 인상 확률

- 내년 2월엔 금리 25bp (4.75): 51.2%

- 내년 3월에 금리 25bp (최종금리 연 5.0% 까지) : 48.6%

미국 부채, 2007년 후 최대 증가(Fed)

- 3분기 총 부채 16조 5000억달러(전분기 대비 2.2% ⇧, 전년 대비 8.3% ⇧)

- 3개월간 3510억 달러 증가 : 15년래 가장 빨라

- 모기지 및 신용카드 사용액 급증(인플레이션 / 금리 상승 / 수요 증가) , 연체율도 상승 중

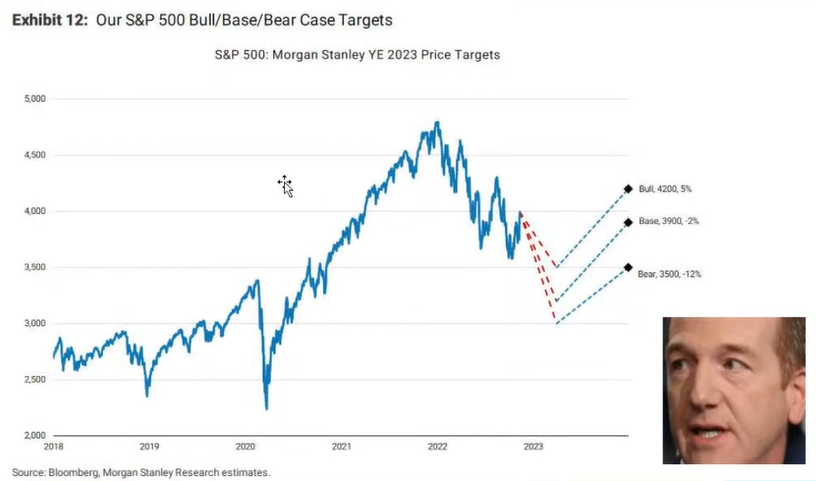

가장 근접했던 모간스탠리의 내년 전망

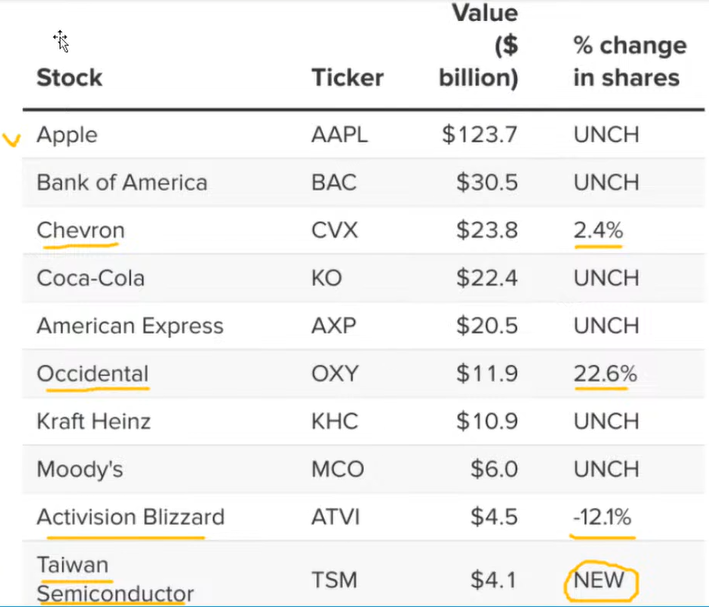

워런 버핏의 투자 리스트

- 대만 TSMC의 ADR(TSM) 매수 : 지분율 1.2%

- 목재회사 루이지애나-퍼시픽(LPX) : 2.97억달러어치 지분 취득

- 파라마운트 글로벌(PARA) 지분 확대

- 액티비전블리자드(ATVI) 지분 축소

Fed 컨센서스

패트릭 하커(필라델리아 Fed 총재)

- 이미 충분히 제한적 수준의 금리인상 : 향후 수개월간 인상 속도 늦추는 걸 보게 될 것

- 내년 제한 영역 유지하며, 정책 효과 발휘 : 아마도 대차대조표는 2.5조 달러 줄일 것(2년 동안 지속될 것으로 예상)

- 소비 지출 둔화하는 중 : 제조 , 서비스 모두 ⇩

래피얼 보스틱(애틀랜타 Fed 총재)

- 인플레 둔화 징후 희망적 : 특회 상품 가격

- 임금 관건인 서비스 시장에서도 둔화 볼 필요

- 물가 목표 되돌리려면 추가 금리 인상 불가피, 확실치 않으나 긴축의 물가 영향 1.5~2년 시차

- 침체 유발 위험 있지만 물가 먼저 잡는 게 최선

마이클 바(Fed 감독담당 부의장)

- 우린 침체에 빠지지 않았다.

- 유동성과 금리 인상 위험에 주목하고 있다.

- 암호화폐 시장 경고등 : 위험 들여다봐야

- 전통 금융시장과 유사한 방식의 규제 필요

월가 컨센서스

데이브 세케라(모닝승타 수석 전략가)

- 시장, 인플레 과대평가 : 공정가치 대비 15% ⇩

- 올해 불었던 역풍들, 내년 초부터 완화될 것

- 경기 둔화와 함께 Fed도 정책 변경 여지, 내년 하반기엔 되레 통화 완화 시작 할 것

반응형