Daily 글로벌 마켓 & 미국주식 매크로

2023-08-22 미국주식 매크로

미주매

2023. 8. 22. 14:11

반응형

미국 밖엔 어떤 일이 있었나

- 중국 "사실상 기준금리‟ 두 달만에 내렸지만 1년 만기 대출우대금리(LPR) 0.1%p ↓...소폭 완화

- 영국 7월 인플레 공통요소 하락세...연 6.8%

- 독일 7월 생산자물가 예상(전월비 -0.2%) 하회...-1.1%

기대 못 미친 중국 금리 인하 , 전문가 분석은

- “정부, 위안화 하락 우려했을 것”

- “인민은행 지침, 시장 효과 의문, 효과적 통화 완화 카드 부족”

- 중국 GDP 전망도 하향 : 시티 : 5%→4.7% | UBS : 5.2%→4.8%

글로벌 은행 올해 중국 GDP 전망 추이 (중위값 4.9%→4.75%)

중국 1년 만기 LPR 0.1%p 인하, 의미는

- 15년 만기 LPR 인하폭 더 클 것으로 본 시장: ...중국 정부, 부동산 접근은 신중

- 2전망치(0.15%p)보다 덜 내렸다 : 미-중 금리 격차, 자본 유출 부작용 최소화

- 3금리 인하 미온적이라면, 추가 대책 가능성? : 지준율 인하 등 추가 유동성 대책 기대도

독일 PPI, 14년만에 가장 가파른 하락세

영국도 인플레 둔화...물가 공통요소 두 달 간↓ (연율 6.8%)

영국·독일 물가 하락 의미는?

- 연말까지 EU 인플레 충격 없을 가능성

- 골드만 “EU 근원인플레 연말까지 4%대로 하락”

- 유로존 기준금리도 덜 오를 가능성

풋/콜 옵션 비율 ‘극단적 공포’ 도달...1.00

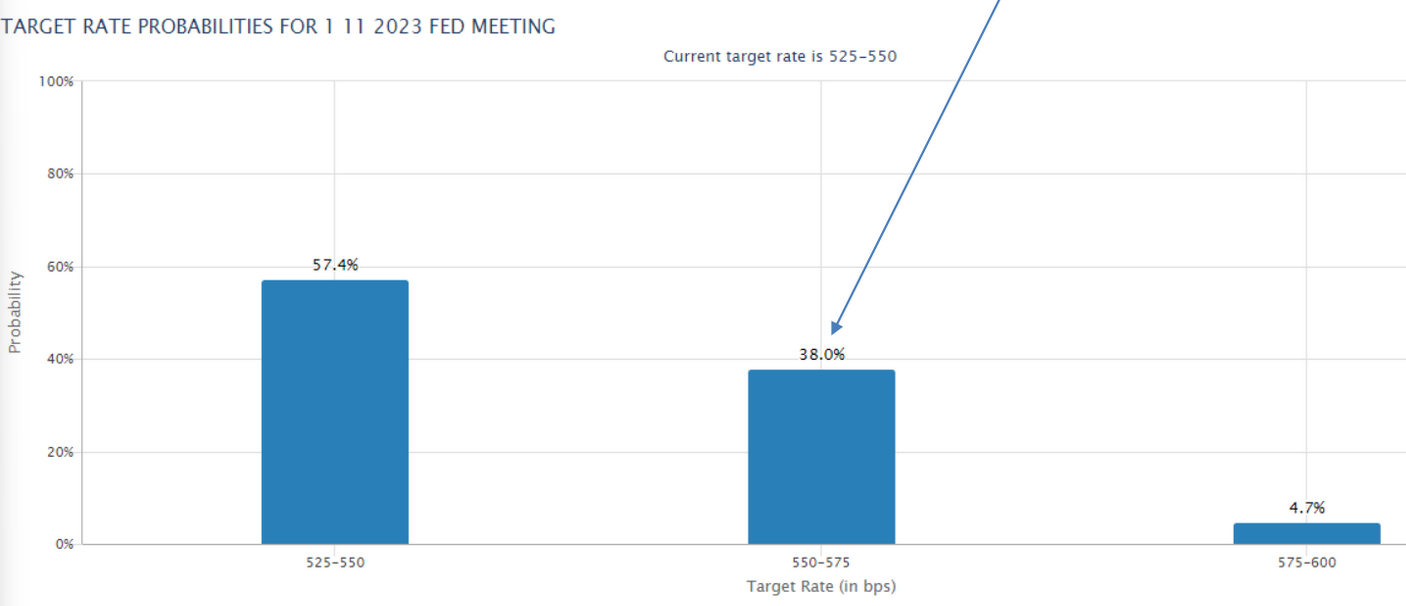

기준금리 예측, 11월 이후 25bp 상승 가능성↑ (전일 대비 5%p↑)

미국 2년물 국채 수익률 5% 돌파

확 오른 10년물 미 국채수익률 : 2007년 이후 최고

- DWS 아메리카스의 조지 캐크램번 채권 헤드는 블룸버그 인터뷰에서 "아무도 이어지는 국채 발행 열차 앞에 나서고 싶어 하지 않는다. 매파적 Fed, 국채 추가 공급 및 매우 탄력적인 미국 경제 데이터를 앞에 놓고 선행할 큰 이유는 없다"라고 말했습니다.

오늘 미 국채금리 왜 올랐나?

- 중립금리 상승 가능성(6월기준 2.5%)↑ = 연준 금리 인하 가능성 떨어짐.

- 채권 시장 관계자는 "장기 국채 금리가 4%를 넘으면서 매수에 나섰던 투자자들은 모두 큰 손실을 보았다. 다들 겁을 먹어 뚜렷하게 사겠다는 사람이 사라졌다. 매수 세력이 없다 보니 별 이유 없이 금리가 계속 상승하고 있다. 상황을 지켜보면서 포지션을 줄이고 있다"라고 말했습니다. 수급이 문제라는 뜻입니다.

중립금리 더 높이는 요인은?(경제 성장·물가 안정 둘 다 잡는 금리 수준)

- 연준 기존 추정치 넘어선 경제성장 추세

- 팽창하는 정부 적자=공공 부채 증가

- AI 등 생산성 높이는 투자 기회

▶중립금리가 높다면 Fed는 인플레이션을 잡기위해 기존 예상보다 더 금리를 높여야 합니다.

다가오는 잭슨홀 미팅, 월가 시선은?

모하메드 엘 에리언 | 알리안츠 수석 고문

- “단기적 통화정책 언급 가능성 높아 시장에 던질 만한 것들 많은 상황”

데니스 드부셰어 | 22V리서치 설립자

- “침체 위험, 긴축정책 누적 효과 아닌 연준 추가 긴축에서 발생

- 파월 의장, 잭슨홀 미팅서 매파적이지 않을 것”

시장에서는 잭슨홀 회의가 별다른 영향을 주지 못할 것이란 관측도 많습니다.

- 잭슨홀 회의가 열리고 난 뒤 9월 연방공개시장위원회(FOMC, 9월 19~20일) 이전까지 8월 소비자물가(9월 13일)와 8월 고용보고서(9월 1일)가 발표되기 때문입니다.

- JP모건의 마이클 페롤리 이코노미스트는 "파월 의장이 잭슨홀 회의에서 정책이 어디로 향하고 있는지 많은 방향을 제시할 것이라고 보지 않는다. 아마도 파월이 말할 수 있는 한 가지는 과도한 인플레이션 압력을 낮추는 동안에는 기준금리가 계속해서 제약적일 것이라는 것"이라고 밝혔습니다.

- 찰스 슈왑은 "파월의 잭슨홀 연설에서 메시지에 큰 변화가 없을 것으로 예상한다. 그는 인플레이션이 올바른 방향으로 가고 있다는 점을 인정하겠지만 아직 해야 할 일이 더 많다고 말할 것이다. 우리는 또 다른 금리 인상을 예상하지 않지만 대신 Fed는 장기간 높은 금리를 유지할 것이라는 메시지를 내놓을 것"이라고 관측했습니다.

블룸버그가 지난 14~18일 실시한 최근 MLIV(Markets Live Pulse survey) 설문조사

- 응답자 602명 중 3분의 2가 여전히 Fed가 인플레를 관리해야 한다고 답했고, 80% 이상은 파월 의장이 잭슨홀에서 매파적 입장을 강화할 것이라고 내다봤습니다.

월가 컨센서스

샘 스토발 | CFRA 최고투자전략가

- “시장, 앞으로 한 달간은 침체 우려 소화

- 금리 인상기 끝·침체 우려 마무리 후 연말 랠리 향할 것”

로버트 요거 | 미즈호증권

- “원유 시장 수급 논리, 사우디 감산 vs 수요 파괴 우려”

UBS 트레이딩 데스크

- "오늘 메가테크 강세에도 불구하고 (엔비디아와 마이크로소프트를 제외하고) 계속 빠져나가는 자금흐름을 보고 있다. 이들 주식이 전반적으로 비싸다고 걱정하고 있다. 엔비디아는 수요일 실적이 예상보다 훨씬 좋을 것이란 기대에 큰 폭으로 올랐다. 포지션은 최대한 매수로 기울어져 있고 아직 투자자들이 이를 줄이는 걸 보지 못하고 있다"라고 밝혔습니다.

야데니 리서치의 조 페시바흐 전략가

- "트레이딩 관점에서 반등은 언제든 가능하지만 계속해서 신중할 것이다. 저는 많은 개별 주식 차트에 감격하지 않으며 증시에 대한 비관론이 막 형성되기 시작했다. 이는 확실히 더 증가할 수 있다"라고 말했습니다.

반응형