최신 미국주식 매크로 정보

'24.09.11 미국 소비자물가지수(CPI) 예상

미주매

2024. 9. 10. 13:49

반응형

9월 11일 수요일 08:30(미국 동부 표준시)에 BLS는 8월 한 달간의 최신 미국 CPI 보고서를 발표할 예정입니다.

예상되는 내용을 몇 가지 살펴보겠습니다.

개요

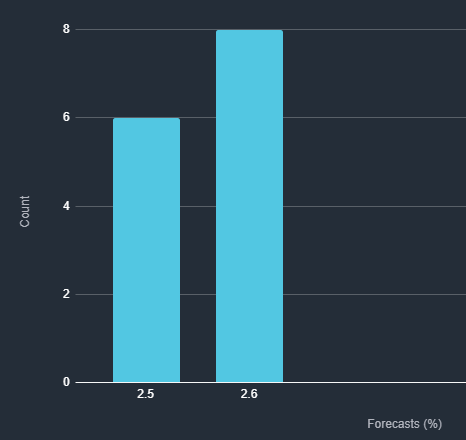

- 미국 CPI 전년 대비 전망치 중앙값은 2.5%로 이전 2.9%에서 변동이 없을 것으로 예상됩니다.

- 43명의 경제학자를 대상으로 한 설문조사에 따르면 가장 높은 예상치는 3.2%, 가장 낮은 예상치는 2.4%입니다.

- 미국 CPI MoM의 경우, 중간 예상치는 이전 0.2%에서 0.2%로 변경되었습니다.

- 최고 예상치는 0.3%, 최저 예상치는 0%입니다.

- 미국 핵심 CPI YoY의 경우 예상치 중앙값은 3.2%로 이전 3.2%에서 하향 조정될 것으로 예상됩니다.

- 최고 예상치는 3.2%, 최저 예상치는 3%입니다.

- 핵심 CPI 전월 대비의 경우 예상치 중앙값은 0.2%로 이전 0.2%에서 상승할 것으로 예상됩니다.

- 최고 예상치는 0.3%, 최저 예상치는 0.1%입니다.

다음은 주요 투자 은행의 예측가들의 견해입니다.

일반적인 기대치

- 이번 발표를 앞두고 현재 미국의 고용 상황을 염두에 두어야 합니다.

- 이는 여러 연준 위원들이 언급했으며, 연준이 금리 인하 사이클을 시작하기를 열망하고 있기 때문에 CPI의 시장 반응을 예측할 때 반드시 고려해야 할 사항으로 면밀히 주시하고 있습니다.

예상보다 높은 수치

- 미국 CPI가 예상보다 높게 나오면 올해 금리 선물 가격은 데이터 발표 전보다 더 적은 폭의 인하를 예상할 수 있습니다.

- 이는 고용 감소와 맞물려 미국 경제를 어렵게 하고 연준이 안전하게 헤쳐 나가기 힘든 상황이 될 수 있으므로 지수를 하락시킬 수 있습니다.

- 미국 달러는 금리가 높아지면 외국인 투자를 끌어들이는 경향이 있어 강세를 보일 수 있으며, 달러 수요와 가치가 상승할 수 있습니다. 채권 수익률은 달러 강세를 따라 상승할 가능성이 높지만 가격은 하락할 수 있습니다.

예상대로

- 예상대로 지표가 나오면 이미 가격에 반영되었기 때문에 시장의 반응이 크지 않을 것으로 예상할 수 있지만 숨겨진 세부 사항이 발표에 대한 심리를 좌우할 수 있으므로 보고서 내용에 주의해야 합니다.

예상보다 낮은 수치

- CPI가 예상보다 낮게 나오면 지수 강세와 금리 인하 시기, 그리고 2024년에 예상되는 인하 폭에 변화가 있을 수 있습니다. 결국 이 시나리오에서는 채권 수익률 하락과 함께 달러 약세가 나타날 가능성이 높습니다.

해설

뱅크 오브 아메리카

- 8월 CPI 보고서에서 헤드라인 및 근원 인플레이션이 전월 대비 0.2% 상승할 것으로 예상하면서 인플레이션에 대한 좋은 소식이 계속될 것으로 예상합니다.

- 8월 이후에는 노동시장 냉각으로 인해 인플레이션 상승 리스크가 감소한 것으로 보입니다.

- 이 데이터는 9월 금리 인하에 대한 근거를 강화할 것입니다.

- 앞으로는 인플레이션보다 경제활동과 노동시장 데이터가 금리 인하 사이클의 속도와 깊이를 결정하는 더 중요한 요인이 될 것으로 예상합니다.

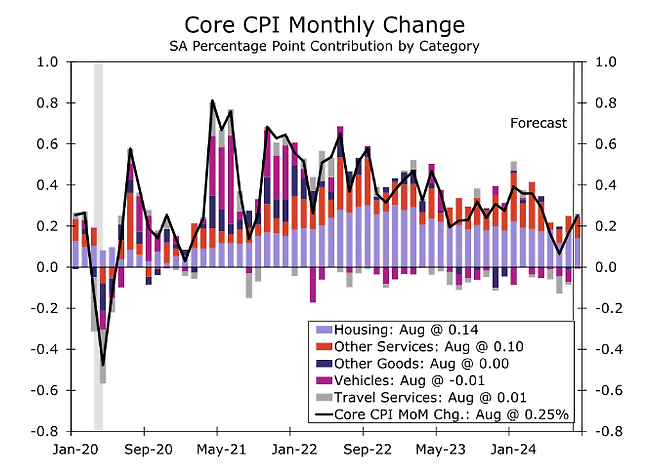

웰스파고

- 8월 소비자물가 인플레이션은 물가 안정을 회복하는 과정에서 여전히 몇 가지 고비가 있을 것임을 상기시키며 상승세를 보였을 가능성이 높습니다.

- 코어 지수는 0.25% 상승한 것으로 추정되는데, 이는 연준의 양적완화에 대한 기대감을 꺾은 1분기의 평균 상승률보다 여전히 낮은 수치이며 전년 동기 대비 코어 지수는 3.2%로 변동이 없을 것으로 예상됩니다.

- 8월의 헤드라인 인플레이션은 월별 움직임을 통해 인플레이션의 진행이 역전되지 않고 있다는 추가적인 증거를 제공할 가능성이 높습니다.

- 헤드라인 CPI가 0.2% 상승하면 전년 대비 상승률은 2.6%로 2021년 3월 코로나19 팬데믹 1주년 이후 가장 작은 상승률을 기록할 것으로 예상됩니다.

- 8월의 헤드라인 인플레이션은 월별 상승과 하락을 통해 인플레이션의 진행 상황이 역전되지 않고 있다는 추가적인 증거를 제공할 것입니다. 8월 전체 CPI는 0.2%(반올림되지 않은 0.19%) 상승할 것으로 예상되며, 이는 2021년 3월 이후 볼 수 없었던 수준인 2.6%로 전년 대비 상승률을 낮출 것입니다.

- 지난 8월 휘발유 가격이 이례적으로 큰 폭으로 하락한 것은 에너지 비용이 완전히 하락했음을 의미합니다.

- 식료품 인플레이션은 식료품 가격의 반등이 식료품 인플레이션의 완만한 상승으로 상쇄되면서 거의 변동이 없었던 것으로 보입니다.

UniCredit

- 8월에는 헤드라인 및 근원 CPI 인플레이션이 모두 전월 대비 0.2% 상승할 것으로 예상하며, 리스크는 상승 쪽으로 치우쳐 있습니다.

- 소수점 둘째 자리까지 보면 핵심 인플레이션은 7월 0.17%, 6월 0.06%, 5월 0.16%에 이어 0.22~0.25% 상승할 것으로 보입니다.

- 연준은 지난 3개월 동안 매우 양호한 진전을 보인 이후에도 여전히 이를 진전으로 볼 가능성이 높습니다.

- 전년 대비 기준금리는 2.9%에서 2.6%로 하락하고, 핵심 금리는 3.2%로 동결될 가능성이 높습니다.

- 휘발유 가격은 유틸리티 가격의 하락 기여로 인해 부분적으로 상쇄되어 월간 근원 인플레이션에 0.06%p를 추가할 것으로 보입니다.

- 핵심 상품 가격은 중고차 경매 가격 상승과 운송비 상승을 반영하여 상승할 수 있습니다.

- 임대료 인플레이션은 7월에 깜짝 급등한 후 둔화되었을 가능성이 높습니다.

- 비주택 핵심 서비스 인플레이션은 서비스 활동과 임금 상승 둔화를 반영하여 완만하게 상승했을 가능성이 높습니다.

도이치뱅크

- 헤드라인(예상치 +0.20%, 이전 +0.15%) 및 근원(+0.23%, 이전 +0.17%) CPI는 매월 비슷한 상승률을 기록할 것으로 예상합니다.

- 예상이 적중할 경우 전년 대비 헤드라인 CPI의 성장률은 2.6%로 30bp 하락하고 근원 CPI는 3.2%로 안정적으로 유지될 것입니다.

- 3개월 연율(7월 1.9% 대 1.6%)은 2% 미만을 유지하고 6개월 연율은 2.6%로 20bp 하락하는 등 핵심 지표의 단기 추세는 더 긍정적일 것입니다.

- 임대료 인플레이션이 다시 급등한 것을 감안할 때, 7월이 이례적인 현상인지 여부에 많은 관심이 집중될 것입니다.

- 7월에는 여러 지역에서 임대료 상승이 가속화되었지만, 특히 서부, 특히 대도시에서 가장 두드러진 상승세를 보였습니다.

- 또한 계절적 요인으로 인해 주요 임대료의 움직임이 확대되었습니다. 따라서 8월 임대료는 6월 수치에 근접할 것으로 예상됩니다.

- 구체적으로, 원룸 및 소유자 등가 임대료는 각각 0.32%(7월의 +0.49% 대비), 0.30%(7월의 +0.36% 대비) 상승할 것으로 예상합니다.

- 주목해야 할 다른 카테고리는 중고 차량으로, 최근 도매 가격의 움직임을 고려할 때 최근 몇 달보다 훨씬 덜 하락할 것으로 예상됩니다. 또한 항공료는 지난 3개월 동안 거의 10% 하락한 후 다시 회복될 수 있습니다.

반응형